?撰文丨张文景

编辑丨付庆荣

18万㎡的体量、700+品牌、客流量达1500万、销售额177亿元,北京SKP为2020年世界百货划出了一道“中国标尺线”。

不止SKP,顶奢mall上海恒隆广场去年销售额、商场租金收入同比增了60%、34%,总租金收入达20.32亿元。

站在高端,主攻卖货的奢侈场子们,不愁出货,亦不愁租铺。可还在疫情复苏期徘徊的多数场子,依旧瞅着“掉铺”二字头大。

《2020H1一二线城市购物中心空置率报告》(点击查看详情)中,赢商大数据监测到,重点城市1/3商场空置率超10%。

半年已过,人潮回归,可样本商场的空置率未跌反升。

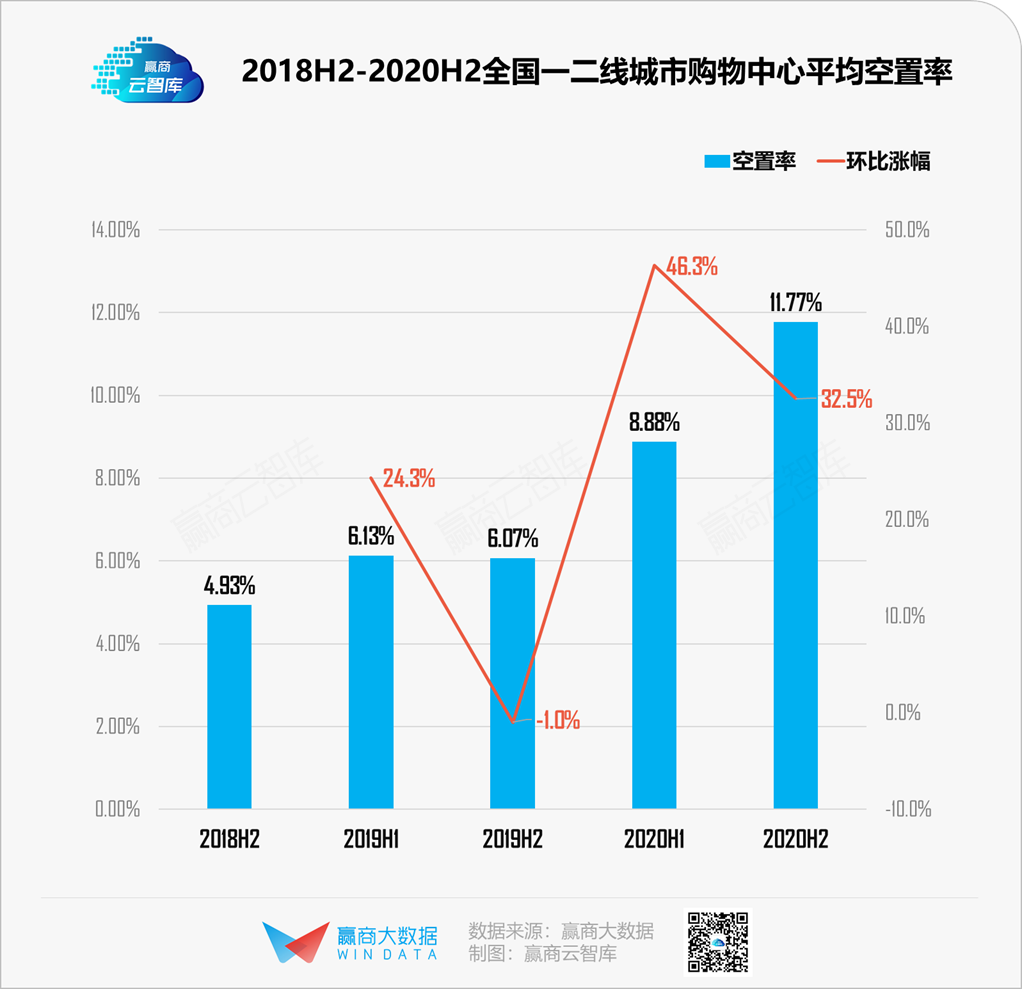

据赢商大数据监测,2020年下半年全国19个一二线城市近千家已开业购物中心调整频率加快,整体出租低迷,平均空置率环比涨幅近32.5%至11.77%。

其中,出租率超过95%商场占比约38.3%,同比减少9.3%。对应的,约4成商场空置率超过10%,满铺出租的商场不足90家。

统计时间:2018年1月1日-2020年12月31日

“出租率”、“空置率”释义:根据实地踩盘的全量门店数据计算得出,出租率=已出租店铺数量/总店铺数量;空置率=1-出租率

统计范围:上海、北京、深圳、广州、成都、重庆、杭州、南京、天津、西安、武汉、厦门、长沙、青岛、昆明、合肥、福州、郑州、苏州19大城市,商业面积5万㎡及以上的964个已开业购物中心(下同)

一、19城购物中心空置率11.77%,苏州逼近2成

走出至暗时刻,可尚未行至疫前的正常之态。2020下半年,全国19城964个购物中心平均空置率为11.77%,同比涨幅93.9%。

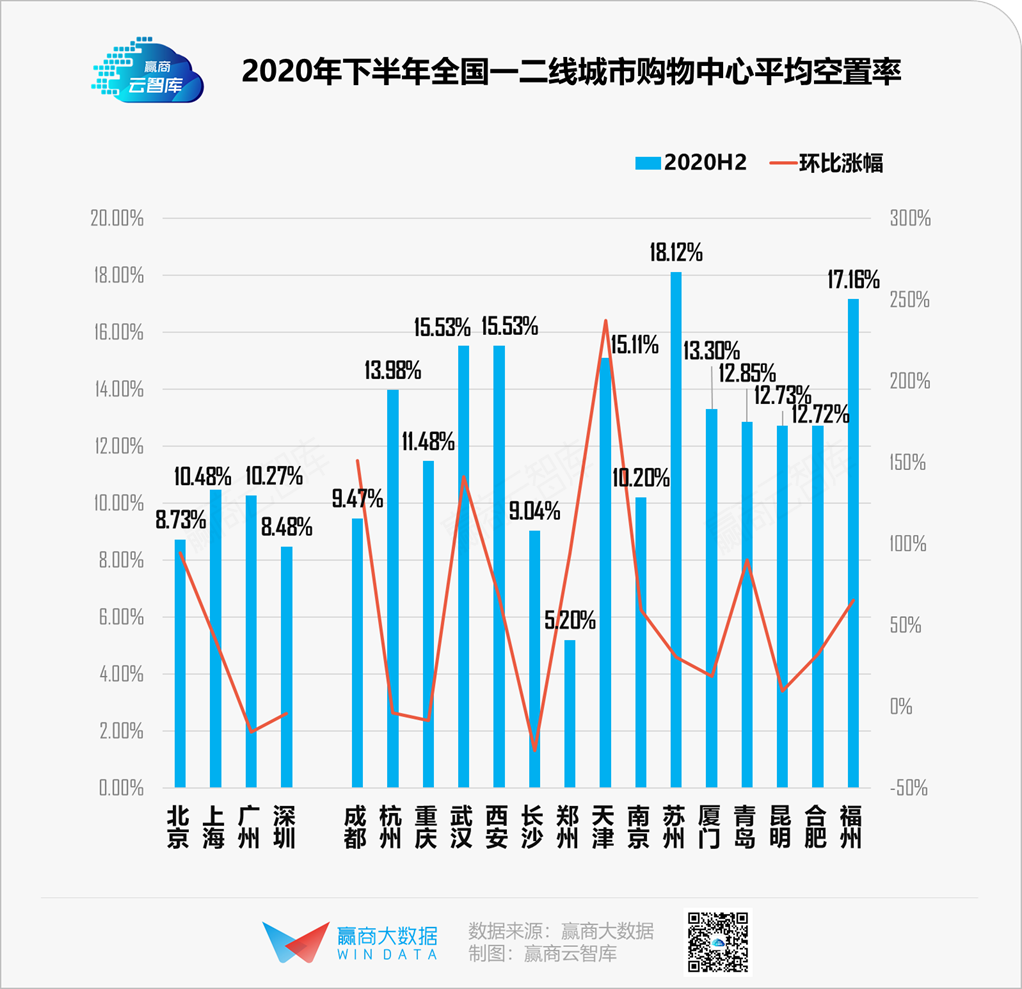

其中,14城购物中心平均空置率超过10%;5城购物中心平均空置率在10%以下,2021年招调压力陡增。

位居第一的苏州,购物中心平均空置率达18.12%;其次是福州,平均空置率为17.16%;空置率最低的城市是郑州,对应数字为5.2%。

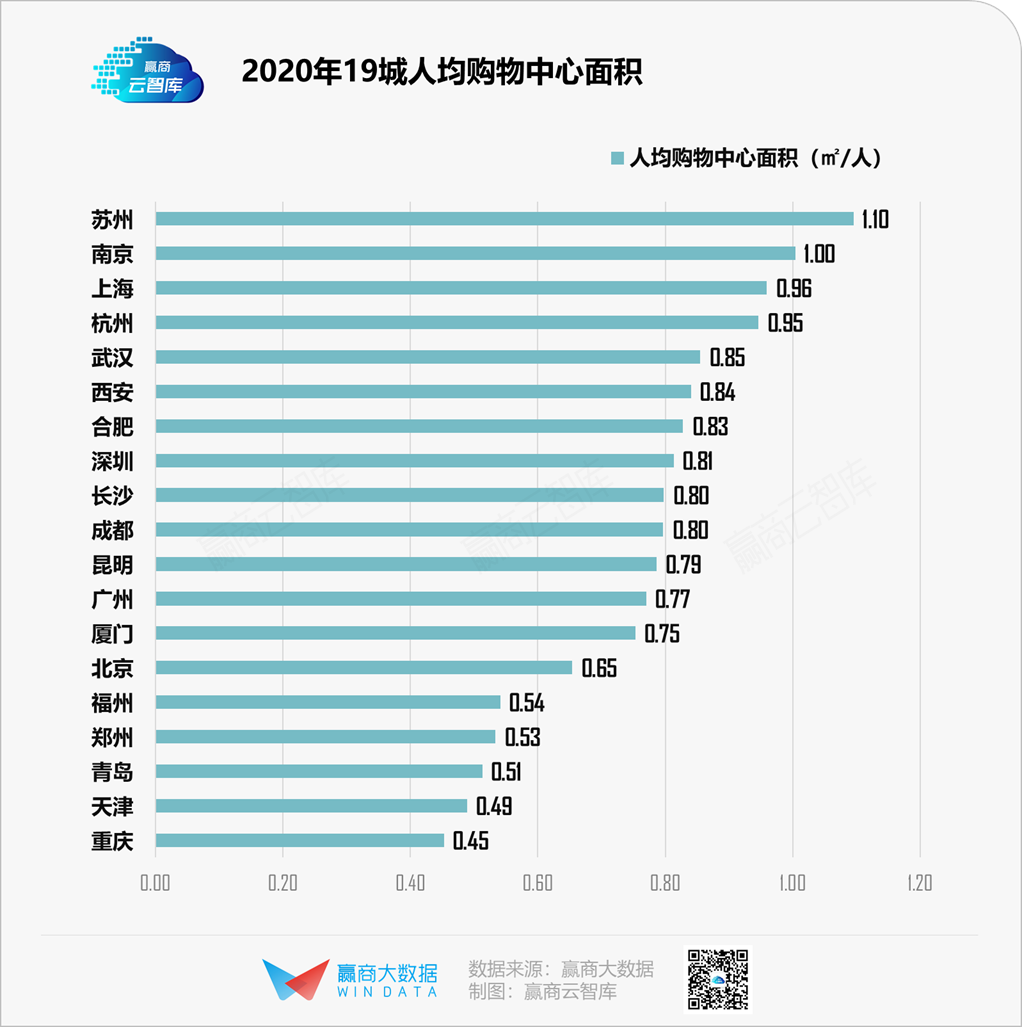

究其原因,苏州人均购物中心面积在19城中位居第一,达1.10㎡/人。疫情影响下,需求大幅下降,供需矛盾突出。据悉,去年下半年,苏州部分商圈除餐饮品牌外,商场首层时尚零售、生活方式类业态撤场的现象较为普遍。

从平均空置率环比涨幅来看,天津、成都、武汉靠前。

下半年,天津各大购物中心加强业态与品牌组合调整,全市购物中心平均空置率环比上涨237%。此背景下,2020全年天津社会消费品零售总额同比下降15.1%,线下消费仍然低迷。

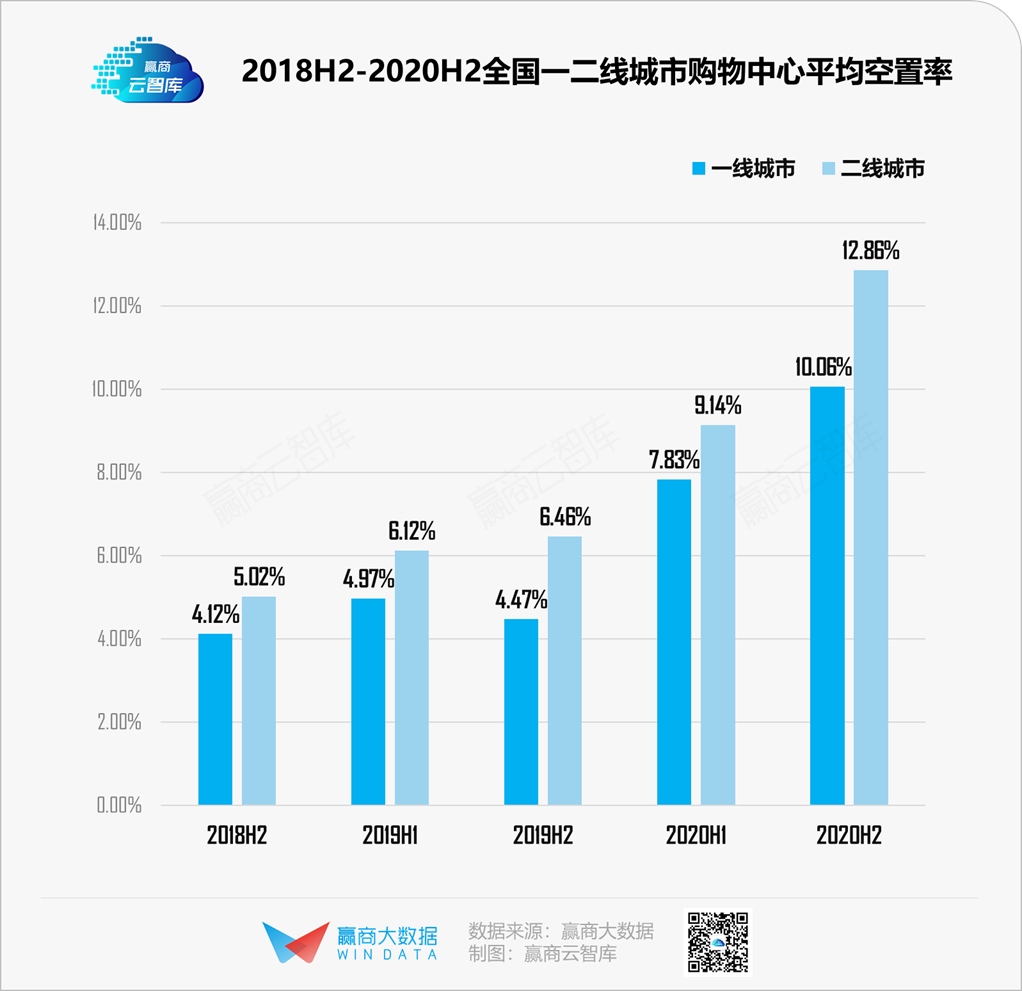

分城市线级看,受限的线下消费对一线冲击较二线强烈。前者去年下半年平均空置率同比涨幅达125%,而二线对应涨幅为99%至12.86%。

但近年来,在“首店经济”、奢侈品拓店大潮下,一线城市正好可在品牌门店新老汰换过程中,完成新一轮城市商业升级。而一些新消费品牌,亦能借此时机,完成落地转身,提升品牌影响力。

二、典型城市空置率解读

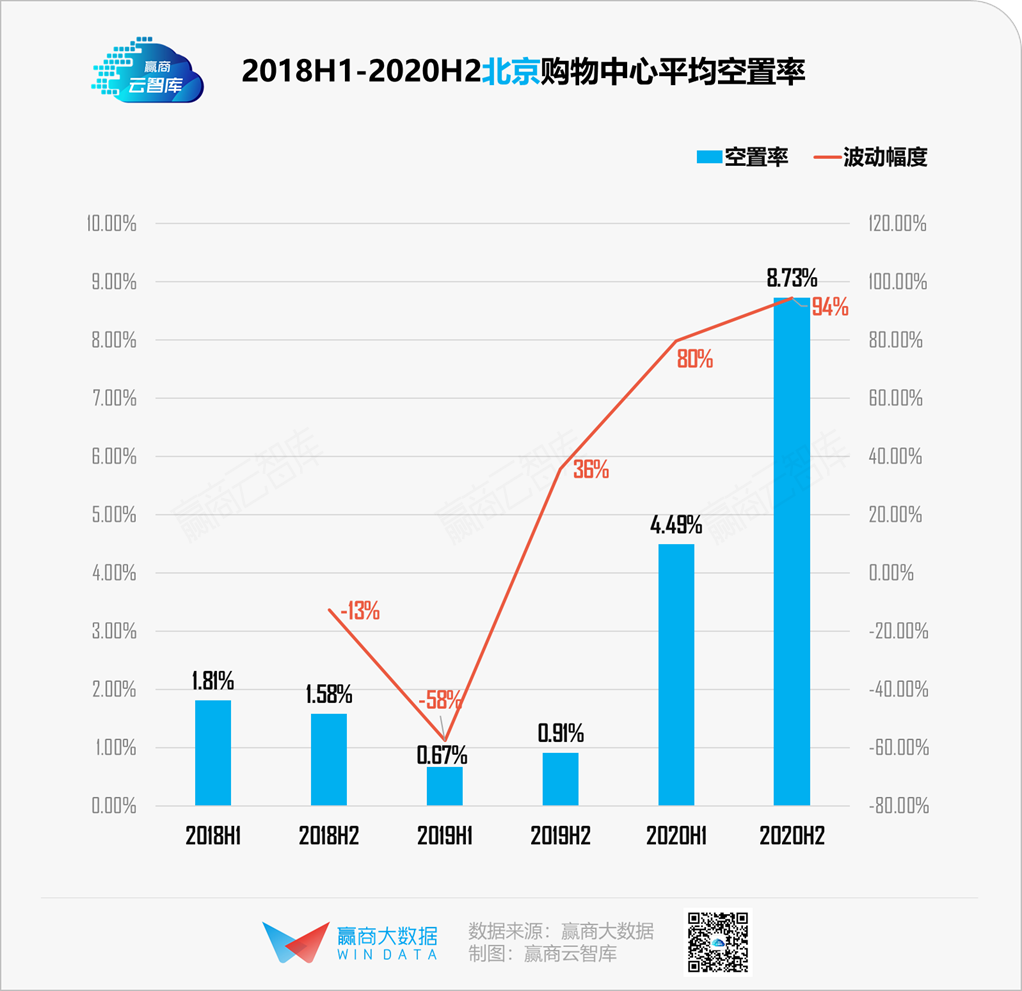

平均空置率8.73%,为上年8.6倍

疫情反复对北京零售市场的打击,在2020年下半年得以凸显。此期间,北京购物中心平均空置率环比上涨94%,达到8.73%,是去年同期的近8.6倍。

其中,市级商圈平均空置率为8.26%,区域商圈空置率为8.85%。造成这种差异,部分原因是位于核心商圈的购物中心承压力及对品牌吸引力较强,品牌更新及新店开业较为及时。

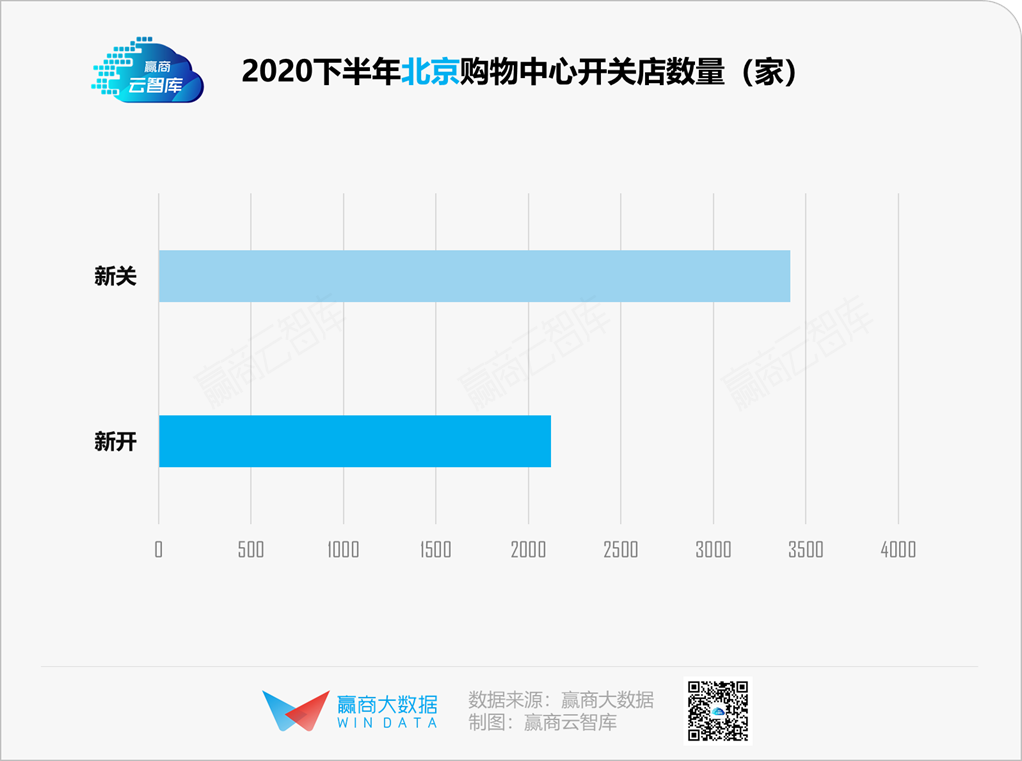

从需求端看,据赢商大数据监测,2020年下半年北京购物中心(商业面积≧5万㎡)开关店数量为5537家,其中新关门店3415家,远超新开门店数(2122家),开关店之差为一线城市之首。

成熟商圈多,以疫情为机,进行此前不易推动的规划化业态品牌调整,不失为一种高效自我迭代。汹涌而入的首店,以高调姿态折射着这一动态过程。

据赢商网不完全统计,2020年,北京市共有129家首店开业,包括全球首店、亚洲首店、全国首店、北京首店。

其中,零售、餐饮类业态发展势头依旧迅猛,零售类品牌首店达到71家,细分品牌以服饰、美妆类为主;餐饮类业态品牌新开首店共45家;文化体育娱乐业态新开首店13家。

如vogue café亚洲首店在国贸商城开业,英学馆亚太首店在侨福芳草地开业,日本连锁室内运动场品牌Round 1中国首店在大兴爱琴海购物公园开业。

▽

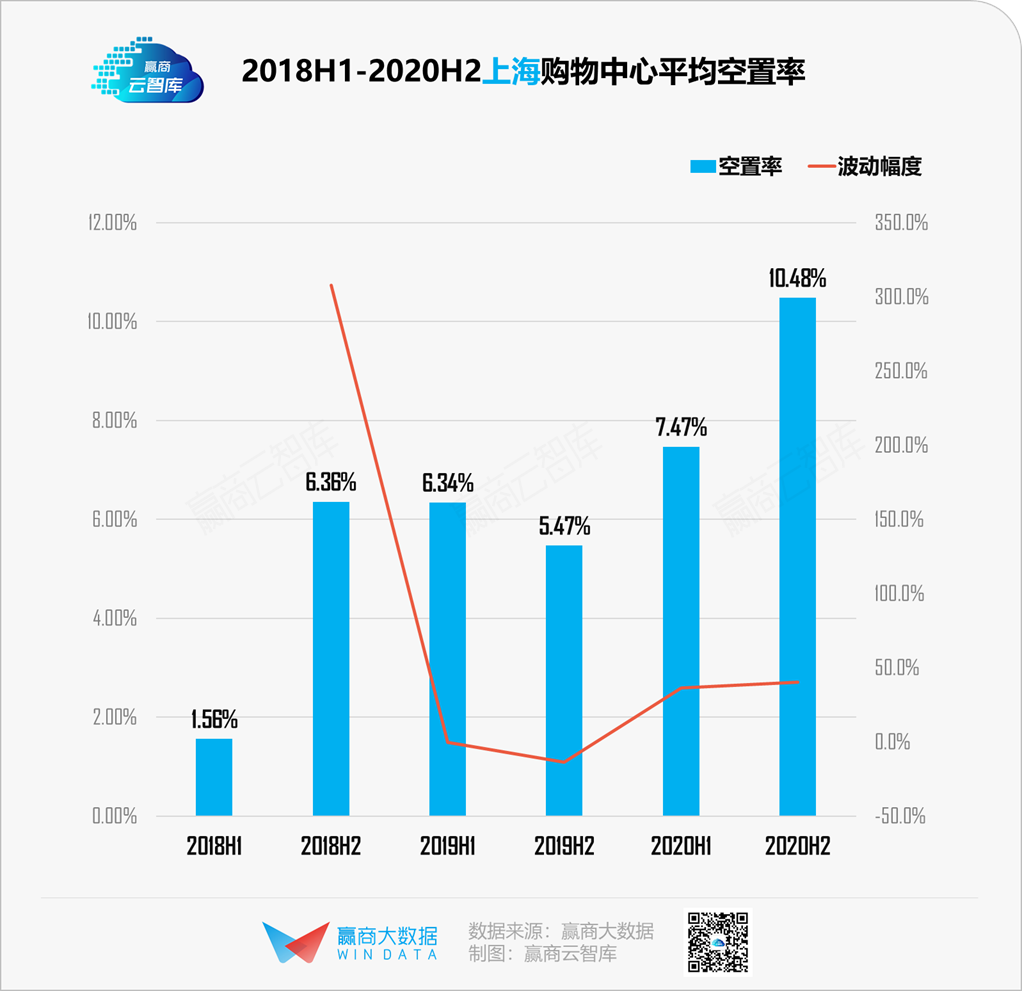

平均空置率环比涨40.3%,创三年新高

2020下半年,上海购物中心平均空置率环比上涨40.3%,达到10.48%,创下近三年新高。其中,市级商圈购物中心平均空置率为11.20%,区域商圈购物中心空置率为10.20%。

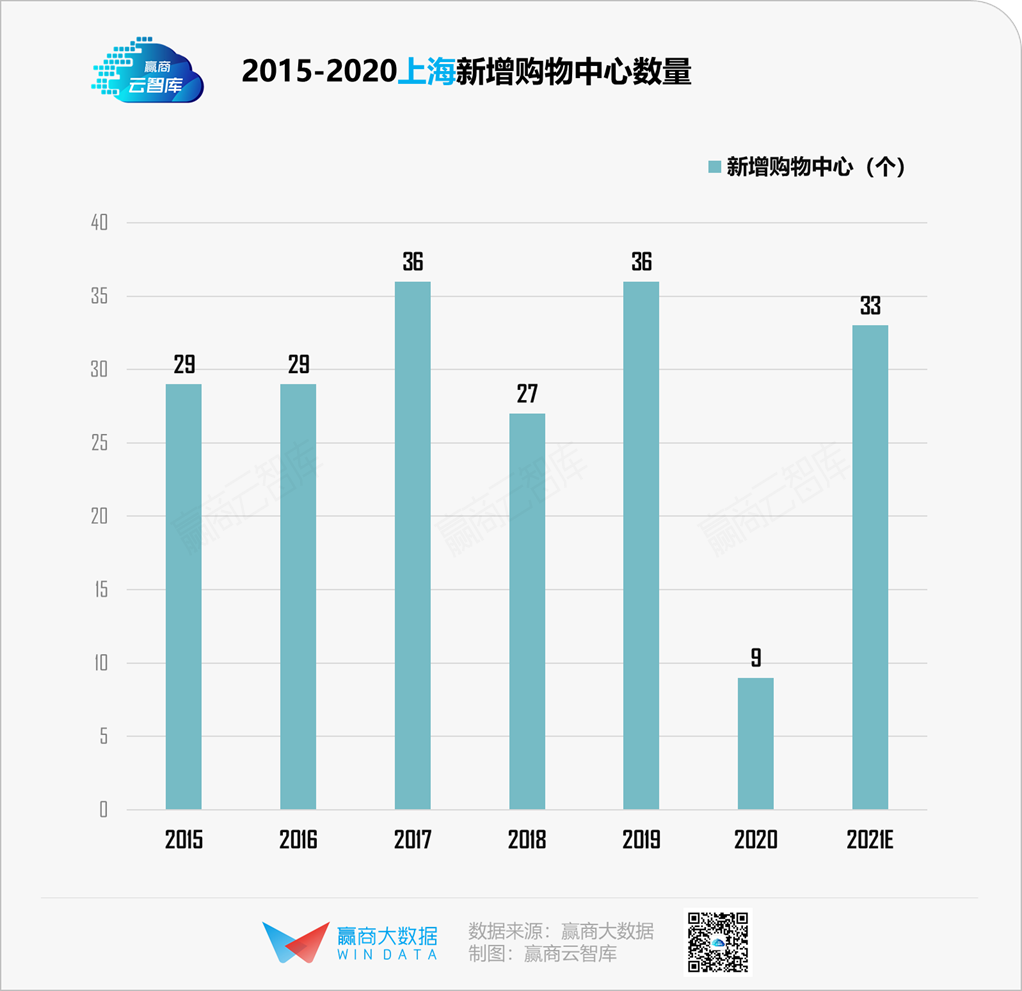

从供给端看,虽说2020年上海新增购物中心数量同比锐减,但据赢商网不完全统计,年度9个新开项目(商业面积≧3万㎡),均于下半年亮相。

无法做到满铺开业,是多数新项目面临的常态,此在一定程度上拉高了下半年上海购物中心整体空置率。

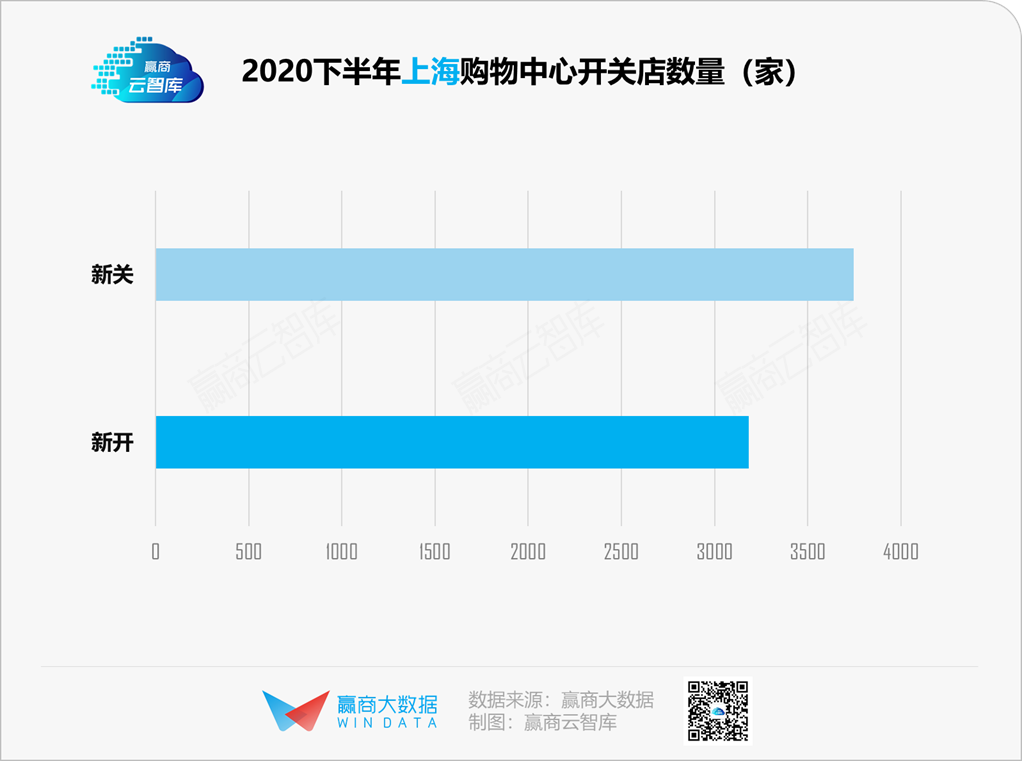

另一方面,从需求端看,据赢商大数据监测,去年下半年上海购物中心(商业面积≧5万㎡)开关店数量为6929家,总数居一线城市之首。

其中,新开门店3183家,新关门店3746家。主要原因系上海整体购物中心数量多、体量大,在疫情影响下,调改速度加快,亦部分造成空置率上升。

但不破不立,部分业态已呈现复苏迹象,如餐饮、时尚零售、休闲服务等。

■分业态看:餐饮拓店提速,年轻潮服新店活跃

徐记海鲜入沪,在名人购物中心和龙湖虹桥天街围挡;陶陶居在月星环球港、国贸汇开新店;蔡澜港式点心进驻新天地时尚I和月星环球港首层。

服饰新店,除部分主流服饰品牌Zara、优衣库外,年轻潮牌同样活跃。

国内设计师品牌电商ICY在来福士广场和iapm开设线下店,王嘉尔个人品牌 TEAM WANG在静安嘉里中心首层开出为期两个月的快闪店,Solestage首家中国旗舰店进驻淮海中路商圈,韩国潮牌ADLV(acme de la vie)上海首店在iapm围挡。

■分项目看:社区型、旧改型mall亮眼

南翔印象城MEGA是上海2020年第一个开业的商业项目,定位为“一日微度假胜地”,引进了超400家品牌,包括开心麻花剧场、全明星滑冰俱乐部、上海老饭店、东发道·朱雀打边炉等超300家城市首店、区域首店及品牌最新概念店,开业首日客流超30万。

重新亮相的上海广场通过36%餐饮娱乐、8%潮品零售、56%WeWork联合办公为一体的多重功能组合业态布局,由单一的零售功能中心转变为办公生活无边界的艺术消费空间。

▽

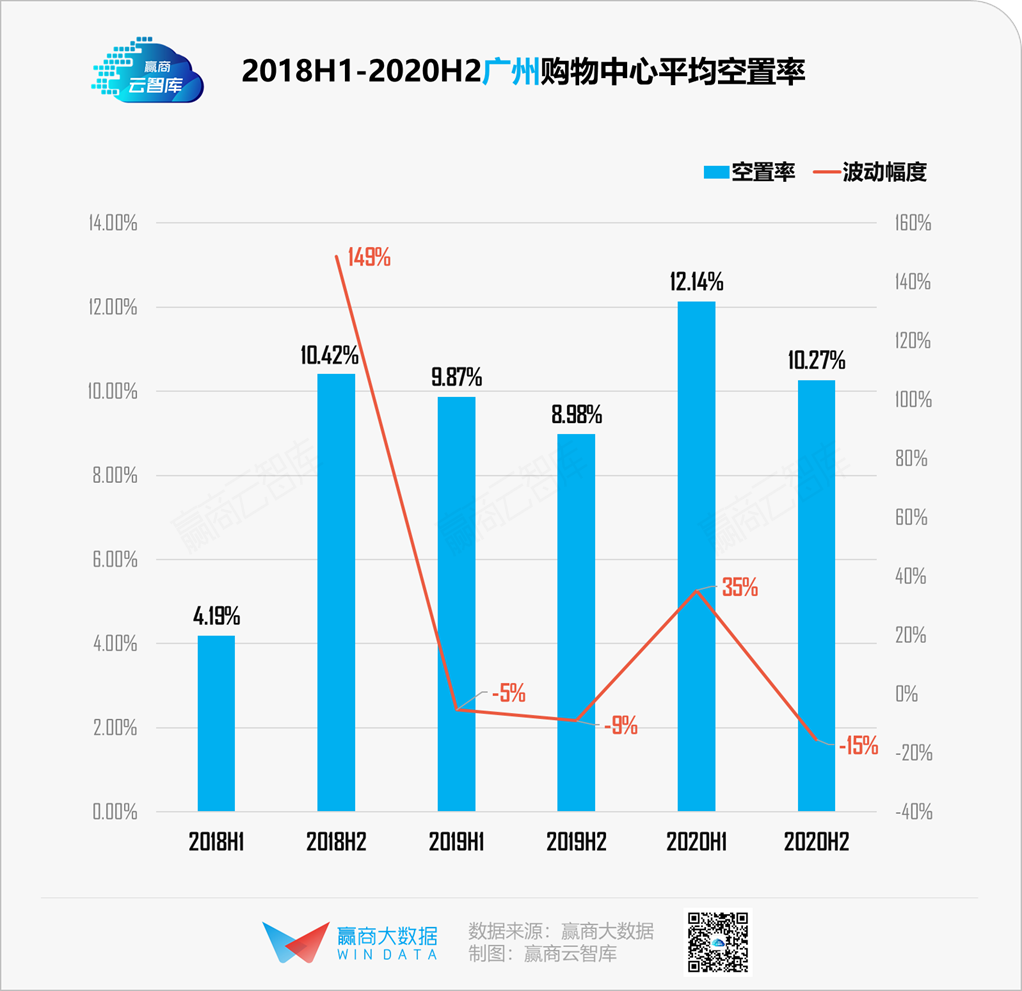

平均空置率环比下降15%,不同商圈差异大

2020年下半年,广州购物中心平均空置率环比下降15%,至10.27%,显示出强劲的复苏态势,但不同商圈购物中心在疫情后的回暖程度存在较大差异。

市级商圈购物中心平均空置率为9.40%,环比上升9.3%,主要系珠江新城商圈内购物中心业态调整所致;区域商圈购物中心平均空置率环比下降19.6%至10.61%。

从供给端看,据赢商网统计,2020疫情年,广州共有12座购物中心(建筑面积≥3万㎡)逆势开业,集中在番禺、黄埔、增城、花都四个区域,其中黄埔“独霸”3座。

虽然短期在一定程度上可能抬升空置率,但从长期角度看,有望重塑广州商业格局,改变天河路商圈独大的局面。

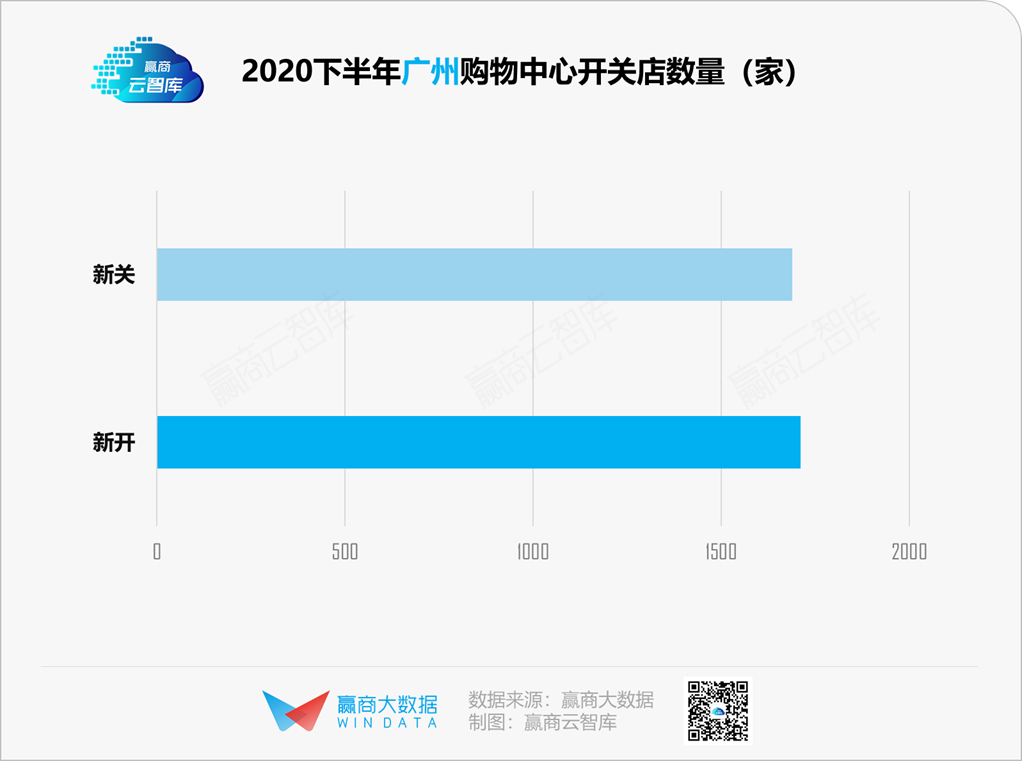

从需求端看,广州2020年下半年开关店达3399家,其中新开1711家,新关1688家。开店数略高于关店数,商场复苏迹象明显。

其中,定位中高端的商场迎来了更快的客流及销售额复苏,对于一些具有设计感并期望提升自身品牌形象的服饰零售商具有较强吸引力。

而运营欠佳的商场至今仍面临不少压力,在不少服饰类商家退租后,转而引入更多餐饮与体验类门店提高项目入驻率。

▽

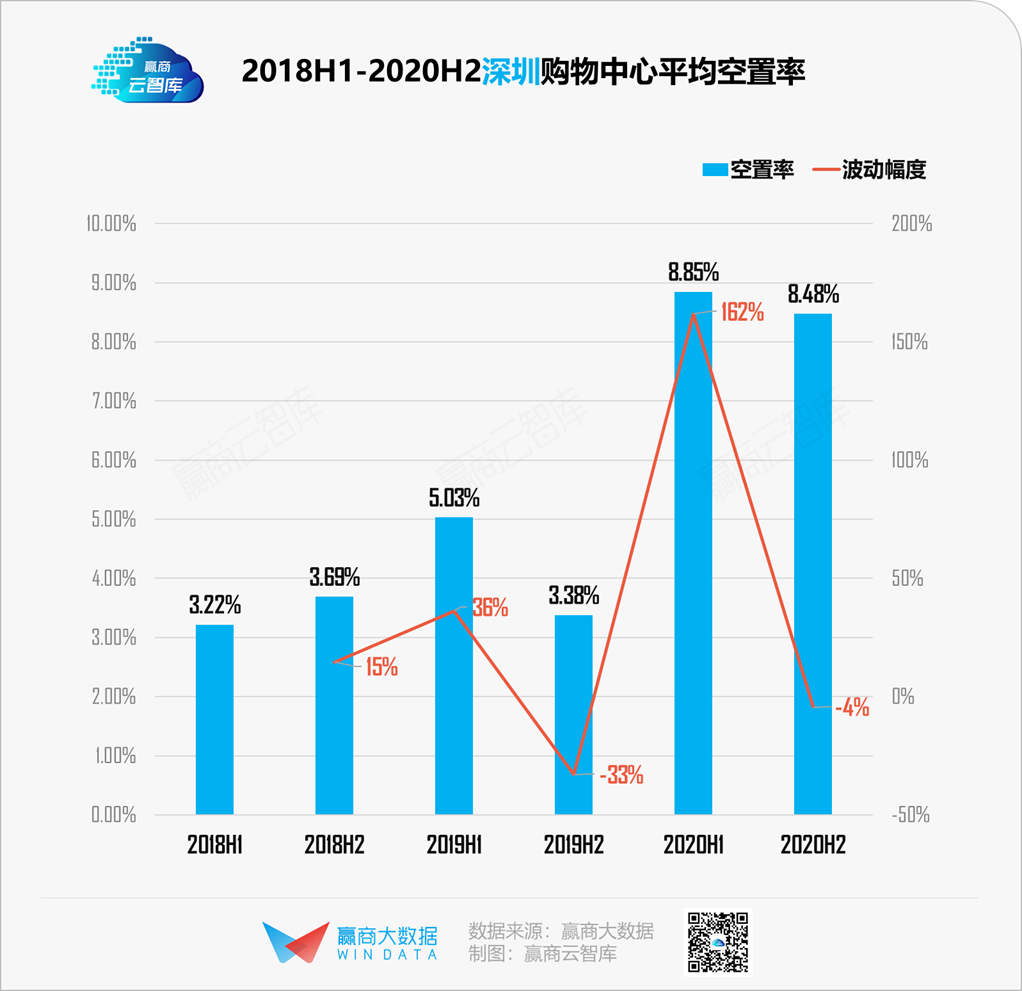

平均空置率为8.48%,环比下降4%

2020年下半年,深圳市购物中心平均空置率为8.48%,环比下降4%。

从需求端看,据赢商大数据监测,深圳2020年下半年开关店数量达到6635家,其中新关门店3367家,新开门店3268家,开关店基本持平。

国际奢侈品大牌在下半年加速拓店,将“首店”、“旗舰店”、“概念店”等新颖的理念融入本地市场,带动深圳零售市场回暖。

深圳湾万象城成新店收割机,去年三季度,Burberry(博柏利)、RogerVivier(罗杰·维维亚)、Balenciaga(巴黎世家)、Dior(迪奥)定址于此,并开展门店装修工程。

▽

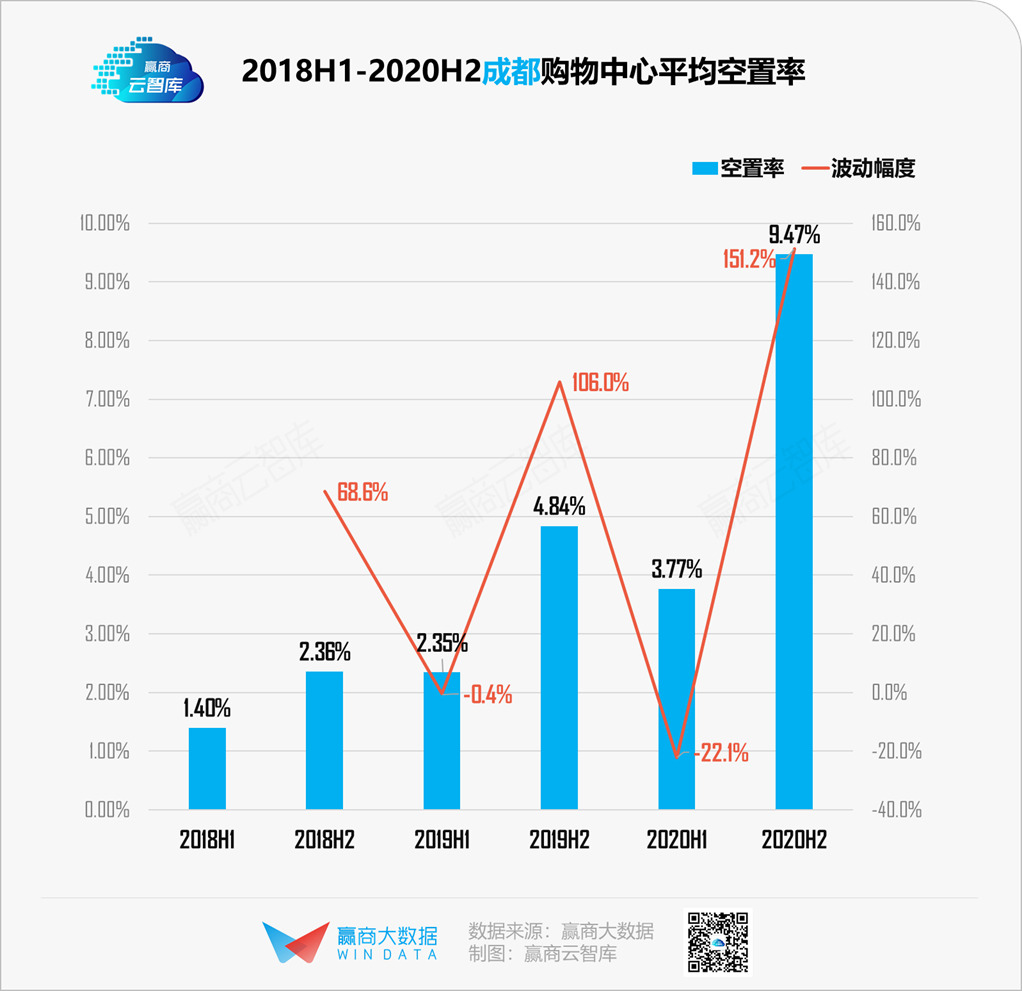

平均空置率环比上涨1.5倍,但首店势头迅猛

2020年下半年,成都购物中心平均空置率环比上涨151.2%至9.47%。

下半年成都龙湖时代天街2期、合景·摩方、成都万象城(二期)和远大购物中心等项目开业,市场供应量增加,叠加疫情反复影响品牌生存,导致全市购物中心空置率有所上升。

从需求端看,据赢商大数据监测,成都下半年开关店数量达到5095家,其中新开门店2443家,新关门店2662家。开店数略小于关店数,表明市场开店仍较为谨慎。

但与魔都同步,成都“首店经济”亦不逊色。据成都零售商协会与中商数据联合发布的《成都·2020首入品牌研究》显示,2020年全年成都共引入386家品牌首店,仅次于上海、北京,位居全国第三,继续领跑新一线城市。

下半年,市场代表性零售类首进品牌,包括:

英国著名设计师品牌Vivienne Westwood和法国设计师品牌Daniel Hechter西南首店进驻银泰in99;

英国时尚女装品牌Self-Portrait西南首店、瑞士跑鞋品牌On昂跑国内第三家门店在四季度落户远洋太古里;

英国服饰品牌tedbaker和沃尔沃旗下的电动汽车品牌极星成都首店亮相季内新开业的万象城(二期);

……

▽

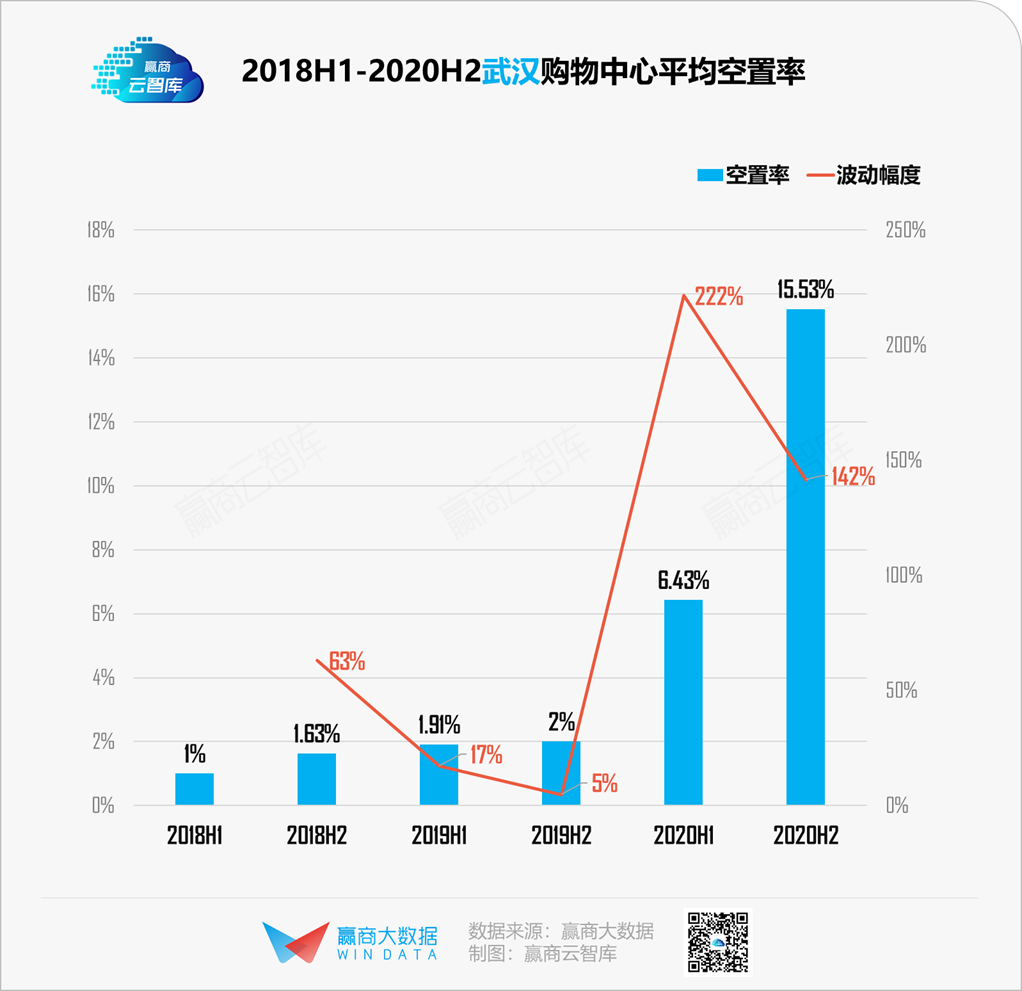

平均空置率环比上涨142%,为上年同期8倍

作为疫情重灾区,武汉零售市场严重受创。2020年1-12月,武汉市社会消费品零售总额为5336.18亿元,同比下降23.5%。

2020年下半年,武汉市购物中心平均空置率环比上涨142%,达到15.53%,是去年同期的近8倍。其中,市级商圈购物中心平均空置率为15.97%,区级商圈购物中心平均空置率为14.33%。

疫情引发的退租潮迫使购物中心进行品牌调改,优化业态配比,继续打造沉浸式消费体验,同时业主也需要时间适应新变化,空置面积难以在短期填补。

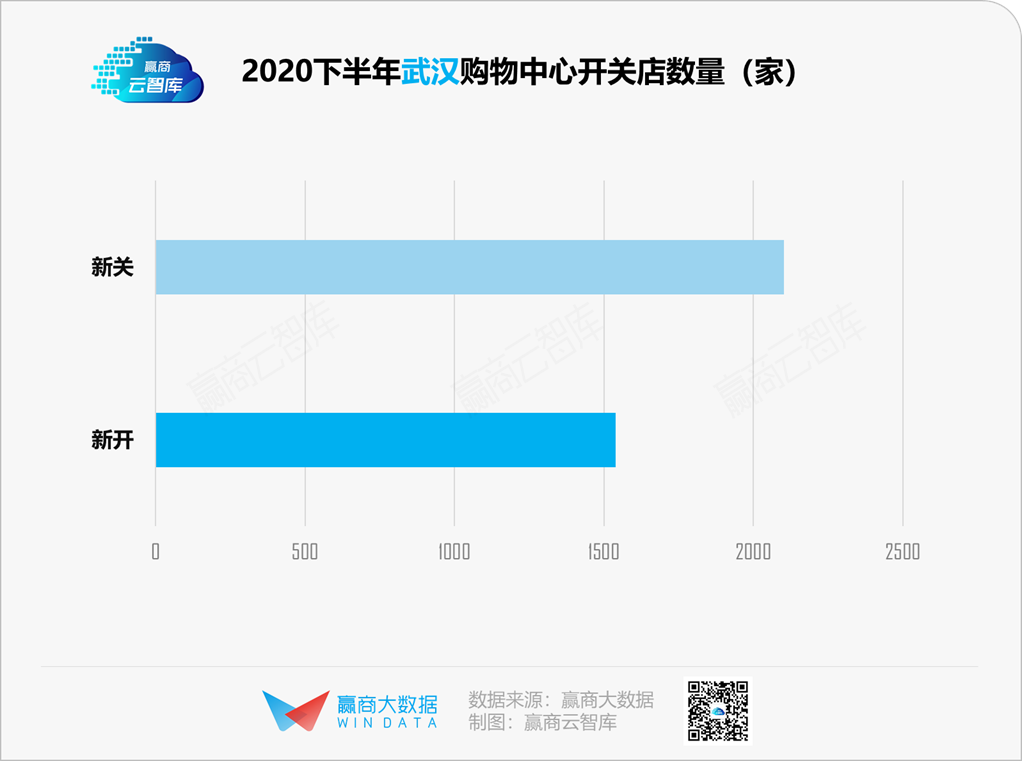

赢商大数据显示,武汉2020年下半年品牌开关店总数达3641家,其中开店数为1538家,占比为42%,关店数量为2103家,占比为58%。

但疫情中的武汉零售市场亦不乏亮点。据赢商大数据不完全统计,2020年,武汉首店品牌新增达151家。

业态覆盖餐饮、零售、生活服务、亲子儿童、家居生活、超市、便利店、电子数码等多领域,主要集中在航空路武广商圈、武汉天地商圈、楚河汉街商圈、江汉路商圈、关山大道商圈5大商圈内。

三、结语

站在2021新起点,还看被疫情困住的2020零售商业市场,购物中心“空置率”已然成为世界级难题。东京银座、巴黎香榭丽大街、纽约第五大道……一条条国际名街人气不再,品牌退租潮迭起。

相较之下,速速回血的中国市场,购物中心整体空置率(以样本商场为例)能控制在10%左右,已经算是交了份不错成绩单。

往后看,“双循环”格局下,中国消费市场扩容继续。为大批新消费品牌、焕新老品牌铺打开了新一轮扩张通道。此背景下,购物中心空置率高点向下是个必然趋势,无非是时间早晚的问题。

· end ·

商务合作/转载/加群沟通:xwnkfh0921(微信号)