与旭辉分手仅两天之后,彰泰实业集团火速牵手了融创中国。

4月16日,融创中国发布公告称,公司全资子公司融创西南集团将与彰泰实业集团按照8:2的比例成立合营公司共同开发广西房地产项目。

据悉,新合资公司董事会将由5名董事组成,其中4名由融创西南集团委派,1名由彰泰集团委派。彰泰集团委派的董事担任董事长,融创西南集团委派的总经理担任合资公司法定代表人。

开年旭辉和彰泰的合作,是2021年第一起收并购案例,三个月时间过去,“旭辉彰泰”告吹,取而代之的是“融创彰泰”。

乐居财经获悉,前两天孙宏斌亲自到广西,会见彰泰老板黄海涛,两人一拍即合。

百亿入局

与旭辉相同,融创中国选择以成立合营公司方式,与彰泰集团“合作”。根据公告显示,合资公司由融创西南集团设立,彰泰集团再将公司股权全部转入合资公司进行重组。

但与旭辉不同的是,融创进一步加强了对合资公司的控制。重组完成后,合资公司由融创西南集团持有80%,彰泰集团持有20%。而此前旭辉与彰泰成立合资公司的持股比则是65:35。

同时,融创中国也明码标价了此次的合作“诚意”。融创西南集团将向合资公司投入的资金总额约为99.1亿元。

而这一笔注资,全部流进了彰泰的口袋。款项主要由两部份组成。第一部分由融创直接向彰泰集团支付,用途为支付彰泰集团之前与公司所投入金额的80%,合计约81.2亿元。

第二部分的资金是通过借款的方式提供。在合作顺利开展的前提下,融创中国将会为合资公司提供一笔专项借款,而借款用途除了向彰泰集团支付此前的投入以外,还涵盖了彰泰此前的公司项目的已售利润。借款总金额不超过17.9亿元。

自框架协定生效后,融创将向彰泰集团支付6亿元订金,剩余款项将于正式签署协议后分三次付清。最终于2022年1月3日付完所有款项。

此外,根据支付协议,融创还需就每期款项向彰泰支付相应的利息,基数为当期款项数额,由2021年1月1日开始计息,利率为8%,直至融创中国支付之日,利随本清。

融创对彰泰的诚意已摆在台面上了,而彰泰究竟有何迷人之处,让两家头部房企都对其有着浓厚的兴趣呢?

根据公告,此次重组的目标公司共50家,主要于广西壮族自治区从事房地产项目开发及相关业务,其中47家公司持有目标项目,彰泰集团仅拥有剩于3家公司代建权益。

目标公司共开发了57个目标项目,包含54个房地产开发项目及3个房地产代建项目,计容可售建筑面积约为1,162万平方米,截至2020年12月31日,计容未售建筑面积约为825万平方米。

企查查显示,目前彰泰集团对外投资共计80家,其中71家持股比例在50%以上,另9家持股比例不过半。

乐居财经查询获悉,这9家公司的股东中,有多家上市的公司的身影,包括金科股份(SZ:000656)、中梁控股(HK:02772)、佳兆业集团(HK:01638)、力高集团(HK:01622)、建发股份(SH:600153)等。

公告显示,合作事项完成后,彰泰旗下合联营公司将成为融创的间接合联营公司,彰泰的这些合作伙伴将变相的成为融创的合作伙伴。

截止2020年12月31日,彰泰集团旗下50家公司总资产约487.16亿元,净资产约为5.95亿元。

并购王融创

房地产行业单个项目的收并购案例很常见,但是动辄百亿的收并购案例却不多,为数不多的成功案例几乎都是融创作为。如融创和万达、泛海、环球会展等等。

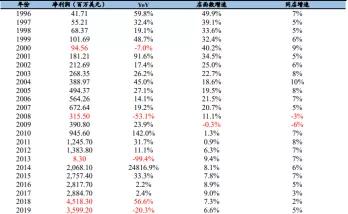

屡次成功的背后,是融创强劲的综合实力。首先是融创的销售实力。2020全年,融创实现销售额5752.6亿元,该规模目前位于行业第四。其中,融创在全国55个城市销售额排名进入前十,其中12个城市销售额位列首位,业绩贡献高的城市中杭州、重庆、武汉三城市单城贡献超300亿元。

在多个城市销售的亮眼成绩,是融创开发广西的底气。

销售的规模扩大奠定了收入增长。2020年融创实现收入2305.9亿元,同比增长36.2%;毛利约为484亿元,同比增长16.9%;毛利率约21%;股东所占利润为356.4亿元,同比增长36.9%;核心净利润约为302.6亿元,同比增长11.8%。

动辄百亿的收购自然需要强大的现金流支持。得益于销售工作顺利的开展,融创在期末的现金余额同比增加约5.5%至1326.5亿元,其中,非受限制现金由2019年末的779.4亿元大幅增加至2020年末的987.1亿元。2020年,融创中国依靠自身营运,带来了737.1亿元的经营现金流入,是2019年的两倍还多。

财务安全同样为收并购打下了基础。截至2020年底,融创中国的有息负债总额为3034.39亿元,同比减少5.8%。因持续优化债务结构,融创在2020年的新增有息负债加权平均成本较2019年下降2.1个百分点。

融创在公告中表示,合作事项将有助于集团与彰泰集团的强强联合,进一步巩固融创中国在广西壮族自治区的领先地位及市场影响力。

融创服务“捡漏”彰泰物业

与此前旭辉的操作手法相似,彰泰集团与彰泰物业也是“搭伴”外售。融创中国以99.1亿元收购彰泰集团的消息做实之后,紧随其后,融创服务(01516.HK)也宣布将收购彰泰物业。

融创服务表示,其附属公司融创服务投资将以8亿元从泰兴控股手中收购彰泰服务80%股权。相较于刚刚“分道扬镳”的永升生活服务,融创服务买下的股权份额更高,出价也翻了近一倍。

股权交易完成后,融创服务将拥有彰泰服务80%股权,余下20%由泰兴控股和泰涛控股分别持有13.12%和6.88%。

不过,这并不意味着,彰泰物业与融创服务之间的交易已“尘埃落定”,而是还存有变数,这8亿元的价格也不是最终出价。

公告中表示,签署合作框架协议时,融创服务投资还没有完成尽调,交易代价还需尽调结果并签署正式协议来最终确定。

这也就意味着,彰泰物业还会面临“再被退货”的可能。

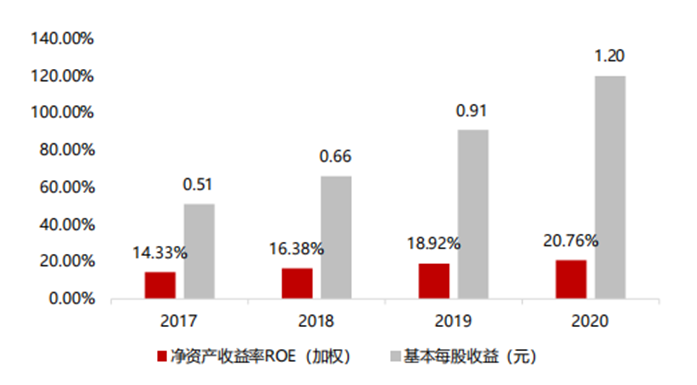

以12倍的市盈率买下彰泰服务,与融创服务目前105倍的市盈率相比,出价并不算高。而此次相中彰泰服务,流露出融创服务扩充西南版图的意图。

“收购事项将有助于进一步增加本集团在广西壮族自治区的业务规模及管理密度,并提升本集团在广西壮族自治区的竞争力及影响力。”融创服务在公告中坦言。

有“广西第一房企”彰泰集团撑腰的彰泰物业,能为融创服务布局西南地区提供不错的条件。截至2020年12月31日,融创服务的合约面积已经达到2.64亿方,在管面积为1.35亿方,覆盖中国137个城市。

融创服务在广西的项目不算多。如果成功将彰泰物业收入囊中,那么就有2478万方合约面积,以及1197万方在管面积注入规模池中,其中大部分项目都位于广西,管理业态涵盖住宅、酒店、文旅、商业综合体等。

而并购彰泰物业也是融创服务上市以来的首个外拓动作。

去年5月,融创服务在上市前突击扩张,以14.88亿元将浙江的开元物业收入囊中。除了收购开元物业外,此前一个月还通过成都环融收购成都环球世纪物业 95%的权益,花费867.23 万元,获得421.81 万平方米的在管面积。

截至2020年底,融创服务增加了约1.1亿平方米的合约面积,其中收购开元物业获得5000万方,第三方外拓达1162万方。

参与2020年业绩会的投资者透露,融创服务的管理层并没有单纯考虑规模,也没有制定一个具体的目标,而是要保证收并购质量。

公告显示,截至2020年12月31日,彰泰服务的综合资产总值及资产净值分别约为4.14亿元及1.20亿元,2020年其除税后纯利为8331万元。

此外,融创服务总裁曹鸿玲还透露,近期融创服务已经洽谈了几个合作方所对应的收并购,如若顺利,3月底能增加1000万平方米的体量,目前在跟进的总量有1.2亿-1.3亿平方米。

“2021年和2022年会达到一个均衡水平,其中一半来自于第三方,一半来自于母公司。”融创服务管理层业绩会上提到。截至2020年底,融创服务的现金总额(不含受限资金)约93.68亿元。