据业内知情人士透露,新华联近期在狂甩资产包,几乎要把能卖的全卖了。

新华联目前有高达25.1亿元的债券违约,在股份被冻结、营收净利双双下滑的情况下,企业已经陷入现金流危局。

如果说,新华联是出售资产自救,那么现在还有一大批地产企业选择在2020年出售资产偿债、补充现金流或降低杠杆。

6月30日,万科公告表示将持有的广州市万溪企业管理有限公司50%股权转让给战略投资者,同时广州万溪向金融机构申请预计额度不超过人民币330亿元的银团并购贷款,通过这一交易回笼约390.4亿元,从而资金撬动项目开发。

与此同时,地产龙头企业,如恒大、融创都在寻找出售旗下部分资产的机会。这是自2008年以来,地产行业资产交易需求最密集的一年,也意味着地产行业在国家政策层面示意“不放水”之后,开始不约而同的主动降杠杆。

1

上个月,恒大集团计划出售全国范围内,包括写字楼、酒店、购物中心在内的 1000 平方米以上多类商业物业。

和恒大前后脚的是万达,以2.7亿美元出售芝加哥一物业项目股东权益的90%。更早时候,万达卖出了世界铁人公司,以及曾被王健林视为未来重要收入来源的宝贝王集团下的宝贝王早教。

一直来都以“买买买”的姿态出现的融创,也松口今年将要“卖卖卖”。孙宏斌年初表示要卖掉一些持有的资产,比如酒店、商业甚至一些乐园。

除此之外,还有华侨城、新湖中宝、京汉控股等也陆续宣布旗下资产出售变卖的进展,有些房企甚至采用了打折、降价等手段。

这半年来,不论是TOP级还是小规模房企,都集中出现了出售资产的现象。有的陆续“回吐”前些年的收并购,有的断臂求生以自救,有的则加紧清理非核心优质资产。

以上迹象显示,虽然地产企业今年年中的销售有所回升,甚至与去年同期相当,但很多企业已经在自查、排雷,通过促销、出售资产包、置换债务等方式来优先保证现金流,降低经营风险。

从企业的行为和今年不断重申的“房住不炒”政策判断,房地产行业已经进入近几年最困难的经营时期,必须通过上述一些措施来保住“基本盘”不出问题。

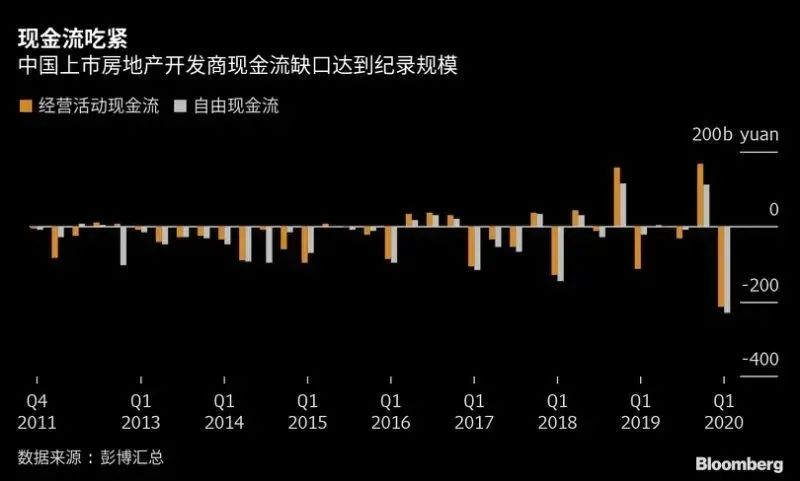

据彭博对110余家已公布一季报的上市地产公司财务指标汇总,2020年一季度自由现金流总和约-2310亿元,经营活动现金流总和约-2130亿元,均为2011年四季度彭博有数据以来的最差,两项数据分别是去年同期的逾11倍和接近两倍。

贝壳研究院最新的报告也指出,2020年下半年房企债券融资偿还将迎高峰期,境内外融资债券到期规模约为5588亿元,同比增长58%。Wind数据预计,今明两年,地产企业偿还债务规模分别达5286.19亿元、5874.37亿元。

短期债到期、杠杆比例上升、销售大幅下降,让房企们大多一边打折售房,加快回笼资金。一边加快融资放债步伐。一边将经营困难的资产“及时止损”,并优化资产结构。

2

过去比较激进的企业,今年也开始“求稳”。

以融创为例,截止去年年底,共有1257.3亿的货币资金,比2018年末增长了55.4亿。但是2019年融创一年内到期的短期借款有1357.3亿,同比增长了47.46%。

从去年底开始,融创“史无前例”的提出要出售部分资产。今年上半年,融创首先拿过去几年发展最快的文旅业务开刀,卖掉了一个酒店,计划另有4个酒店也将售出。据业内人士透露,融创旗下还有一些商业资产和乐园也在出售名单中。

在年初的业绩发布会上,孙宏斌明确表示:“今年是处置资产比较好的机会,因为现在市场上的流动性比较好。”

恒大也在七月出手 223 个包括酒店、购物中心、写字楼、商铺等资产项目,多为住宅配套项目,以及少量会议中心和医院。其中,写字楼中还包含部分商住两用楼,酒店中包含部分文旅项目配套酒店和酒店式公寓。

一直走在文旅路上的华侨城也是如此。卖资产,是变现的快速渠道。

华侨城曾表示,将去化差、不赚钱、资源占用量大、短时间内难以变现的资产项目进行出售。据不完全统计,2018年,华侨城集团共计出售18家子公司股权及债权;2019年,华侨城集团共计出售11家子公司股权及债权。今年以来,华侨城至少转让了8个项目股权。

3月,华侨城集团控股公司云南世博亦于北京金融资产交易所披露重大资产转让的公告,包括4家项目公司股权及债权。

7月30日,华侨城拟以9.6亿元出让太原侨辰置业有限公司60%股权及有关债权,其中60%股权对应挂牌价1.6亿元,债权挂牌价8.03亿元。

7月30日,华侨城拟以9.63亿元的价格,出清与万达地产合资公司60%股权及债权。

7月31日,华侨城拟以6873万元转让潮州华侨城实业有限公司51%股权及5455.947万元债权。

8月,华侨城拟以5136.06万元转让无锡兆禾文旅发展16%股权及相关债权。

今年以来,华侨城的负债率迅速走高。仅3个月时间,华侨城净负债率就从2019年末的84.47%增至2020年一季度末的96.79%,增长超12个百分点。短期借款372.03亿元,较初期的233.49亿元同比增长59.33%。

降低负债率,将资源集中在核心业务,收缩不赚钱的项目和业务,是今年房地产行业的“大背景”。

此外,今年还有一些企业通过引入资本、分拆上市融资来增加获取资金的途径。

3

大企业尤有较多的腾挪空间,但小企业则可能很快会面临债务违约的巨大压力。

今年以来,新华联集团有三只债券构成实质性违约,应兑付本息金额达25.1亿元,这引发新华联集团超过80%股份被冻结,所持有新华联全部股份亦被冻结,占新华联总股本61.17%。

数据统计,目前新华联集团境内外存续债券共11只,总金额达102.5亿元,其中有48.6亿元债券将于年内到期或回售。

截至2019年年末,新华联的净负债率已经达到224.28%,这是它不得不甩卖资产的根本原因。

疫情下加速偿债压力而寻求改变的房企不止新华联,还有京汉股份、山水文园、泰禾等数家企业面临不同程度的困境。

以前,这些企业会尝试“蛇吞象”,但现在市场会吃掉那些激进的“小鱼”。

以新华联为例,根据2019年中数据显示,文旅项目的预计总投入超过502亿元,期末投资总额达到166.22亿元。2019年10月,傅军还表示,未来三年,新华联将在四川至少投资200亿元。

自2013年开始,新华联陆续签约收购了长沙铜官窑古镇、芜湖鸠兹古镇、西宁童梦乐园、四川阆中古城等20余个文旅项目。截至到2019年年中,新华联在文旅项目上的总投入预计将超过502亿元,是2019年营业收入的4倍还多。

但到去年年底,新华联的净利润同比减少了31.74%,经营活动产生的现金流量净额同比减少22.17%。2020年,整个文旅行业受到疫情影响,房地产企业头上的“紧箍咒”收得更紧了。

对房企来说,是卖房子还是卖资产,要看市场能给出他们什么选择。但当越来越多的房企加入到卖资产包的行列,并开始反腐、频繁调整架构、更换管理层、改变考核指标,则意味着企业最高管理层已经感受到了市场“冷暖”,需要准备过“紧巴”的日子了。

2018年9月,万科喊出“活下去”,将近两年之后,多数地产企业都不再轻视、嘲笑这三个字了。