前几天,号称预制菜第一股的味知香成功登录A股,着实吸引了不少眼球。

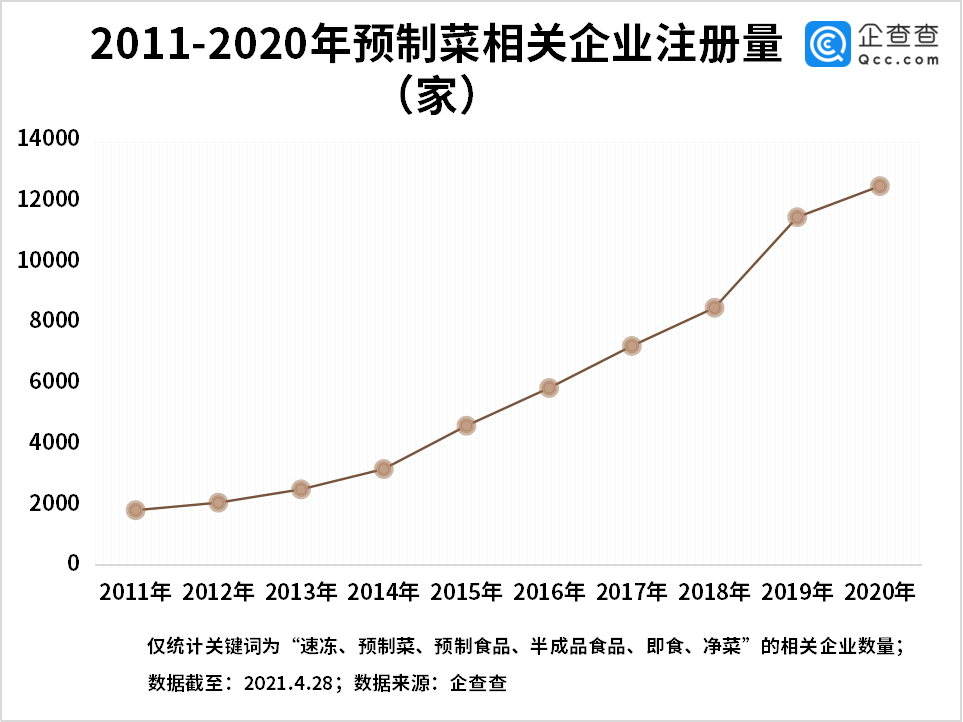

在味知香的背后,是中国预制菜市场的爆发式增长,尤其是2020年,全年新注册1.25万家预制菜企业。餐饮和食品行业“大佬们”更是相继涌入这个赛道。

预制菜,目前是赛道爆发的前夜吗?

总第2706期

餐企老板内参 孙雨| 文

味知香登录A股

预制菜去年新增企业1.25万家

4月27日,一家注册地位于江苏苏州的味知香的食品企业登录A股。

这是一家看似很普通的企业,2019年销售收入5个多亿,2020年6个多亿,净利润2019年是8千多万,2020年冲刺了一下,净利润大概在1个多亿。

这种业绩公司放到A股市场的食品板块里,稀松平常,只能勉强算作中下等。味知香2021年一季度收入才1.63亿,在A股上市的81家食品企业里,排到了70位。

但这个股票却受到了热捧:发行价是28.53元,截至目前一直处于涨停状态,股价已经达到了66.17元,更有部分研究机构喊出了目标价过百元的口号。

一切都跟这个企业头上顶着“预制菜第一股”的名号有关。公司的主营业务是“半成品菜的研发、生产和销售”。公司产品包括肉禽类、水产类及其他类,涵盖数百种菜品,建立了以“味知香”和“馔玉”两大品牌为核心的产品体系,在全国各大城市设有门店 1100 余家。

因为沾了预制菜这三个字,味知香站在了风口上。

“国内预制菜第一股,分享万亿行业红利”“乘上市之风,一味知晓,香满人间”……券商们对赞誉之词毫不吝啬。

预制菜的热火,并不仅仅体现在味知香在资本市场受到的热捧上。

企查查数据显示,自2011年-2020年数据来看,预制菜相关企业注册量呈上升趋势。2015年首次突破4000家,2018年首次突破8000家,尤其在2020年,新注册1.25万家,同比增长9%。

B端、C端都发力,

市场规模有望超3万亿

从产品上看,目前预制菜大致可以分为四大类产品:开袋即食的食品,加热即可食用的食品,熟料加热的半成品,生料加热的即配净菜。

从销售渠道上,预制菜分为两大模式:

一类是TO C的概念,食品企业或者餐饮企业,通过工厂加工好一些半成品,在超市、餐饮门店、电商平台等渠道销售给顾客。比如受疫情影响,2020年有很多餐厅出于自救,加入售卖预制菜行列,这种具有临时性和随机性的属于To C模式。

还有一类是纯TO B的概念,即中央厨房为了满足餐饮企业尤其是连锁餐饮企业的需要,生产出来半成品料理包,供应给餐厅门店复热售卖。

当然这两种模式界限并不清晰,比如说一些企业既通过电商、门店售卖给C端,也通过渠道供应给餐厅。

有人说预制菜最早起源于美国,因为冷冻机器设备的发明,让预制菜成为现实,也有人说美国有全球超大型食材配送供应链公司Sysco,Sysco就是做预制菜的。

但不少业内人士认为,Sysco定义成预制菜有点委屈人家了,人家是不折不扣的“餐饮供应链”,食材供应只是它一部分业务。

国内的餐饮供应链“蜀海”就是按照Sysco的模式发展的,但我们不能说“蜀海”是做预制菜的。

预制菜的发展,成熟于日本。由于日本人口密度高,便利店分布密集,对速冻和冷藏保鲜的需求量很大,使得预制菜高速发展。如今日本预制菜的渗透率已经达到了60%以上。比较大的预制菜公司有如神户物产和日冷公司。

预制菜的需求空间不断扩大。行业喜欢对标日本预制菜行业发展历程来说明中国的情况,因为中国目前社会结构的核心经济指标跟日本预制菜高速发展的 70 年代末非常类似。根据国海证券的预测,对照日本的预制菜渗透率,我国预制菜行业规模有望达到3万亿以上。

玩家分析:

餐饮、食品齐上阵,B端、C端都发力

预制菜这个赛道突然涌入形形色色的玩家,如果把玩家分分类,可以看出大概分为两种:一种是餐饮企业,一种是食品企业。

一、餐饮代表:海底捞、西贝、外婆家、绿茶等

餐饮企业大部分是直接面向C端消费者销售预制菜。尤其是疫情期间,门店无法正常开业,餐饮企业出于自救,利用餐饮品牌自建的中央厨房,生产一部分半成品,对消费者售卖。这部分业务原来流行的叫法是:“餐饮新零售”,其实就是售卖预制菜。

比如说海底捞,作为火锅界品牌大佬,除了火锅,更是不断尝试创新其他品类。如火锅食材超市、小吃快餐及预制菜等。2020年3月份,海底捞入局方便菜肴领域,上新16款半成品菜肴,宫保虾球、辣子鸡丁、番茄土豆烧牛肉、酸菜鱼、大盘鸡等。可以说,海底捞是国内较早发力预制菜的餐饮企业。

疫情期间,速冻菜肴的销售呈现井喷式发展,增速是往常的十几甚至几十倍。大董、陶陶居、大龙燚、小龙坎等品牌都在美团上线的“美味到家”服务上,开卖半成品,要么是自家招牌菜、要么是在家难做的硬菜,还原餐厅的味道,价格只需餐厅的一半,半小时就能送到家。疫情之后,不少餐饮企业都放弃了这块业务,专注餐厅运营。

但也有不少坚持者,比如西贝在预制菜领域跟的也比较紧,2020年,贾国龙功夫菜北京金源店开业,引来众多业内关注。大家议论纷纷,有看好的也有吐槽的。大众点评显示,目前已有三家营业,两家尚未开业,且已经作为档口开进了西贝餐厅里。

从现状看,贾国龙功夫菜进入了快速扩张的态势。

外婆家也打造了“老鸭集”,用堂食+外卖+外带+新零售的方式销售,其实也有售卖预制菜。

大牌餐饮企业开卖“预制菜”,无非就是想利用自己的品牌优势,拓展销售渠道,除了让消费者来餐厅吃饭,更是想占领消费者的家庭餐桌。

毕竟,C端巨大的消费量是有目共睹的。

天猫发布的《中国人年夜饭消费报告》显示,网购半成品年夜饭已经成为不少人尤其是 80后、 90后年轻消费者的新选择。据天猫公布的十大新年货数据显示,今年春节期间,预制菜的销量同比去年增长16倍。像广东的盆菜、杭州的八宝饭,成了年货直播间的爆款。

京东大数据也显示,自1月20日-2月20日左右,1~2人小包装半成品菜成交额同比增长了3.5倍,其中水煮鱼、佛跳墙等菜品的销量增长较明显。

这对于有资金有实力有品牌的餐饮企业而言,别的不知名的食品企业都开卖了,它们肯定也能卖。

所以,预计还有更多的餐饮企业以“餐饮新零售”的名头,开卖预制菜。

二、食品企业代表:双汇、新希望、安井、王家渡等

看到预制菜这么火热,食品界的大佬们也坐不住了。

双汇一直是全球最大的肉类加工企业,但最近两年,在预制菜领域双汇一直“跃跃欲试”。比如推出了“双汇快厨”;突出“双汇尚菜馆”预制菜产品并正式上市招商;和湖南的新聪厨食品签订战略合作,号称要发力预制菜市场……

不管实际效果如何,双汇把这个“势”造得满满的。

另外一家肉类加工企业:新希望,早就凭借一个单品“小酥肉”在预制菜领域风生水起了,最近又开始加码预制菜行业,预计最近会有比较大的动作。

一般认为:从规模经济和方便程度来看,肉类加工厂建设预制菜工厂具备先天优势,其效益远远超过一般餐饮企业自建中央厨房和一般的食品工厂。

作为速冻火锅料龙头,安井食品在2020年11月推出“冻品先生”副品牌,定位餐饮市场中央厨房概念,以轻资产运作模式整合上游中小食材厂家,研发生产预制菜和火锅周边食材。

另外,内参君了解到,步步高于近期与蜀海供应链达成合作,双方将在净菜、预制菜工厂场景优化合作、前置仓物流的合作等。步步高创始人王填称很早就在做预制菜领域了。

除了现有的大型食品加工企业加码预制菜外,也有一些行业新秀,这些年异军突起,发展迅猛。

比如说王家渡食品。前身是眉州东坡旗下中央厨房子公司,主要为餐企和家庭提供川味预制菜,推出王家渡低温午餐肉肠、低温川味香肠等爆款预制菜。今年王家渡食品完成了近亿元A轮融资,并宣布了上市计划。

珍味小梅园成立于2019年,最新获数千万元A轮融资,且在京东开设旗舰店,15种产品在售卖。

自2020年至今,已有5家预制菜企业获得融资。其中,王家渡食品和白家食品都获得了亿元上下的高额融资

从珍味小梅园、王家渡食品的销售渠道来看,除了服务餐厅,线上电商和线下零售也是它们的销售阵地,可谓是B端和C端客户通吃。王家渡食品在京东、天猫、拼多多等电商平台开设旗舰店,并进入物美、永辉、全家、罗森等零售超市和便利店。渠道多样且广泛,有助于提升品牌知名度和影响力,率先在预制菜赛道树立品牌形象,抢占有利位置。

热闹背后的五大难题

这个赛道看似热闹,但也存在不少难题。

第一,入局预制菜的门槛并不低。

餐饮企业大力推行预制菜,一是靠实力,如西贝有自己的中央厨房,就有能力打造贾国龙功夫菜;二是靠条件,如当春节遇上疫情,就为这些餐厅的预制菜创造了便利条件,所以可以认为是在某个特定时期、特殊阶段而兴起,也确实给消费者带来巨大的便利。

不过现在看来,餐厅直接面向顾客销售预制菜的玩法,并不是每个餐饮企业都能玩转的。

第二,食品企业天然具有TO B基因,但如果走向 C 端,品牌打造是一大挑战。

以味知香为例,截至2020年12月31日,味知香的加盟店有1117家,销售金额达3.2亿元。其单店年产出28.6万元,平均单店每月产出2.39万,折合每天平均是796元。按照40%的毛利计算,每天是300元左右,每月按1万元毛利核算,扣除房租和人工,味知香的门店经营也勉强维持。从披露数据来看,味知香的加盟门店销售额占比52.06%,意味着一半收入来自于大客户,预制菜的未来依旧坎坷。

可见,预制菜走向C端,并不是一件轻松的事情,B端才是主要发力对象。

第三,中餐口味多元化难以兼顾。

预制菜是工厂制作,要求工艺和口感标准化。目前研制的预制菜大多是标准品,但中餐饮食结构复杂,不同的烹饪手法会产生不同的口感,这个问题如何解决目前尚没有更好的办法。

第四,预制菜口味复原的问题。

快餐赛道虽极易标准化,在追求健康品质饮食趋势下,预制菜还需要加强菜品口味把控。想要做到和后厨现炒现蒸的口感一致,并不容易。

第五,是工厂规模生产和多样化需求的矛盾。

预制菜企业服务的客户大多是餐饮店,然而餐饮店的需求又是多样且分散,这给上游供应预制菜工厂带来很大挑战。

毕竟,预制菜工厂强调的是标准化和批量化,而餐厅追求的则是菜品个性化,或者所谓的爆品策略来吸引消费者,建立品牌势能,其中的矛盾很明显。

总结

企查查数据显示,2021年Q1季度共注册预制菜企业1448家,同比2020年Q1季度下降42%。

一个季度的数据并不能说明什么问题。毕竟在一个万亿的赛道上,各路玩家的沉沉浮浮,都是再正常不过的事情。