华侨城仍在持续甩卖项目股权。

11月2日,据北京产权交易所披露,华侨城(000069.SZ)旗下公司拟转让武汉天创置业有限公司(简称“天创置业”)30%股权及相关债权,转让底价约19.77亿元。

这是华侨城近一个月时间内挂牌出让的第5个项目股权,亦是华侨城近年来频繁处置资产的一个缩影。IP GLOBAL中国区首席经济学家柏文喜分析称,从华侨城近期的一系列动作来看,出售项目和资产旨在收缩战线和优化现金流,其战略从几年前的占资源转向了目前的以优化现金流为核心。

数据显示,2017-2019年,华侨城经营活动产生的现金流净额分别为-152.44亿元、-173.21亿元和-51.88亿元。截至2020年6月30日,华侨城经营现金流净额为-95.95亿元,同比下跌12.3%。

此外,半年报显示,华侨城剔除预收款后的资产负债率为55.84%,净负债率约为111%,现金短债比约1.01倍,踩中一条“红线”。

一个月出让5项目

11月2日,据北京产权交易所披露,华侨城(000069.SZ)旗下公司拟转让武汉天创置业有限公司(简称“天创置业”)30%股权及相关债权,转让底价约19.77亿元。

截至2020年09月30日,天创置业的营业利润为亏损339.43万元,净利润亏损339.43万元,资产总计71.86亿元,负债总计71.89亿元,所有者权益负339.43万元。

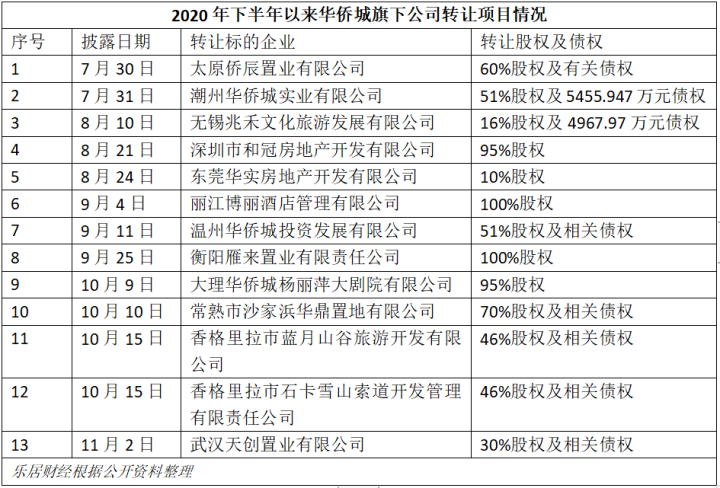

据乐居财经不完全统计,这已经过去一个月时间内,华侨城拟转让的第5个项目。2020年下半以来,华侨城已至少挂牌13个项目股权。

实际上,近几年,华侨城一直在频繁处置资产。

一个大的背景是,近年来,华侨城的业务模式从最初的“旅游+地产”,逐渐演变为“文化+旅游+城镇化”以及“旅游+互联网+金融”,着力搭建文化产业、旅游产业、新型城镇化、电子产业及相关业务投资五大业务板块。

据不完全统计,2018年,华侨城至少转让了18家子公司及一个资产包。2019年,华侨城公布拟转让位于昆明、重庆、襄阳、秦皇岛、深圳、上海、西安等多个城市共计19个子公司股权,涉及金额约193.06亿元。

一手卖卖卖,一手买买买。财报显示,去年,华侨城新增了47个土地项目,年内累计获取土地 47 宗,新增土地面积 625 万平方米,计容建筑面积 1208 万 平方米。

不仅如此,在去年7月的“云南大会战”一周年座谈会上,华侨城与多方共计签约项目37个,签约金额约490亿元,加上此前签约合作的项目,华侨城集团在云南的投资将达1960亿元。

华侨城曾公开表示,“(出售资产)主要是为了加快项目落地实施,推动主营业务持续健康快速发展。同时也是对国务院国资委降负债、强主业要求的响应,是遵循华侨城集团文化+旅游+城镇化战略发展思路的具体实践。”

债务压顶 脚踩“红线”

对于华侨城下半年为何持续抛售资产,IP GLOBAL中国区首席经济学家柏文喜分析称,从华侨城近期的一系列动作来看,出售项目和资产旨在收缩战线和优化现金流,其战略从几年前的占资源转向了目前的以优化现金流为核心。

2017年以来,由于大规模土储扩张和建设,华侨城经营活动现金流量净额一直呈现负值。2017-2019年,华侨城经营现金流分别为-79.14亿元、-100.45亿元和-51.88亿元。截至2020年6月底,华侨城现金流为-95.95亿元,同比下跌12.3%。

加上“三条红线”监管新规压顶。半年报显示,华侨城剔除预收款后的资产负债率为55.84%,净负债率约为111%,现金短债比约1.01倍,踩中一条“红线”。

中金证券此前评论,华侨城计划通过销售回款、投资、融资三位一体的动态调整机制以平衡资金链,目标则是今年实现正的经营性现金流。

10月19日,上海清算所公布华侨城2020年度第五期中期票据发行文件。本期票据基础发行金额10亿元,发行金额上限20亿元。募集资金拟用于偿还 2020 年10月28日到期的超短期融资券。

该文件显示,近年来发行人经营和投资规模不断扩大,营运资金需求上升,发行人相应加大了负债规模,发行人2017年末、2018年末以及2019年末的资产负债率分别为67.22%、68.63%和69.86%,维持在较高水平,较高的资产负债率使公司的经营存在一定的偿付风险。此外,发行人流动负债占比大、存在短期偿债压力较大的风险。