10月24日,顾家家居(603816.SH)在上证e互动平台上回答投资者提问时称,公司2019年再次获得“天猫双11狂欢夜”的独家冠名权。

在顾家家居董事长顾江生鼓励企业大胆走出去后,顾家家居便开始了高举高打的营销策略。在今年上半年,顾家家居花费了近2亿的广告宣传费用,其研发费用不到 7400万元。

然而,在广告宣传方面的豪掷千金并未给顾家家居的业绩带来高速的增长。在排除并购影响后,顾家家居2019年上半年的营收为40.04亿元,同比仅增长0.57%。

在2018年花费超30亿进行并购的顾家家居有着一个产业整合的愿景。但频繁并购后,顾家家居首先需要面对的是高企的负债。2017年底、2018年底和2019年1-6月,顾家家居总负债金额分别为25.35亿元、54.89亿元和52.35亿元。

营收增长缓慢,背负大额债务,表面光鲜的顾家家居实际承受着巨大的压力。

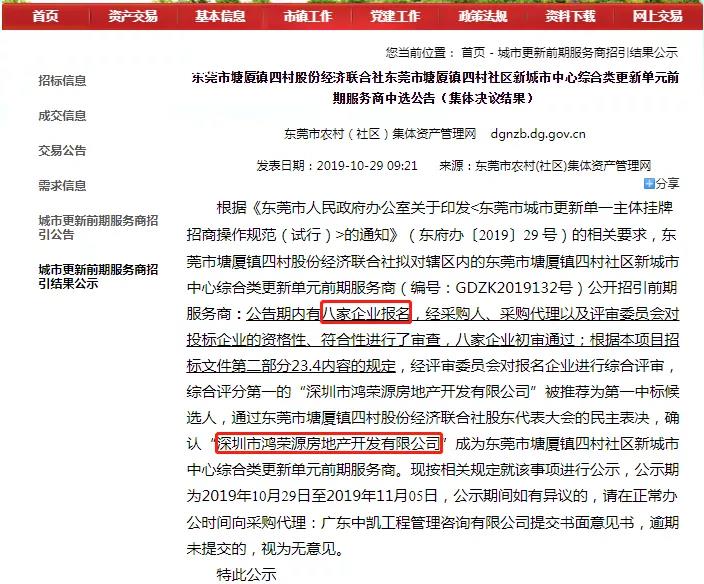

(图片来源于网络,侵删)

(图片来源于网络,侵删)

增速放缓

顾家家居2019年半年报显示,期内实现营收50.10亿元,同比增长23.74%;净利润5.59亿元,同比增长15.79%,其中,计入当期损益的政府补助为1.59亿元,同比增长83%。

8月30日,顾家家居收到来自上交所的《问询函》要求公司披露排除并购影响后的财务数据。在顾家家居回复交易所的公告中,顾家家居称排除并购的影响后,公司上半年实现营业收入40.04亿元,同比仅增长0.57%。顾家家居在公告中称,其2019年1-6月外销收入下滑,导致整体营业收入增长放缓。

顾家家居董秘陈邦灯将上半年公司营收增速下降归结于两个原因,“一个是因为贸易冲突导致全球经济下滑,欧洲、亚太其实经济都有所影响。非北美地区增速不高。而很多北美客户的观望情绪很高。

整个外贸占公司总营收的三分之一。北美地区(包括美国、加拿大、墨西哥)的营收占公司海外营收的60%-70%。尽管从长期看,美国市场在软体家具这块在全球找不到替代品。但我们判断今年压力还是很大的。”

“第二个,国内的家具行业仍在进行整合。像我们这样的综合性企业,在外贸受损之后,还可以通过加码国内市场来缓解不佳的经营情况。

但是有些纯外贸的企业,压力是蛮大的。我们通过海外设产能,大客户战略,不会出现大幅持续的下滑,短期内还是有压力的。”陈邦灯说。

收购后遗症

实际上,顾家家居业绩增长放缓的情况在2018年已有显现,彼时顾家家居的解决之策是开启了“买买买”模式。

2018年2月,顾家家居以4156.5万欧元(约合人民币3.2亿元)收购了德国家居品牌RolfBenzAG&Co.KG99.92%的股权(有限合伙份额)及RBManagementAG100%的股权;

3月,以6500万欧元(约合人民币5.1亿元)收购意大利顶级家具品牌纳图兹(Natuzzi)中国业务51%的股权,并取得了NatuzziItalia和NatuzziEditions两个品牌在中国的独家经销许可;

同月以7727万澳元(约合人民币3.8亿元)收购澳大利亚家居品牌 NickScali13.63%的股权。

除了进军海外品牌,顾家家居也不断收购国内品牌。2018年2月至4月,顾家家居两度出资,以合计5.98亿元参股居然之家,获得1.65%的股权;

6月,该公司以2.1亿元全资收购优先家居;11月,为了补齐床垫业务短板,该公司出资4.24亿元获得泉州玺堡家居51%的股权,其还以3600万元收购班尔奇家居60%股权,以5100万元收购卡尔文家居51%股权。

此外,顾家家居曾于2018年10月宣布,以总价不低于13.8亿元的代价收购喜临门23%股份,但该笔交易并未完成。根据统计,顾家家居在 2018年的收并购开支超过30亿元。

数起收并购给顾家家居带来高额负债。今年上半年,顾家家居短期借款为3.85亿元,而2018年末该数字为1.20亿元,半年内短期借款增长了220.60%;由于一年内到期的长期借款增加,还导致上半年一年内到期的非流动负债达到5.16亿元,与2018年末相比增长了899.47%;

资产负债率为49.22%,高于行业平均值的41.81%;财务费用亦大幅增长501.59%,达到0.53亿元。对此,顾家家居表示公司资产负债率高于行业平均水平,但处于合理范围之内。

另一方面,顾家家居以7341万澳元(约合人民币3.6亿元)出售所持有的全部NickScali的13.63%股权,交易已于9月5日完成交割。根据出售NickScali的公告显示,顾家家居在持有NickScali期间获得分红541万澳元,此次投资收益为155万澳元,资产收益率约2%。

陈邦灯向记者谈到,“目前公司理财和储备资金有20多个亿,没有出现资金短缺的情况。出售NickScali原因并非是资金紧张,深入了解我们的公司的人肯定不会这么评价的。

顾家进行的是产业整合,实业加投资双轮驱动。我们收了这么多企业希望能够做一些产业上的整合,像NickScali,我们本来就是它全球第三大供应商。

第二个,NickScali在澳洲市场地位是不错的。我们希望帮它整合国内的供应链体系,借助它澳洲的市场平台,对外做一些整合。

但事实上,NickScali的大股东只持股26%,我们收购之后各占13%,整个持股比例都很低,大量的持股都集中在专业投资人手上。因此整个整合的预期达不到我们想要的结果。

因此我们认为纯粹的财务性投资意义不大,我们的本来的目的就是产业整合角度,不是财务角度。”

产业整合

陈邦灯在采访中还向记者阐述了顾家家居整合收购企业的规划。他说,被收购的企业已经开始和顾家原有的资源产生融合,并且后续不需要再进行大量投入。“现在投资人比较关心被收购的企业,等到明年开始,也不存在收购不收购的说法了。最终已经交叉融合在一起,分不到这么细。我收它的目的,也是做整合做赋能,不可能硬生生放在那边,虽然几家整合的进展会不一样。”

陈邦灯向记者称,“后续不会再对收购企业投入大量资金。怎么样赋能改造,收入增长能不能达到我们预期,可能会花比较多的时间精力。资金上,这些企业也不是因为资金链不行了才被收的。都是希望做大做强,才和我们携手的。”

在陈邦灯看来,顾家家居作为一家传统企业仍有缺陷,“对投资人来说,顾家家居的数据太少。这是传统企业的通病。

投资人拿定制企业的数据来作对照,定制企业是以数据为核心的,不过我们也在继续做,毕竟要以消费者为核心。数据尽可能完善是最好的。

但整个公司发展的逻辑和战略都是非常清晰的。我们在业内所处的一个优势是我们已经在走向大家居这个方向。如果你做单品,做设计师品牌那你可能维持稳定,但你真正想成为一个规模企业,需要市场有扩充,品类有扩大。我们在品类上的卡位,还是卡的比较好的。

我们从12年开始,培育了床垫、布艺沙发、功能沙发、定制这些。应该说我们还是走出来了。第二个呢,公司整个职业经理人团队,在家族企业内做到一个职业经理人替代,其实也不多。我们公司可能做得也比较彻底。人才运营,我们做的也是不错的。”

另一方面,公司管理层也以回购的方式来彰显对公司发展的信心。

在顾家家居于10月9日发布的公告中,公司称截至2019年9月30日,公司通过集中竞价交易方式已累计回购股份768,899股,占公司总股本的比例为0.13%,最高成交价为35.65元/股,最低成交价为33.45元/股,成交总金额为2667万元。

该回购行为是顾家家居在9月提出的回购计划中的一部分,顾家家居计划回购金额不低于3亿元不超过6亿元,回购价格不超过50元/股。

【延伸阅读】

顾家橱柜怎样加盟

亿田集成灶加盟条件?

火星人集成灶好不好?