2019年转瞬即逝,陈东彪的称谓也从“陈总”变成了“陈董”。

不少人都有过疑问,家族企业中职业经理人的天花板会在哪里?对此,旭辉给出了自己的回答,陈东彪也由此从旭辉控股的执行总裁,变成了旭辉集团第五届董事会的董事长。

两年之前,掌门人林中将陈东彪委任为公司执行董事,同一年里,旭辉控股突破千亿进入新阶段。两年之后,陈东彪再一次获得荣升。其身上所承载的,除了林氏家族寄予的厚望外,也标志着旭辉“大象转身”的开始。

2019年以来,旭辉控股相继将重贵区域、昆明城市公司和苏南、南京区域整合成为了西南区域集团和旭辉江苏区域集团。

按照旭辉的目标,最终会打造出十几个小区域集团,每个小集团规模要达到300-400亿元。如此算来,旭辉的发展目标显然直指3000亿规模。

但正如旭辉改革时提出要“让听得到炮火的人做决策”一样,对于整个房地产行业而言,2019年的炮火声丝毫不弱于上一年。资本渠道仍然勒紧,争夺阵地的竞争愈演愈烈,房企一举一动都需要更加稳健和谨慎。

杠杆支撑增量扩张的日子远去,旭辉也在为未来寻找新的道路。2019年7月,旭辉宣布成立商业地产管理总部,统筹管理全集团商业项目。

站在商业与住宅的路口,林中做出论断:“十年后的旭辉可能会像新鸿基那样,一半是开发业务,一半是收租业务。”

快周转平衡点

网上关于陈东彪的报道不多,这位在旭辉已经6年的地产老将似乎更倾向于“默默实战”,但雁过留声,他也同样留下了一句让人印象颇深的话:“没有地就没有地位”。

这句话是他2017年时任旭辉控股执行副总裁时所说,虽然听起来“激进”,但并未让人觉得意外。毕竟,当时地产市场依然被人称之为“黄金时代”,快速拿地开盘,循环往复,企业们似乎并不担心为此所带来的高负债等后续影响,杠杆的指挥棒下众人随之起舞。

但现实没有剧本,故事的转变往往来得突然。当“艰难”传导至资金端时,许多房企开始认真在拿地上算起账来。

2019年8月,林中在接受采访时曾公开表示称:“上半年多买了一些地,所以下半年不会有太大的买地投入,甚至不买地也没问题。”

话虽如此,但对于地产商而言,能决定是否买地的无非只有“合不合适”“有没有钱”两个原因,与数量多少无关。

或许正因为此,在陈东彪履新董事长职位时曾有人质疑,这位曾经有过“豪言”的经理人在获得更大的自主权之后,是否能够与林氏谨慎的风格相契合?

事实看来,两者并不冲突。

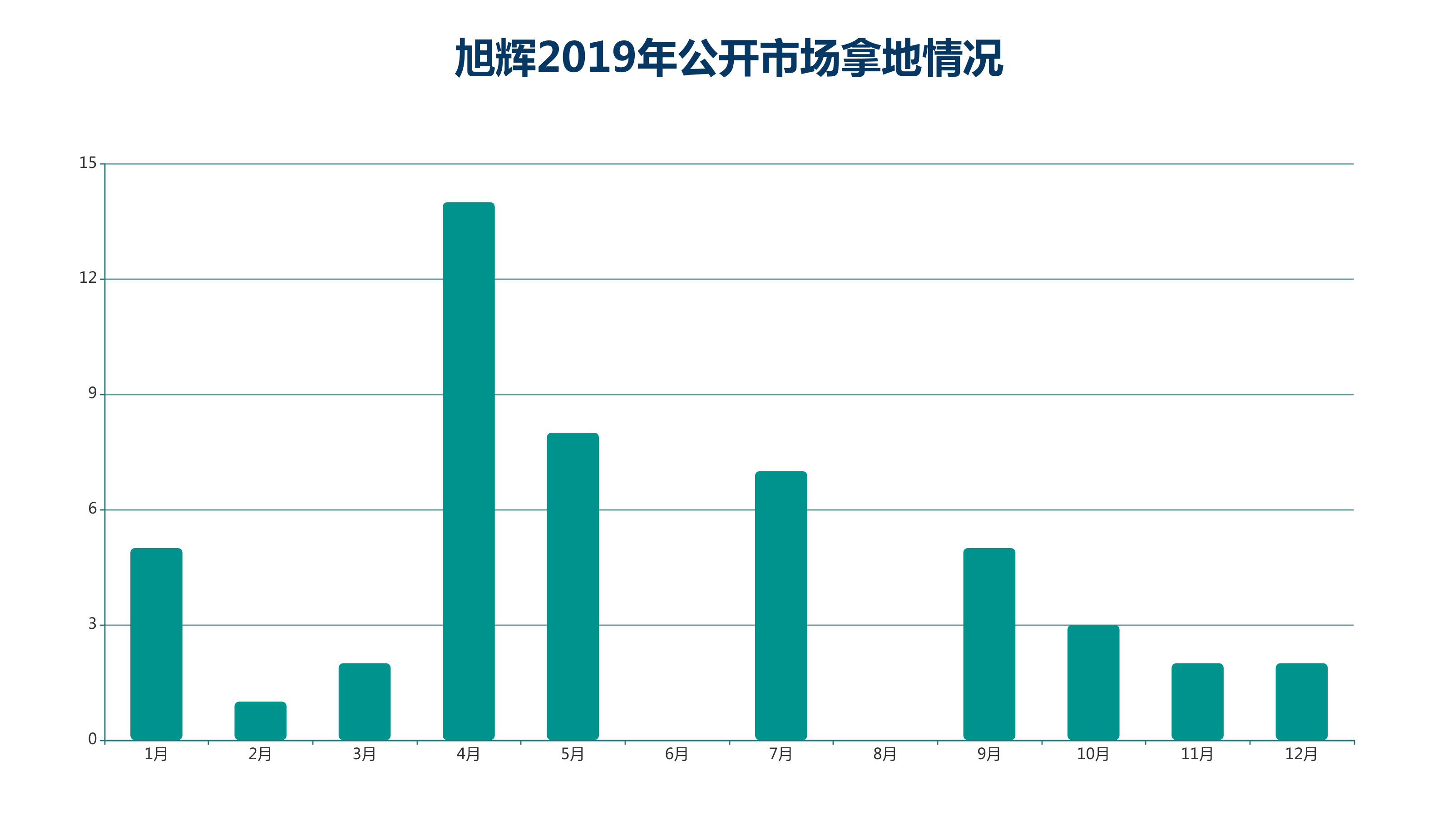

据观点地产新媒体不完全统计,截至2019年11月,旭辉通过公开市场拿地的有48宗,对应土地交易总价为404.36亿元。数量上,下半年拿地占比约为35.4%,对应土地金占比约为30.5%。

数据来源:观点指数整理

仅从公开市场上的数据看,下半年旭辉确实拿地少了许多,但并非不拿。另一方面,从溢价情况上看,旭辉的拿地决心显然经历了一番考量。

3月,旭辉在安徽合肥以104%的溢价率拿下一宗商住地块;4月,两次落子合肥,溢价率分别达到90%和73%;5月,除了一宗底价成交外,其余地块成交溢价均在25%以上。

相比之下,旭辉下半年的拿地略显“保守”。数据显示,7月至11月,旭辉在公开市场上拿地的溢价幅度在0-30%范围内,其中大部分地块溢价率为个位数。

虽然仍然坚信“有地才有地位”,但也不得不服从行业大势,谨慎的旭辉站在规模与风险的分岔口,努力维持着一个微妙的平衡点。

然而,这种不紧不慢的拿地频率,对于希望做到行业TOP8的旭辉而言显然远远不够。

或许是提前预见到了这一情况的发生,旭辉早几年便提出了要改革组织架构,并成立区域集团。据旭辉首席人力官葛明表示,区域集团的成立是为了将权力下放,项目管控、开发、经营等业务授权区域自主掌控,以确保一线的灵活度。

值得注意的是,战略、投资、财务、人事和风险这五项仍把控在集团总部手里。换而言之,区域集团的存在,便是在确保风险可控的前提下,更大幅度地加快项目周转速率。

就像一辆小车,或许车轮不多体积不大,但只要转速足够快,那自然就有了超车的可能。

2019年刚刚整合成立的江苏区域集团,或许能够为这一策略提供佐证。在成立三个月后,该区域集团便宣布销售业绩突破200亿,两个月后,业绩顺利迈过300亿。

至此,林中当初定下的“每个区域集团三四百亿”目标初见端倪。

据观点指数公布的2019中国房地产销售金额TOP100排行榜单,旭辉2019年销售金额排名位居全行业第15名,距离“二五战略”(2017年-2021年)的目标仍有6个身位,留给旭辉的时间还有两年。

谨慎的自我造血

“要做好一个项目,80%取决于投资,10%取决于项目定位,销售最多只占5%。”这是掌管着旭辉“钱袋子”的杨欣曾经做出过的论断。

诚然,在公司有望踏过两千亿的2019年,为旭辉提供持续稳定的现金流,担当好“压舱石”的角色,成为了贯穿杨欣全年的工作课题。

2019年全年,旭辉公开融资动作共有十次,其中包括了6次美元债发行、2次境内公司债以及两次银行定期贷款,总共涉及资金为21.7亿美元及59亿元人民币。

数据来源:企业公告、观点指数整理

从整体融资结构上看,旭辉的重心依然是放在了境内。于上半年,境内融资占比为60%,境外融资占比40%。

具体而言,旭辉上半年融资中境内银行及其他借款占比47%,境内公司债占比13%;在境外,旭辉发行优先票据占比为22%,境外银行借款占比18%。从上半年新增债务情况来看,旭辉依然对境外融资情有独钟,融资途径依然集中在美元债上。

杨欣年中时曾表示,未来仍会是境内外“两条腿走路”:“我们主要考虑的是包括融资的窗口、成本,还有融资便利性等。”他直言称,旭辉在融资选择上,一直都将维持着境内境外4:6的比例。

与之相配套,旭辉未来会逐步增加在境外的资产。由此能够猜测,跟随着这一趋势,旭辉未来境外负债将会随着资产配置增加有所增加。业内人士曾分析指出,旭辉等房企在境外配置资产,其中一大目的便是为了抵御类似因汇率波动而导致损失出现的情况。

至于为何偏爱外债?除了发行难度相对较低外,与境内相比略低的融资成本同样也是吸引旭辉的主要因素。从上半年融资数据来看,旭辉境外平均加权融资成本为5.8%,略低于境内。

数据来源:企业公告、观点指数整理

不过,尽管已经将融资成本控制在6%以下,但“谨慎”仍然是旭辉2019年融资表现的主基调。上半年里,旭辉净负债率为69.5%,仅比2018年底67.2%微增2.3个百分点。净负债为404.68亿元,较2018年12月31日的332.48亿元增长了72.2亿元。

“谨慎”固然安全,但同时意味着资金池的大小会受到限制。截至2019年上半年,旭辉银行结余及现金为543亿元,较2018年底增加了96.82亿元,增幅为21.7%;而2018年年中的银行结余及现金与2017年底相比,增幅则为31.25%。

数据来源:企业公告、观点指数整理

虽然现金流的总量每年仍在增长,但增速已经出现了放缓。为了确保资金链安全,旭辉需要确保稳定现金流的方法——销售资金回笼。

据林中介绍,旭辉2019年主要任务之一就是加快去化,提高现金周转速度。在资金紧张的2019年里,融资谨慎的旭辉对于销售回款的要求尤为明显。

正因为此,2019年上半年,旭辉签约回款率提升至95%,较2018年同期提高12个百分点。

对此,杨欣笑称“这是一个惊喜”,但同时他表示自己并不感到意外:“旭辉的回款不是由某一个单一部门负责管理的,而是由营销、销售、财务三个部门一起来推进的。”

除此之外,杨欣还透露道,旭辉在一二线拥有信贷等丰富的金融资源,在快速销售的同时,丰富的金融资源会对回款和现金流有较好的支撑作用。

事实上,除了旭辉之外,大部分房企2019年都提到重点工作包括了“加快去化”。业内人士分析指出,在外部资本收紧的情况下,通过销售回笼来自我造血的确是个不错的防御选择,但从各家的结果来看,这个方式似乎并不适合所有企业。

存量筹码

作为一个高度依赖于资本的行业,2019年的融资困境传导到了房地产每一个角落,除了拿地、开发、销售之外,人们将更多目光放在了存量市场之上。

经过几年的准备,旭辉商业总部于2019年成立,林峰亲自挂帅,兼任旭辉商业总裁。进入旭辉已经快两年的王寿庆,则担任旭辉商业副总裁一职。

从整个发展历程来看,旭辉在商业地产板块已经做足了准备工作,包括事先找来王寿庆等人搭建班底,以及加快拓展商业管理规模等。截至商业总部成立前夕,旭辉旗下商业项目运营管理面积已经超过了百万平方米。

随着平台搭建完成,王寿庆和旭辉商业板块也终于迎来了发力期。

在林中的计划里,旭辉未来会在一线城市做自持,一线以外做增量。“未来旭辉希望收入50%来自住宅开发,30%来自租金收入,另外20%来自其他业务。”

愿望总是美好而丰满的,但支撑商业开发的庞大资金从何而来?与住宅业务不同,商业地产开发往往需要较长的周期,长时间的投入对于企业的资金、运营等实力均是考验。

从目前情况来看,旭辉采取了一个大多数做商业地产同行都会采用的方式,即通过住宅回血为商业开发提供一定程度的助力。

据了解,旭辉商业在区域层面的发展,主要是由旭辉各区域集团或事业部负责人统筹管理商业项目的投资、开发、营运与物管,在整体推进商业项目落地的同时,还要实现商业与住宅开发之间的协同。

这一策略同样反映在了拿地上,2019年3月,旭辉在天津拿下的一宗商住地,明确要求需要全部自持3.81万平方米的商业部分;4月,旭辉在太原拿下上千亩项目,规划上同样包含了商业中心、住宅等形态。

商业地产成为了勾地的好选择,而住宅部分高周转也反过来哺育了商业板块开发。林峰表示,旭辉一直在一二线城市寻找好的商业机会,未来商业比重在整体业务版图中占比会逐年增加。

数据来源:企业公告、观点指数整理

除了商业地产外,旭辉在存量市场上还有一个颇具分量的板块——长租公寓。虽然在业绩公告中很少单独提及这一板块,但作为曾号称“2021年IPO上市”的板块,其在旭辉存量业务中占据着不低的地位。

不管是运营还是资金流转,长租公寓与商业、住宅等板块相比都显得更为独立。地产商们除了使用自有资金投入开发外,还尝试过发行住房租赁类ABS来筹集资金。稍有不同的是,旭辉的选择是为自己引入“强援”,具体对象包括了基金、险资等。

2019年4月,旭辉领寓与平安不动产签署战略合作协议,未来3年内双方将投资百亿元用于住房租赁项目的投资、开发及运营,并签约落地首个合作项目;11月,领寓与毅达汇景达成合作,约定在未来3年内共同开展不动产领域的项目投资、开发运营等。

巧合的是,两次引援都作出了“三年约定”,这与长租板块的IPO是否存在联系难以求证,但能够确定的是,旭辉短期内或许不用再为长租业务的资金问题而过多担忧。

问题要一个个解决,路要一步步地走,林中喜欢自称“行者”,在他的眼里,旭辉并不需要成为跑得最快的,但一定要成为走得最远的。