对于时代中国来说,2019是公司成立20周年,也是实现跨越式迈进的关键一年。

2018年3月1日,时代地产宣布更名为“时代中国”,并首次向外界介绍了时代中国“城市发展服务商”的新定位和“成为世界500强企业”的新目标。

公司名称加上“中国”俩字,足见岑钊雄的“雄心壮志”。被认为艰难的2019年里,时代中国相比同行业其他房企,显得更为进取。

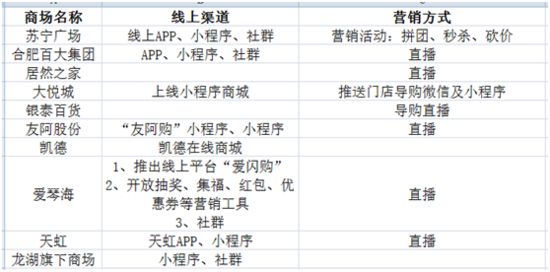

首先在土储扩张方面,2019年时代中国频频收割土地,一方面通过公开市场拿地以及收购合作方式获取快周转现金流项目,另一方面将扩储重心转移到高利润的旧改上。

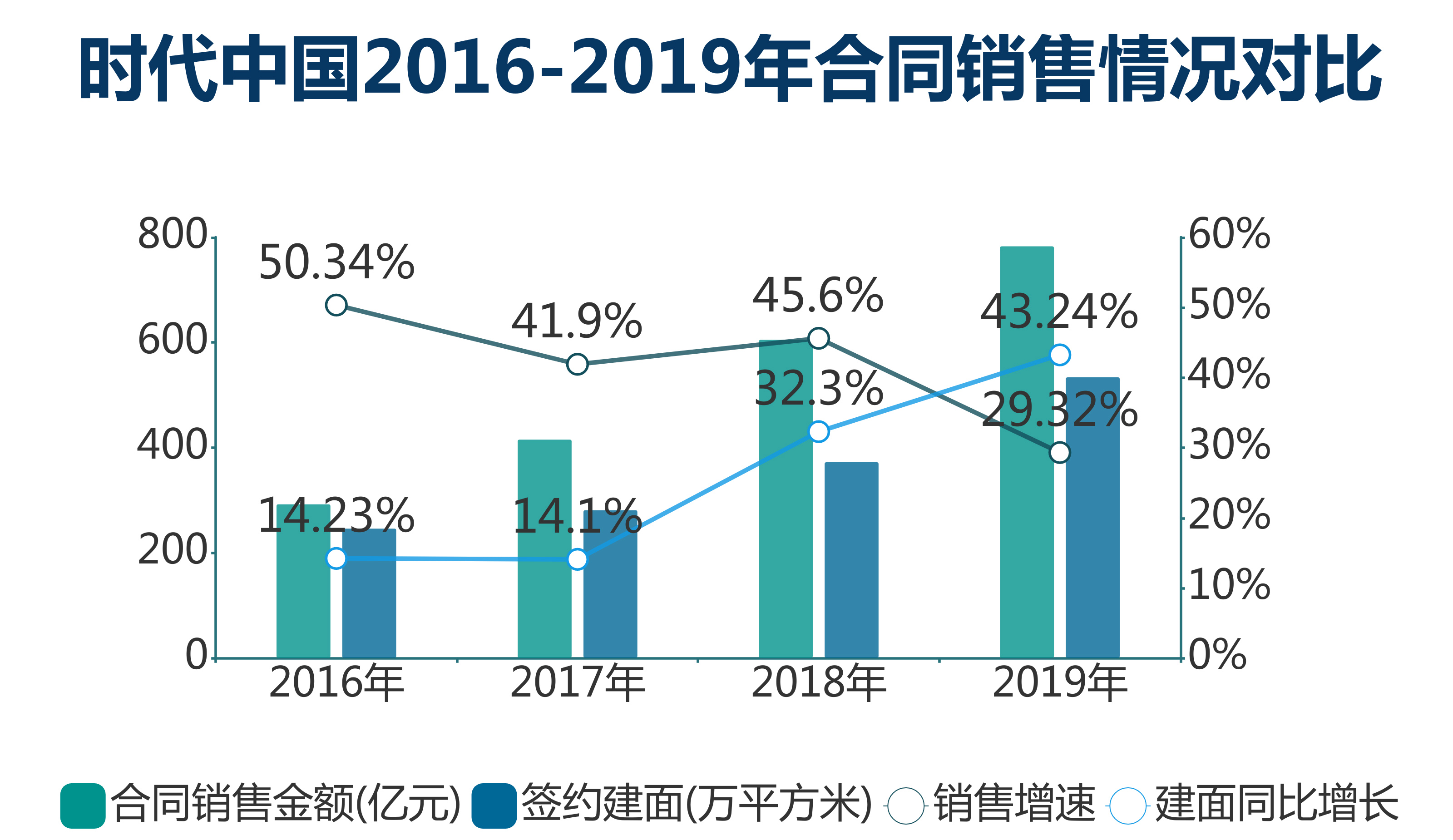

相应的销售规模,2019年要实现750亿目标。尽管前期表现乏力,但在最后一个季度冲刺完成目标,实现783.6亿销售,较2018年605.9亿增长29.33%。

然而鱼与熊掌不可兼得,略显疲态的销售增速,快速扩大的土储,加上大量旧改项目对前期资金的需求,为时代带来了一定的压力。

此外,时代中国还完成了一项重大任务,实现物业分拆上市,登陆香港资本市场。

规模和利润

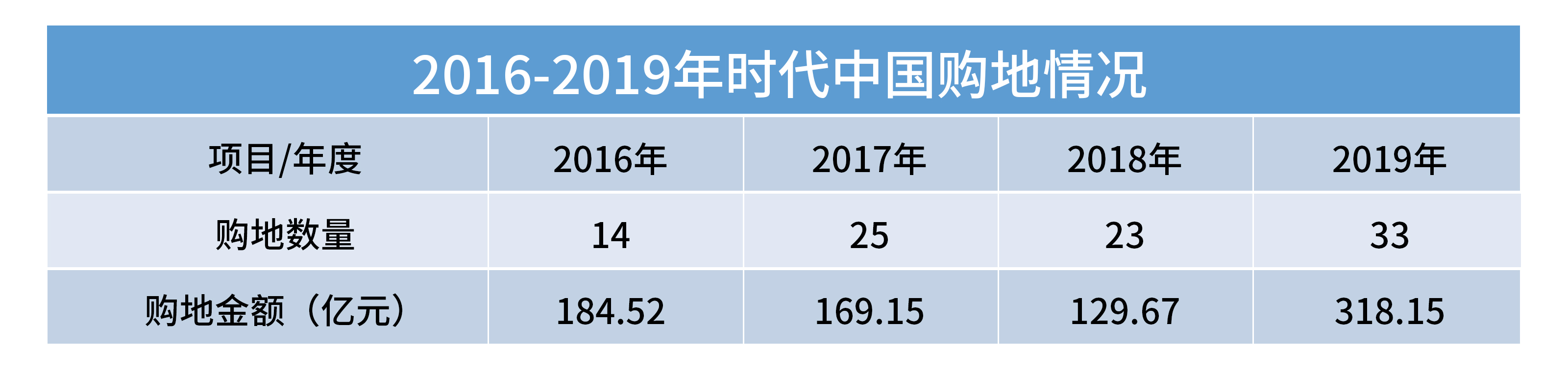

要实现美好愿景,规模是第一要素。出于为未来销售增长打下基础,时代中国在2019年拿地颇为积极。

2019年初,时代中国财务官雷伟彬曾介绍,2019年土地预算为302亿元加上2018年未使用的额度。金额提升幅度如此大的原因是预计回款会增加,回款率预计为76%-77%。

上半年,时代中国便以约187.59亿元的总成本,通过公开招拍挂、城市更新、一级开发、合作及收购等模式购入21幅地块,超过了2018年全年129.67亿元的土地拿地金额。

观点地产新媒体统计,下半年时代中国再纳入12幅地块,土地金额约130.56亿元,加起来全年拿地金额约318.15亿元,较2018年129.67亿元的拿地金额增加145.35%。

数据来源:企业年报,观点指数整理(注:2019年数据为不完全统计)

拿地成本方面,2018年为4055元/平米,岑钊雄曾表示:“这样的价格很低,销售价格16000元多,平均土地价格4000元,现在再买也买不到这么便宜的地。”

2019年上半年,时代中国拿地成本进一步下降14.52%至3541元/平米,利润空间得以上升。

回看2015-2017年,时代中国多次高溢价拿地,而2018年开始有意识控制拿地成本,从粗放式发展转向利润型增长。

这很大程度上依赖于拿地结构的变化,旧改成为了获取土储的重要方式。2017年起,时代中国在城市更新改造方面取得进展,在广州、佛山、深圳、东莞、中山、珠海、惠州等城市签订了多个旧改项目合作协议。

2018年,时代中国在年报收入一栏新辟城市更新业务收入一项,以突显业务的重要性,该业务也在这一年开始产生利润。

财报显示,受益于广州丰鼎项目、佛山太平项目以及佛山瑭虹项目等,2018年时代中国新增来自城市更新业务收入为人民币27.76亿元,占据营业收入的8.1%。

2019年上半年,该业务录得收入6.41亿元,主要来自于广州金融城旧厂项目、佛山里水洲村等项目。另据观点地产新媒体不完全统计,2019年,时代中国共获得8个旧改项目,其中4个位于广州、佛山和东莞各有2个。

截至2019年6月30日,时代的城市更新项目数量为85个,总用地面积约1236万平方米,预计可转化土地储备为建筑面积约2801万平方米。其中,有44个项目可能在2019-2021年完成改造,总用地面积约534万平方米,可以实现土地储备建筑面积约1247万平方米。另外,尚有41个项目已签订合作意向书,可能在2021年后完成改造,预计总规划建筑面积约1554万平方米。

发力旧改可以低成本,快速扩大土储规模,且能带来利润保障及良好的融资属性。随着大量旧改货值慢慢释放,未来若干年的回报也十分可观。

据悉,2019年该业务新增可售货值约700亿,下半年可售货值近1000亿;在佛山、东莞等粤港澳核心城市的多个旧改项目,大多数均在两三年内竣工入市。根据时代中国目前城市更新业务84.9%的毛利润水平来看,项目的结转有助提升公司整体的毛利率。

不过城市更新项目因开发周期长、拆迁难度大等充满不可预见性,难度和风险兼具。此外,前期对资金沉淀要求较高,补充稳定现金流是最要紧的事情。

从过往来看,时代中国整体的布局扩张上偏保守,持续重仓的区域依旧是粤港澳大湾区,来自这一区域的土地储备占比超85%,包括广州、佛山、江门、清远、长沙、东莞、成都、肇庆、汕头、汕尾、杭州以及河源等地。项目区域集中度高,加上近年来广东省房地产市场调控力度不断加码,对公司经营管理水平也提出更高要求。

不过,重仓比例相较2018年高达93%的占比要好一些。可以窥见,2019年以来,时代中国开始迈出了向外扩张的步伐。

2018年首入成都后,2019年首入杭州,在成都、武汉也有所斩获,并三次加仓浙江温州,扩储27.49万平米,土地金额支出共计86.31亿元;此外更是两次以最高限价夺地长沙,花费26.39亿元扩储约11.08万平米。

“全民”冲刺销售

拿地、融资、销售是房企资金腾挪最重要的三大环节,拿地预算增加,资金敞口变大,也意味着在融资和销售端,要承受更大的压力。

在短期内成为千亿级企业,是时代中国更名以后的第一项任务。

3月份年度业绩会上,岑钊雄信心满满表示,2019年销售目标为750亿左右,比2018年增长29%,“我们定今年做700多亿,我觉得能做到800亿也说不准。”

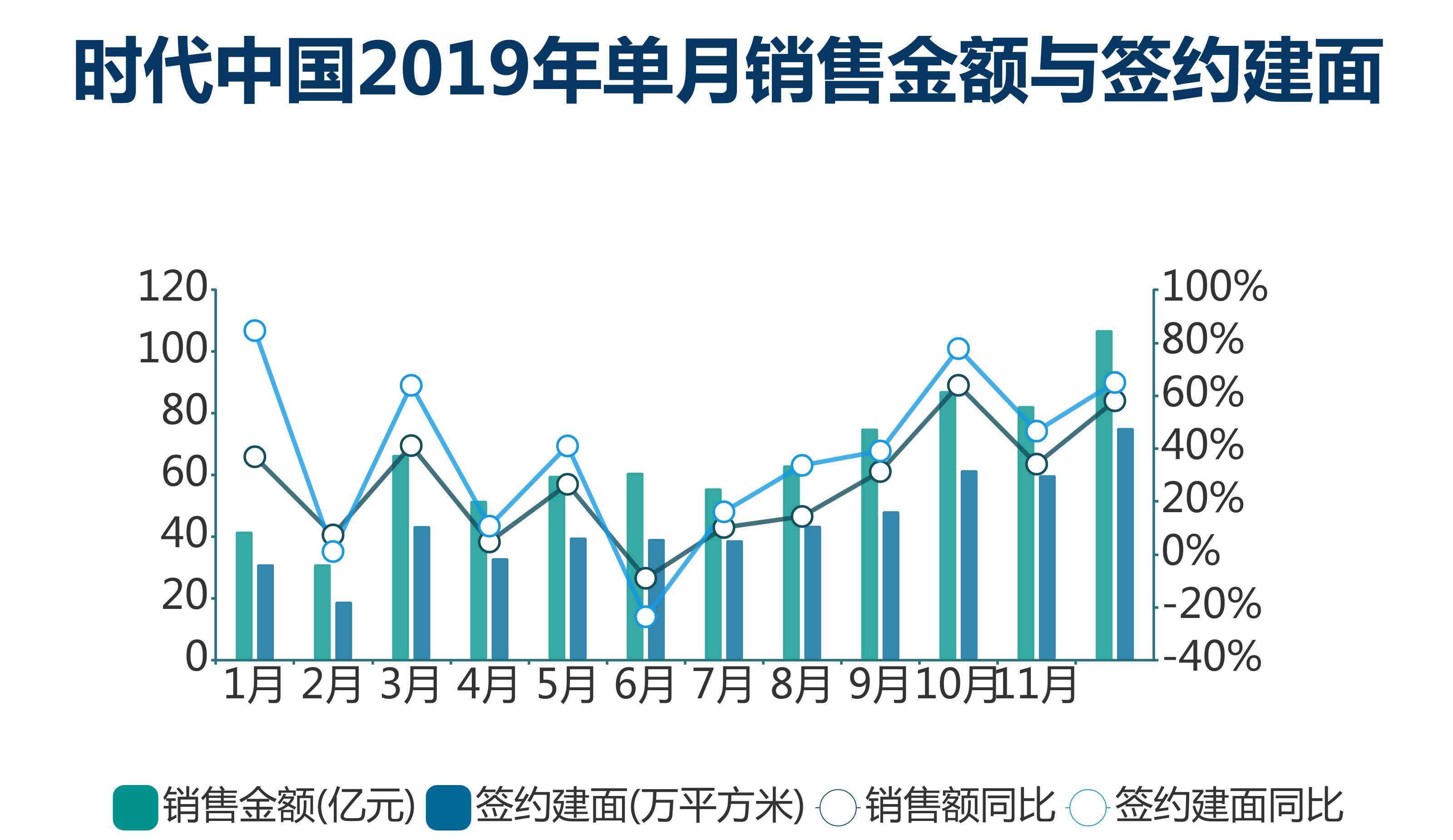

然而,销售进度比预想的要吃力许多。截至2019年8月31日止八个月,时代中国累计合同销售(连合营项目销售)金额约为人民币431.4亿元,签约建筑面积约为289.1万平方米,分别同比增长17.85%和33.16%。

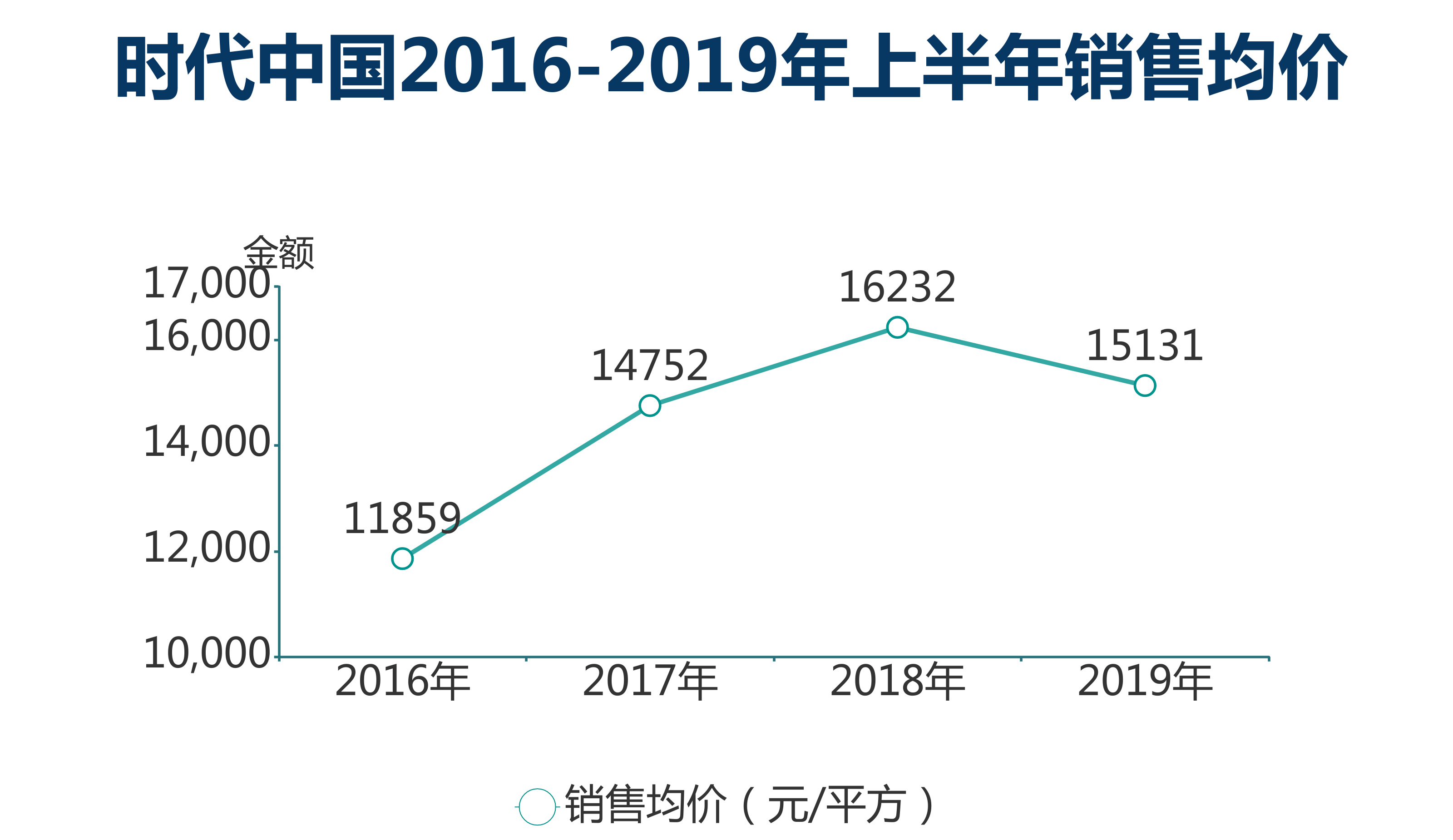

相比2018年前8月56.89%的增速,速度明显降低。57.52%的目标完成度,也低于行业平均值。同时,销售单价也有所下降,上半年15131元/平方米的销售均价,较2018年末下降1101元。

数据来源:企业年报,观点指数整理

现金流压力和千亿任务驱动下,完成销售KPI变得紧迫起来。于9月3日,市场消息称时代中国实行全体员工卖房,从普通员工到副总裁都要完成卖房指标,且在规定时间内完成不了就会被裁员。

具体而言,普通员工、经理及普通总监、普通总监以上和副总裁,分别需要完成每人1套、2套、4套和6套的指标。截至1月15日前,卖不出去就要裁员,管理层所负责的部门达成率不够50%的,即使管理层自己完成了目标,也将会被裁。

时代中国迅速做出回应称:“卖房是真,跟其他开发商一样,全民营销一直在做,这是正常的营销推广手段;裁员信息不实,内部并无下发相关文件,对于网传的爆料截图并不知情。”

舆论甚嚣尘上,因涉及“裁员”这一敏感话题。实际上,时代中国近三年内的员工规模是在不断的扩充。据2018年年报显示,2017年时代中国有员工7492人,截至2018年12月31日,时代中国共有员工9502名,增加2010名员工。

2019年上半年财报显示,期内公司行政开支增加人民币2.84亿元,增幅达65.1%,主要由于集团员工人数上升所致。具体扩充原因和后续工作安排等,时代中国方面并没有过多的回应。

回看整个2019年,时代中国销售增速远未及员工规模和行政开支的增幅,“千亿目标在2019年、2020年大概率可以实现”的愿景,或许还需提高效率才能加快实现。

数据来源:企业公告,观点指数整理

去库存压力下,时代中国在最后的四个月继续追赶,销售从9月份开始有所起色,单月实现合同销售(连合营项目销售)金额约为75.23亿元,同比增长31.3%。

最后于12月份冲刺,实现全年销售金额783.6亿,较2018年605.9亿增长29.33%,完成目标率为104.48%。

数据来源:企业年报,观点指数整理

可以发现,2016-2018年是时代中国销售突飞猛进的三年,2018年实现销售额45.5%的同比增幅,2015-2018复合增长率高达45.9%。相比之下,2019年的销售增速略显疲态,这一定程度上受到城市限价及融资收紧的影响。

“千亿目标在2019年、2020年大概率可以实现”的愿景,最终落到了2020年,时代中国还有一场硬仗要打。

时代邻里分拆上市

回看2019年,可以计入时代中国“发展大事记”的是分拆物业上市。赶在物业管理行业风头正盛的2019年年末,时代邻里成功于港交所上市,与保利物业同一日登陆资本市场。

敲钟当日,时代邻里开盘价出现破发,这与其估值过高有很大关系,事实上,时代邻里规模较小,负债较高,对比同行并无明显优势。招股书显示,截至2018年年末,时代邻里营收为6.7亿元,净利润0.6亿元,毛利率27.4%。

此外,母公司销售增速放缓,且未来利润状况因新增拿地成本及旧改项目转化情况而具不确定性,时代邻里的增量空间也没有得到保证。

时代邻里得以登陆资本市场,主要依靠时代中国的资源输送以及收并购。其中于2019年3月,时代邻里收购广州东康(广东省一家知名物业管理及市政环卫服务供应商),增加了1340万平方米的物业管理在管建筑面积。

根据财报数据,于2016年、2017年及2018年以及截至2019年6月30日止六个月,来自向时代中国开发物业提供物业管理服务的收入,分别占产生自物业管理服务收入的约81.2%、77.1%、73.2%及64.9%。可以看到,来自母公司项目收入占比逐年降低。

事实上,背靠母公司成长的时代邻里,一定程度上也在反哺时代中国。

数据显示,截至2016年、2017年及2018年以及2019年6月30日,时代邻里的资本负债比率分别为55.7%、11.5%、1494.7%及1022.2%。2018年其借款骤升,主要是由于2018年订立资产抵押证券,而该笔借款用于向时代中国提供未偿还余额分别为16.01亿元,及15.26亿元贷款。

另外,时代中国的人力成本压力同样出现在时代邻里身上。招股书显示,2016-2018年,时代邻里以销售成本入账的人工成本分别占销售成本总额的59.1%、56.1%、56.7%。同期,分包成本分别占销售成本总额的22.4%、22.6%、24.4%。尤其是2016年,时代邻里人工成本占比高出百强物业均值5.7个百分点。

对此,公司执行董事兼行政总裁王萌的回应是,目前公司财务收入的多元化收入占比40%以上,多元化的收入已经可以覆盖相关人力成本的增加。

“未来也希望改进信息化管理系统、智能化设施设备等,通过新兴的技术手段去取代部分人工,进一步降低人力成本。”

配股、发债 多方融资

相比2018年“无可挑剔”的表现,2019年时代中国业绩数据不算漂亮,但表现依旧稳健。

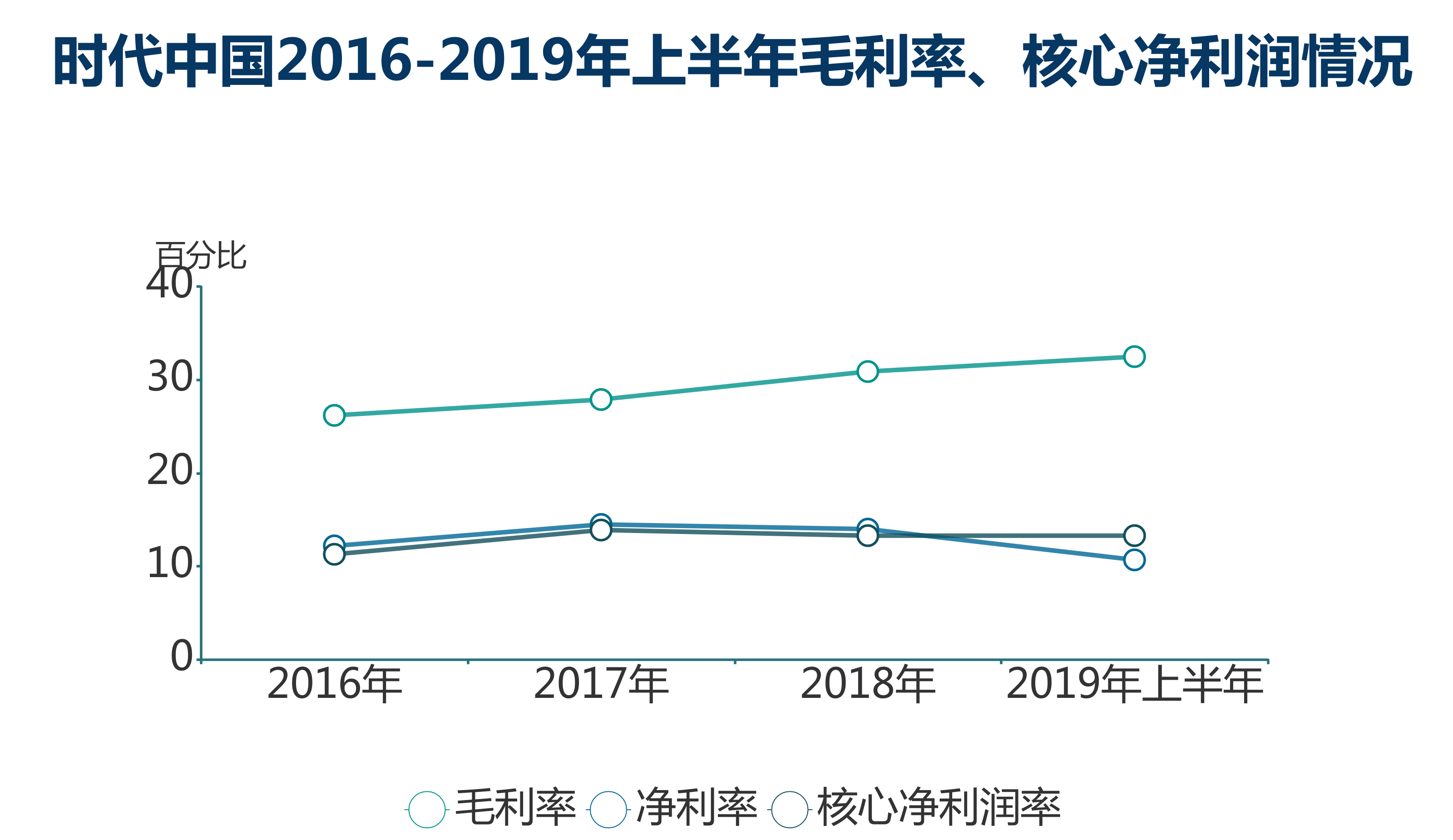

2019年中报显示,时代中国实现营收159.43亿元,同比增长52.2%,毛利润51.87亿元,同比上升75.5%,股东应占核心净利润为人民币17亿,同比增长44%。

数据来源:企业年报,观点指数整理

受益于规模化后的产品溢价,时代中国近年毛利率皆处于上升趋势,2019年上半年毛利率突破至32.5%,其中城市更新业务的毛利率更是达到84.9%。但是公司拥有人应占利润率为9.99%,核心净利润率仅为10.7%,主要因为销售及市场推广成本和行政开支等大幅增长。

观点地产新媒体查阅获悉,时代中国上半年开发、在售项目总面积增加了12.77%,但行政管理开支却增加了65.14%,相应的是人均效能在降低。

规模扩张、销售端承压等无疑让融资需求变得迫切起来。刚在3月投资者会上表示千亿市值以下不打算配股的岑钊雄,一个多月后便改主意了。

4月18日,时代中国公告称,拟先旧后新配售1.08亿股公司股份,配售价每股14.54港元,较收市价每股15.98港元折让约9%。截至该公告日,时代中国市值为268亿港元。

配售所得款项净额约为15.53亿港元,拟用作公司发展及一般营运资金。时代中国董事会称,配股融资是公司集资以及拓阔股东及资本基础的机遇,同时还能加强公司的财务状况,提供营运资金。

资料来源:企业公告,观点指数整理

另一方面,时代中国于6月份开始连续发债,资金用途均为新债抵旧债,融资品种则包括美元债、小公募债、ABS、境内公司债等,其中安全性较大、周期较长的美元债是发行最频繁、数量最高的。

数据来源:企业公告,观点指数整理

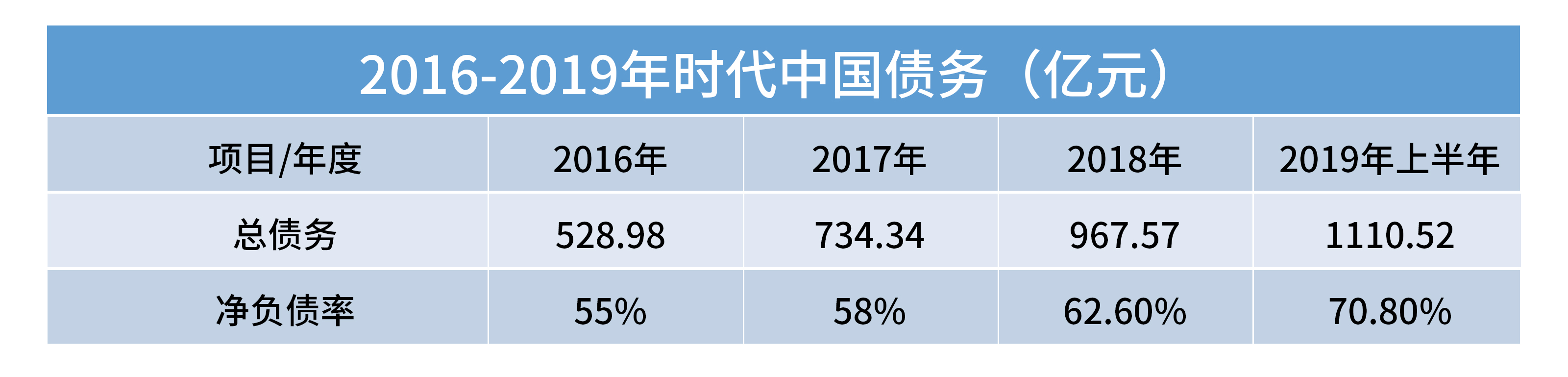

频繁融资,可见规模扩张中房企对资金的渴求。从整体上看,2019年时代中国总体财务水平处于可控状态,但面临着营收降速、净负债率上升、现金流负值等问题。

根据财报数据,截至2019年6月30日,时代中国总负债突破千亿元达1110.52亿元,资产负债率则为76.37%,较上年末上升了1.4个百分点。

此外,时代中国于2016年-2018年及2019年上半年,经营活动所产生的现金流量净额分别为-5.59亿、-65.85亿、-5.23亿元和-27.75亿元;投资活动所产生的的现金流量净额分别为-43.9亿、-84.96亿、-70.79亿元和-85.62亿元,造血功能处于下降趋势。

数据来源:企业公告,观点指数整理

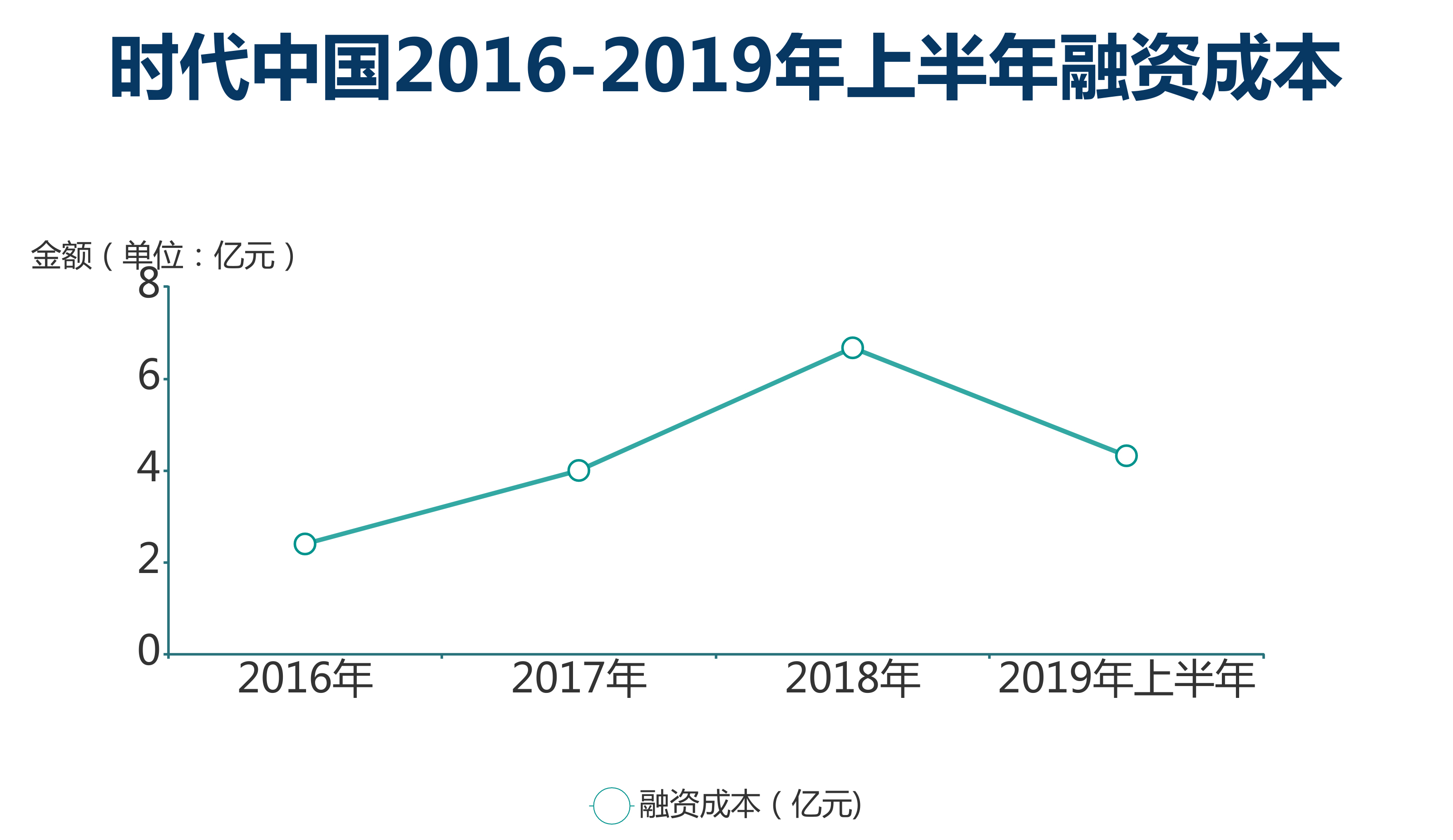

值得注意的是,近年来时代中国融资成本在不断上升,2019年上半年这一数据为4.32亿元,相比上年同期的2.47亿元上涨74.9%。

另一方面,2019年上半年,得益于大量低成本土储以及旧改优势,时代中国境外信用评级获标准普尔提升至“BB-”,境内获联合信用评级、中诚信证券提升至“AAA”。有业内人士分析称,随之带来的利息支出的降低,将可以抵消全国化布局所带来的额外成本。

新的一年里,在“世界500强”愿景和千亿销售目标驱动下,资金平衡和管控将是时代中国的一项重要任务。