保利地产(600048.SH)这几年留给投资者的印象,是稳健求发展。

有人说,保利显得有点保守了。但保利地产总经理刘平对此持不同意见,他认为,保利不是保守的企业,而是稳中求进的企业。

2019年报披露的数据或许可以说明一些问题。

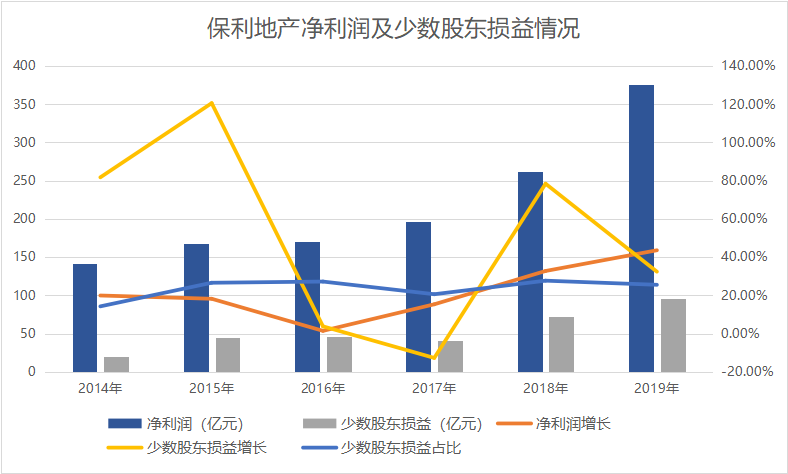

过去一年,保利地产销售4618亿元,同比增长14.09%,即使这一增长在前五大房企中,仅次于融创,在央企队伍中稳坐“一哥”之位。

在2019年度线上业绩说明会上,对公司未来及中长期发展,保利地产副总经理潘志华指出,公司规划是不低于行业平均增长速度,保持持续发展。

从资金管理、负债率、货币资金短债比、新增土地投资等方面,也都表明了,在房企资金风险不断增加的环境下,保利地产在规模增长中求稳的一面。

去掉“水分”的增长

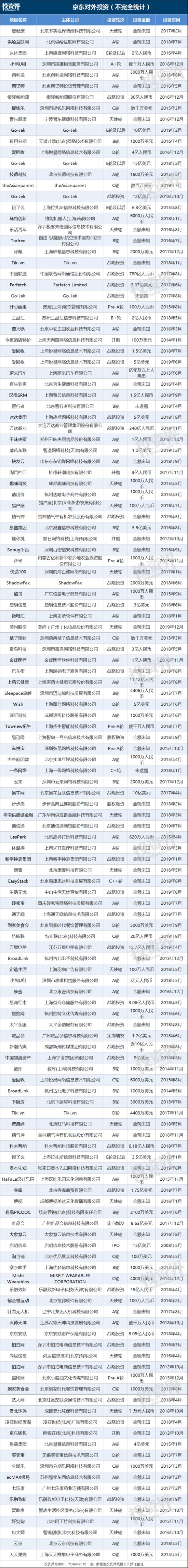

2019年,保利地产实现营业总收入2359.81亿元,同比增长21.29%;净利润375.54亿元,同比增长43.61%;归母净利润279.59亿元,同比增长47.90%。此外,少数股东损益也达到95.95亿元的新高。

保利地产大股东权益占比下降近年成为投资者较为关注的问题。根据保利地产历年财报,自2015年出现较大增长以来,保利地产的少数股东损益一直高居不下,均徘徊在25%上下。

甚至在2018年,在净利润增长仅有32.78%的情况之下,保利地产少数股东损益的增长却高达78.44%,这一增长仅次于2015年,使得保利地产少数股东损益在2018年对整体净利润的占比达到27.71%,为历年最高。

2019年,保利地产少数股东损益增长32.44%,相比上一年有所下降,在净利润的占比为25.55%。在去年的股东会上,董事长宋广菊称,保利正在有意识地回调大股东权益比。这一数值应该就是保利地产有意识回调的结果。

潘志华对此也在线上业绩说明会上表示:“公司已经注意到合作项目权益结构情况,2019年新拓展项目权益比较2018年提升4个百分点,下一步公司将根据整体权益结构进行适当调整。”

大股东权益的下降,与保利地产此前加大合作不无关系。该公司2015年的一句话很好地表达了其早些年对项目合作的看法:尽管通过合作方式获取的土地会降低项目权益,从而影响到公司的归母净利润,但该方式有利于减少竞争,保证项目利润率水平。

特别在2016、2017年土地市场近乎疯狂的两年,开发商为能在土拍中增强竞争力,大规模的合作成为一种潮流。2016年,在保利地产新拓展112个、容积率面积2404万平方米的项目中,通过合作、并购方式获取的土地资源面积占比就达到了75%。

年报中,保利地产提及,2019年公司主动提高拓展项目权益比例,拓展金额权益比例提升至71%。

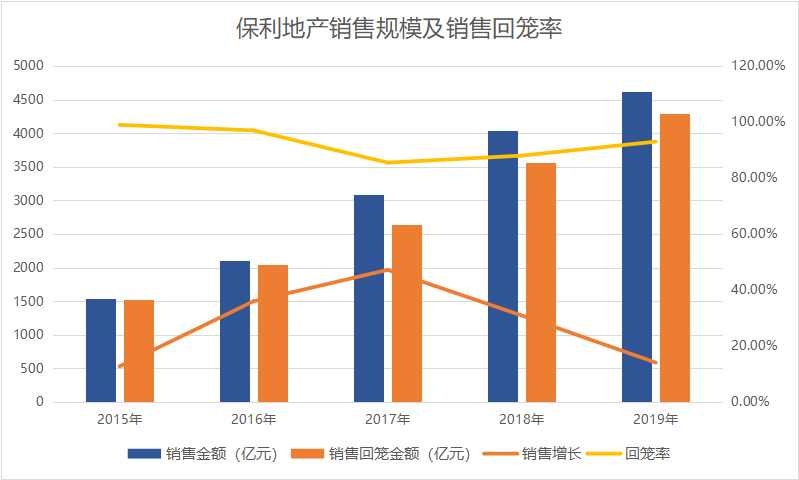

合作开发带来的另一个好处,是可以实现规模的快速增长。实际上,保利地产新增项目合作占比最大的2016、2017年,也是其规模增速最快的两年。该公司在2016、2017年的销售金额为2101亿元、3092亿元,增长分别达到36%、47.20%。

到2019年,受整体市场行情及政策影响,保利地产实现的销售规模4618亿元。

“保守”的另一面:求稳求质

作为央企,保利“保守”的一面在财务数据上也有所体现。年报提到,2019年为应对行业资金面收紧风险,强化现金管理能力,保利通过将回笼指标纳入业绩考核、建立回笼动态监控机制、加大按揭总对总合作力度等措施,强化现金的回笼。

报告期内,该公司全年累计实现销售回笼4312亿元,回笼率提升5个百分点至93%。根据历年财报数据,保利地产销售回笼率在2016开始下滑,三年里(2016-2018年)分别为97%、85.50%、88%。这也是自2017年以来,保利地产销售回笼率首次回到90%以上。

从负债率、货币资金短债比等方面也可看出,在房企资金风险增加的环境下,保利地产求稳、求高质量增长的一面。

2019年,该公司资产负债率77.79%,较年初降低0.18个百分点;净负债率56.91%,同比降低23.64个百分点,在行业中处于较低水平。截至报告期末,保利账面有息负债2700.49亿元,有息负债综合成本约4.95%;货币资金近1400亿元,是短期借款及一年内到期债务的2.1倍。

报告期末,保利地产银行贷款授信总额5170亿元,剩余未使用额度2690亿元。

为加强资金管理和保持项目利润率,土地投资也有所减少。2019年,保利地产拓展项目127个,新增容积率面积2680万平方米,拓展成本1555亿元,新增权益面积1916万平方米。新增货量中,住宅货量占比84%。

2017-2019三年,保利地产新拓展项目总成本分别为2765亿元、1927亿元以及1555亿元。2019年,拿地销售比仅为33.67%,这是自2015年以来的最低点。而在2017年拿地的高峰期,保利地产拿地销售比峰值就曾到达89.42%。

两翼齐飞与旧改收获

作为保利地产多元化业务之一,保利物业(06049.HK)的赴港上市可以说是被作为里程碑记录进公司史册的事件——2019年12月19日,保利物业于香港联交所主板上市,募集资金规模53.82亿港元,成为国内目前募集金额最大的物业公司。

截至报告期末,保利物业在管面积达2.87亿平方米,合同面积达4.98亿平方米,物业管理项目超过1000个。报告期内实现营业收入59.67亿元,同比增长41.1%,净利润5.03亿元,同比增长49.7%。

根据保利地产年报,在公司营业总收入2359.81亿元中,房地产开发收入2237.31亿元,占比达94.81%。此外,“两翼”业务收入113.06亿元。物业收入在多元化收入中占了绝大部分。

在该公司的总战略规划里,不动产投资开发为主业,此外,还围绕房地产搭建了覆盖物业管理、销售代理、商业管理等综合服务板块,以及以房地产基金、普惠金融为主的不动产金融平台。后两者被当作是保利地产的“两翼”业务。

商业管理板块属于“两翼”业务之一,报告期内,该板块管理面积268万平方米,其中购物管理中心管理面积达153万平米,酒店管理面积达94万平米,保利还以轻资产模式实现品牌及管理输出。

参与云南城投的混改,也成为保利扩张多元化业务的途径之一。关于这一则消息最早来自云南水务的公告,2019年7月2日,云南水务称,云南省人民政府与保利集团签订战略合作协议,根据战略合作协议的内容,保利集团计划参与云南城投集团的混合所有制改革。

随后于当年10月,保利地产便承接了云南城投位于昆明、西双版纳、东莞的欣江合达、东莞置业、版纳置业以及官城改公司项目股权。据了解,这些项目不少是以文旅、康养概念打造的大型综合体,被视为保利地产在文旅方面的扩张。

对于保利地产在云南城投混改中的角色,外界一直比较疑惑。潘志华在业绩交流中指出:公司(保利地产)目前未参与云南城投的重组,与云南城投有项目层面的合作。

过去一年,旧改也成为保利“收获”的大年。2019年,保利先后中标或拿下佛山南海夏北旧改、广州天河柯木塱村旧改、广州天河渔沙坦村旧改、广州增城中新村旧改等多个旧改项目。其中,柯木塱村旧改和增城中新村旧改已成功签约。

资料显示,仅中新村改造总用地面积就达92万平方米,涉及改造的房屋建筑面积约90万平方米,项目将分四期建设,总投资金额约120亿元。