过去几年一向很少出现在公众视野的华远地产,这一周两笔大手笔融资动作却再度吸引人们的注意。因为与之去年的收入、销售额相比,这已是一笔不小的“债务”。

7月21日,据上交所债券项目信息披露显示,华远地产一笔65亿元小公募获得受理,发行期限不超过5年(含5年),可以为单一期限品种,也可以是多种期限的混合品种。

同时,该笔债券的牵头主承销商、簿记管理人、债券受托管理人为中国国际金融股份有限公司,联席主承销商为中信证券股份有限公司、申万宏源证券承销保荐有限责任公司。

无独有偶,就在几天前,华远地产亦有申请发行一笔中期票据,基础发行规模5亿元,发行金额上限15亿元,发行期限2年。

两笔债券加起来,总规模最高已经达到80亿元。而两笔债券用途基本都是用以偿还旧债。其中,前者募资款部分用于偿还到期、回售的公司债券本息获其他用途;后者的用途则更加明确,具体用于包括发行金额10亿元“19华远地产SCP001”的超短期融资券及发行金额5亿元“19华远地”超短期融资券。

如果将时间线延长一些可以看到,华远地产早于今年3月份在融资方面就有着积极动作。其当月在公开市场注册及发行的债券约为70亿元;随后于4月份,又首次进行发行供应链资产支持票据(ABN),储架规模为30亿元,首期发行规模3.57亿元,票面利率5.2%。

频频的融资动作无疑折射出华远地产目前面临着紧迫的资金需求。而此前华远地产方面曾对观点地产新媒体表示,这是常规动作,主要为了调整债务结构、偿还有息债务、项目投资建设、补充流动资金等。

不过也有业内人士则指出,今年是房企还债的高峰期,到期债券超过上年的40%,在融资端企业自然有着比较强烈的资金需求。

市场研究机构统计数据显示,2020年房企海外债务、信用债和ABS到期规模达为6422亿元,其中海外债务、信用债、ABS分别为2039.83亿元、2095.7亿元、2287亿元。

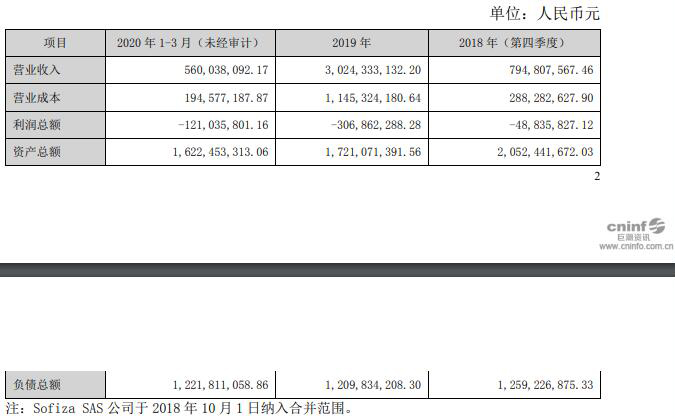

回到华远地产本身。最近三年及2020年3月末,华远地产合并口径的负债总额为266.11亿元、410.94亿元、492.32亿元及371.86亿元,对应的资产负债率为77.46%、82.74%、84.19%和84.07%。而2019年年末上市房企资产负债率平均值为69.96%,比上期末上升1.87%。

其中在短期偿债方面,截至今年3月末,华远地产一年内到期的非流动负债达到了170.78亿元,发行人货币资金余额45.02亿元,一次计算,短期现金比仅为26.36%。较去年同期,华远地产短期偿债压力有明显的上升,2019年3月末,其一年内到期的非流动负债为74.94亿元,发行人货币资金余额92.41亿元,短期现金比为123.31%。

华远地产在募集公告中亦表示,今年3月末发行人流动比率为1.41,速动比率为0.21,流动资产对流动负债有一定的覆盖能力,但是覆盖能力不是特别强,特别是由于存货科目比重较大,导致速动比率较低。

但事实上,华远地产负债总额、负债率明显上升与2018年上半年管理层换届有着密切的关系。彼时,杜凤超接任公司董事长,他提出“规模与效益并举”的发展战略,其中销售方面,2018年目标为120亿元,未来3-5年力争实现500亿元的销售规模。

“公司债务融资规模较大,资产负债水平较高,主要是为了满足项目建设开发投入的需要”,华远地产在募集公告中也曾表明。

在过去两年时间里,华远地产在扩储上开始有着积极的动作。其中2018年,其通过收并购和公开市场招拍挂获得土地面积65.35万平方米,对应出让金额为34.45亿元;2019年新增土储为126.81万平方米,土地出让金额为87.24亿元。

加大扩储的同时,华远地产亦有开快项目开工进度,2017年开复工面积为172.6万平方米增95.83%至2018年的338万平方米,2019年再增35%至456万平方米。

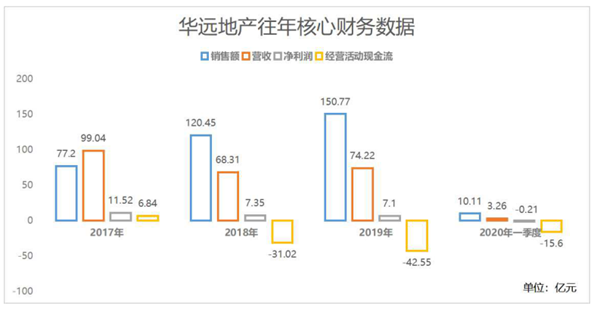

不可否认,加快脚步之后,华远地产的销售额规模有着明显的增长,2017-2019年分别为77.2亿元、120.45亿元、150.77亿元,同比分别为下降28.39%、增长56.02%、增长25.17%。

数据来源:企业公告 观点指数统计整理

看起来,华远地产的销售规模虽然摆脱了百亿“徘徊”境地,但摆在其面前更加亟需解决的则是效益问题。事实上,其财务数据这几年均呈现下滑的趋势,比如营收由2017年的99.04亿元降至2019年的74.22亿元,同期净利润由11.52亿元降至7.1亿元,拿地大动作也使得经营活动现金流由正变负,并进一步加大。