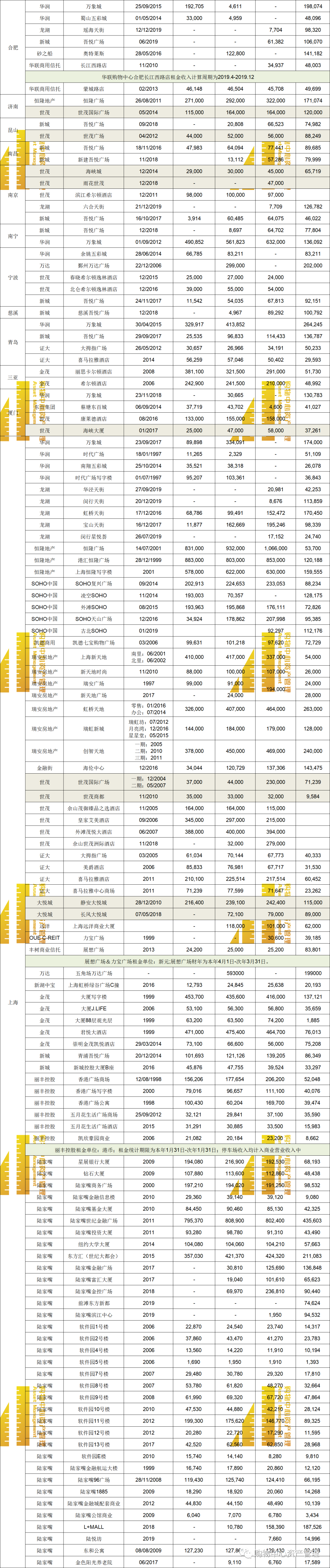

今年已是公众号第三年做全国重点商业租金盘点。

商业地产资管的一项重要基本素质是建立对数据的“尺度感”,这种“尺度感”的建立非一朝一夕之功,需要阅读大量的行业数据。希望盘点表能够为大家提供各项目的“尺刻”,也希望大家在调研时能够省去一些刷脸的麻烦。

关于口径:

涉及到400多个项目的统计,难免会出现纰漏,欢迎大家批评指正,在此先致谢。

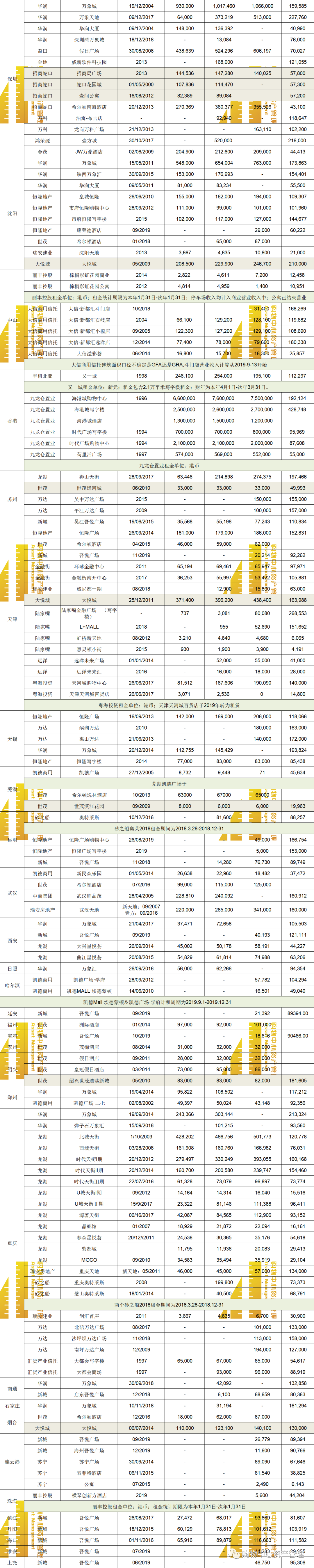

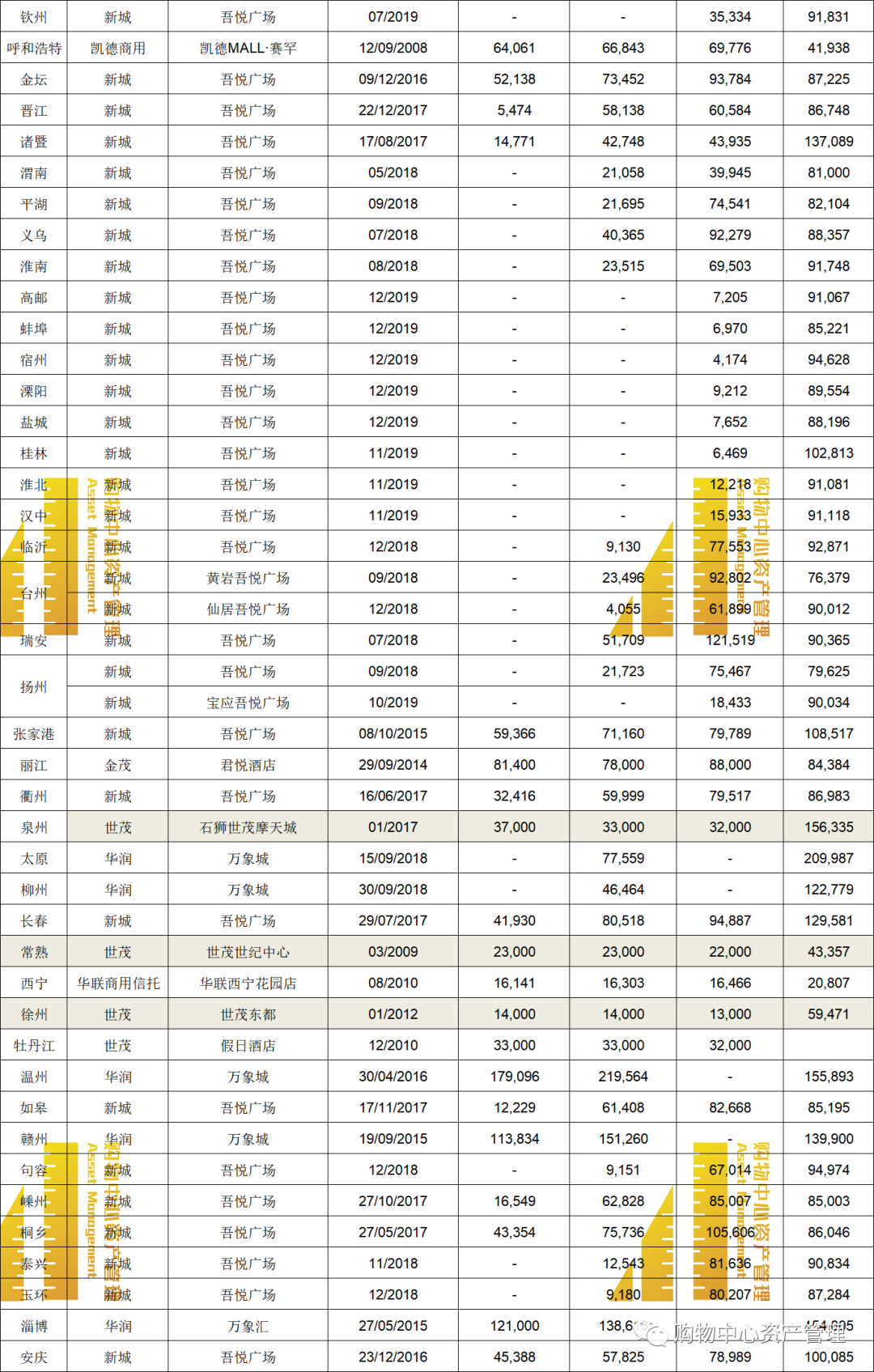

1、所有数据来源皆为各公司年报或者公开资料,一般年报中租金收入意指总营业收入,即包含租金、物业费、广告费等收入在内,但不包含能耗费;万达的数据来自于公开信息整理,不一定很准确,慎用;

2、租金单位特殊或者统计期限特殊的项目均已在项目下方注释说明;

3、标灰色底色项目营业收入中不含物业管理费;

4、正常情况下年报中所用租金收入口径一般为税后租金;

5、建筑面积数据均直接引用年报中的商业建筑面积GRA口径。如对统计口径有疑问,请参考公众号文章《计算平均租金用哪个建筑面积口径最合适》;

6、特别遗憾的是从2019年开始华润不再公布各个项目的租金明细,因此盘点表中缺失华润项目租金数据;

7、沟通交流微信号:angelgolden1。

标杆房企租金盘点

龙湖集团

可能很少有人知道,龙湖的NPI 回报率做到了7%。在意甲赛场上老球星因扎吉有一个外号叫三无前锋-无身体、无速度、无技术。但是,他就是能进球!在商业地产界,龙湖天街很少出惊艳市场的作品,但是,他就是能赚钱。在产品标准化和商业个性化之间寻找平衡,在地产和商业间寻找平衡,龙湖应该是开发商的榜样。

宝龙地产

业内曾有“北万达、南宝龙”之说,宝龙是商业地产的老兵,但是业界形象一直不佳,近年宝龙似乎在厚积薄发的改善自己的形象。2017年叫好又叫做的杭州滨江宝龙开业;2018年狠下血本的厦门宝龙一城开业;2019年宝杨宝龙广场开业、宝龙商业上市;这位老兵在进击。

大悦城地产

天不生我大悦城,商道万古如长夜。2019年大悦城没有新开场,财报上还做了减法,把两个改造项目注入了基金。早年开业的几个老项目无论是租金还是销售额呈现出明显的增长疲态,租售比高也一直是大悦城的痛点,品牌影响的红利在持续。

丰树北亚

2019年处在风口浪尖的城市是香港,2019年行情最吃紧的物业是写字楼。不幸的是,这两点都被丰树北亚遇到了。香港又一城租金占总营收比重54%,上海和北京两处写字楼占总营收比重32%,全年总营收下跌13%,一片山雨欲来风满楼。庆幸的是,根据估值,三个项目赚得还不错,养的“秋膘”应该可以应付已入的“冬荒”。

金茂酒店

金茂酒店要退市了,一点也不用奇怪。在大陆,酒店怎么可能赚钱呢!金茂酒店这单BT的资产组合是“七根骨头一块肉”,上海金茂大厦就是这块肉,一个项目撑起了整个资产组合的营收。但这块肉也啃得差不多了,2019年金茂大厦写字楼和君悦大酒店均出现营收下滑,好在Ebitda抗住了。

新城控股

从年底公布数据看,突发的黑天鹅事件似乎只是拉低了新城的增速,并未造成致命伤害。很多公司都想学万达,只有新城学会了,其中的精髓在于通过严苛的工期及开业呈现为自己构建稳固的护城河排除竞争对手,从这次事件中也可以看出这条护城河很稳固。

远洋资本

成都太古里的租金坪效是全国第一吗?不是。全国第一是上海恒隆广场。但成都太古里是全国进入“十亿租金俱乐部”用时最短的项目。一个项目十个亿是个什么概念,在一个地产商,这意味着这个城市公司的年利润可以一直每年旱涝保收七八亿。差不多同样的体量,远洋自己操盘的乐堤港营收不到一亿,但不管怎么说,能成功就是好事,不管什么方式,找对合作方也是其中,不是吗?

陆家嘴地产

一篇“陆家嘴空置率超过20%”的文章在2019年年中引起轩然大波,甚至官媒出来澄清,牵动市场神经的原因在于写字楼的租赁情况是市场经济的晴雨表。过完19年下半年,其实此番争议孰是孰非已非常明朗。作为拥有陆家嘴商务区写字楼体量最大的开发商,上海的写字楼趋势可从陆家嘴地产2019年的年报中管中窥豹。

九龙仓集团

2017年年底,九龙仓集团分拆九龙仓置业上市,从此九龙仓集团中的投资物业专注于内地,九龙仓置业的投资物业专注于香港及海外。九龙仓大陆商业地产起步不算早,但稳扎稳打,在行业热谈消费降级的年代,九龙仓押着LV到处跑,成都IFS、长沙IFS均取得了巨大成功。

九龙仓置业

2019年香港海港城的租金收入是116亿港币(含酒店/写字楼),对,你没有听错,是116亿港币,是租金,不是销售额。这个注定后无来者的传奇项目就在九龙仓置业中。香港的商业地产近年天时地利人和,走出了一波大牛市,万事盈不可久,周易中乾卦爻位到了上九时,已位至极点,上九曰:亢龙有悔。

凯德商用信托

2019年已是CRCT上市的第13年,资产开始老化,提升空间越来越小。13年间行业发生了巨大的变化,市场竞争加剧,CRCT上市后又接连有华联、砂之船、大信等中概REITs上市,这迫使CRCT在近年开始了密集的调改。2019年CRCT做了一个大动作,收购了体系内的三个凯德广场(详见《CRCT29.6亿收购三个凯德广场》),这三个项目的进入将极大改善资产的整体结构,成为后期NPI和估值提升的生力军。

华润置地

如果挨个去问开发商:你幸福吗?得到的应该基本都是苦笑。“尿壶论”的理论基础是房地产市场是一个政策市,开发商我命由天不由我。但这里面有一个例外-持有型物业。在一些金融语境中,租金的另外一种叫法叫经常性收入。不同于开发性收入,租金是稳定的、可持续的。从这点看,华润是幸福的。

春泉产业信托

21篇中唯一涉及到写字楼运营成本的文章。作为宇宙中心级地段项目,北京华贸中心写字楼的营业表现代表了北京高端写字楼市场风向和营业效率。在凛冬将至的背景下,项目整体租金微降,算是跑赢大势。但运营费用支出偏高,存在较大提升空间。

恒隆地产

收之东隅,失之桑榆,用大白话讲是起了个大早,赶了个晚集。2001年开业的上海恒隆广场有着全国最高的租金坪效,但让人意外的是,恒隆起步既是巅峰。外地开业的恒隆广场几乎成为“不接地气”代称。恒隆还将马上面临一个严峻的问题:二线城市写字楼和酒店在资产组合中的比重将逐步增大。

越秀房托

自持物业太多影响高周转怎么办?把他装进REITs里去。在利润和出表之间,选择出表。越秀REITs的策略很明显,属于“看菜下饭型”,更多的是为之前的发起母公司做出表服务。这样虽然增加了管理难度,但也带来一个优势:跨度大、分散的资产组合在经济形势走弱时展示出了明显的抗风险优势。

瑞安新天地

和恒隆一样的是,瑞安也错过了黄金时代。和恒隆不一样的是,瑞安的独门绝技依旧独门。上海新天地开业后,瑞安就被打上了深深的“城市更新”烙印。从第一个项目开业至今已过去20年,20年间瑞安虽经历波折,但核心竞争优势尚在,在现今的市场环境中,城市更新也正当时,瑞安归来酒尚温。

SOHO中国

这次运气好像不站在潘总这边,3月份市场爆出黑石正在洽谈私有化SOHO中国,5月份后又传出泡汤了,SOHO股价经历了一波过山车。其实SOHO持有的底气很充足,提早以较低的地价囤积了部分优质物业,剔除刚入市项目,整体资产毛租金回报率接近7%,运营水平也不差,完全有机会做成一家垂直小而美的企业。

大信商用信托

苔花虽米小,也学牡丹开。在中山市这个420万常住人口的城市,大信就布局了20余个购物中心。在如此浮躁的市场环境中,一家中山民营企业自持如此大体量商业,并且还在新加坡交易所主板上市,虽然租金坪效不算出彩,但值得行业敬重。

北京华联商用信托

各种报告上、论坛上砖家言之凿凿:行业的未来是社区商业。请问什么是社区商业?如果如同专家所说的,社区商业就是小体量、以满足周边1-3公里社区消费为主,那这种项目存在的局限非常大,开发商也不会有动力去做。北京华联这单信托中有一个大型购物中心+五个社区商业,最近新进一个奥莱维稳了。

汇贤产业信托

北京东方广场收租能力有多强?一年收租近28亿,估值350亿,大陆收租之王。薛之谦有一首歌的歌词是:你还要我怎样,要怎样!作为一个开业近20年的老项目,东方广场确实也不能再怎样了。东方广场现在的烦恼不在于能赚多少租金,而是租金实在是涨不动了,当然,提款机效应一直都在。

金融街控股

魔都陆家嘴,帝都金融街。中国持有型物业皇冠上的明珠—一线城市核心地段写字楼,是这两家的基础资产。即使在行业下行年,北京金融街区域表现出了较强的韧性,但具体到金融街控股各项目租金表现,则显示出冰火两重天的差异。