2020年接近尾声,即使受到疫情的影响,但恢复良好,社会消费品零售额继续实现稳定增长,大众消费需求也持续回升。

与此同时,购物中心的年末开业潮如期而至,数量和体量均创2020年以来新高。

重点购物中心运营商月内更有大量项目入市,其中不乏此前备受关注的重点项目,而且都取得不错的成绩。

投资方面,大悦城控股月内较为活跃,加大了在南部地区的布局,而太古和远洋也继续在商业项目开发上进行合作。

万达商管重回第一,华润、印力紧随其后

月内,新项目开业和投资合作成为购物中心运营商的重点,头部企业的表现尤为突出。

万达商管12月重回第一,表现活跃,规模进一步扩大。月内,27个万达广场开业,大多分布在三四线城市,同时在北京、上海也有个别项目开业。

据官网数据显示,2020年全国万达广场出租率99.4%,租金收缴率99.9%。2020年四季度,全国368个万达广场客流同比增长6.4%,销售额同比增长15.8%。根据国家统计局数据,同期全国实体商业销售额增速为-4.4%,由此可见2020年以来万达广场疫后复苏能力强劲。

排名第二的华润万象生活则以现有项目运营和新开项目为主,月内共有5个新项目开业,大多分布在一二线城市。其中,成都万象城二期引进超300家新店,超50家城市首店,开业当日整体销售突破6500万,客流达45万人次,表现亮眼。

开业后,成都万象城的商业体量将达到30万平方米,由4座购物中心、1座酒店、2栋写字楼、1个中心广场构成,是成都主城区最大的商业综合体,引入超过620家品牌,项目竞争力有所加强。

印力集团位居榜单第三位,2020年前11个月开业项目较少,但12月有3个项目开业,分别为南昌青云印象汇、宁波海曙印象城以及宁波北仑印象城。另外值得关注的是,其位于温州的印象城MEGA也正式封顶。

与印象城系列不同,印象城MEGA 定位为超大型商业中心,无论是在规模还是业态上,都更上一层。目前凭借布局于全国的印象城、印象汇、印象里,印力创造的业绩较为可观。

新城控股处于榜单第六位,进入四季度以来,每月都有不少新项目开业,在营项目数量和体量达到新高。月底,新城控股旗下已开业吾悦广场及委托管理在营商业项目达到100座,进入百店时代。

发展模式上,新城在持有重资产运营的同时,也发力轻资产输出,不断扩大在管规模。目前,新城控股在运营的100座吾悦广场中就包含了部分轻资产在管项目。

凯德集团也有凯德广场·诺和木勒开业,该项目表现较为亮眼,实现100%出租率和开业率,首日客流近10万,首日营业额超1000万。

年末开业潮起,超130个新项目集中入市

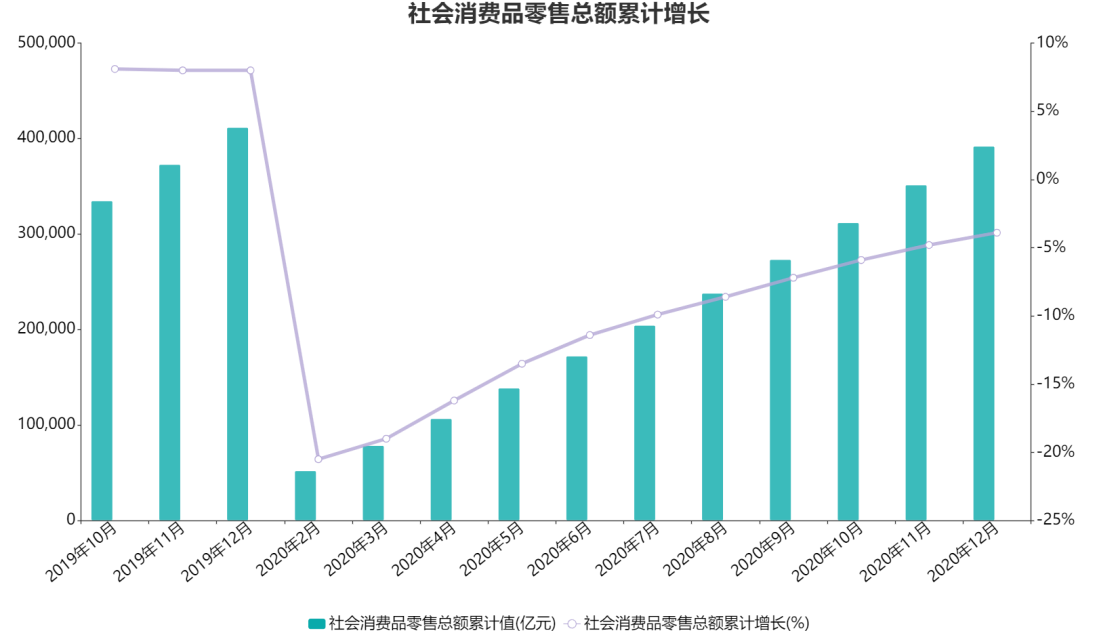

因为疫情,2020年全国社会消费品零售消费受到较大冲击,但随着疫情逐步得到控制以及消费力的恢复,下半年复苏势头良好。

截止到2020年12月,全国社会消费品零售总额累计值录得391981亿元,接近上年同期水平,累计增长为-3.9%,虽为负数,但已是2020年以来最好水平。

数据来源:国家统计局,观点指数整理

单月来看,12月社会消费品零售总额录得40566亿元,同比增长4.6%,增速比上月回落0.4个百分点。主要与部分地区疫情复发有关,但整体影响不大,按目前消费势头看,未来依然可以维持较为稳定的增长。

购物中心则迎来开业潮,据观点指数统计,月内共有135个项目(体量≥2万平方米)开业,总体量达1365.26万平方米。

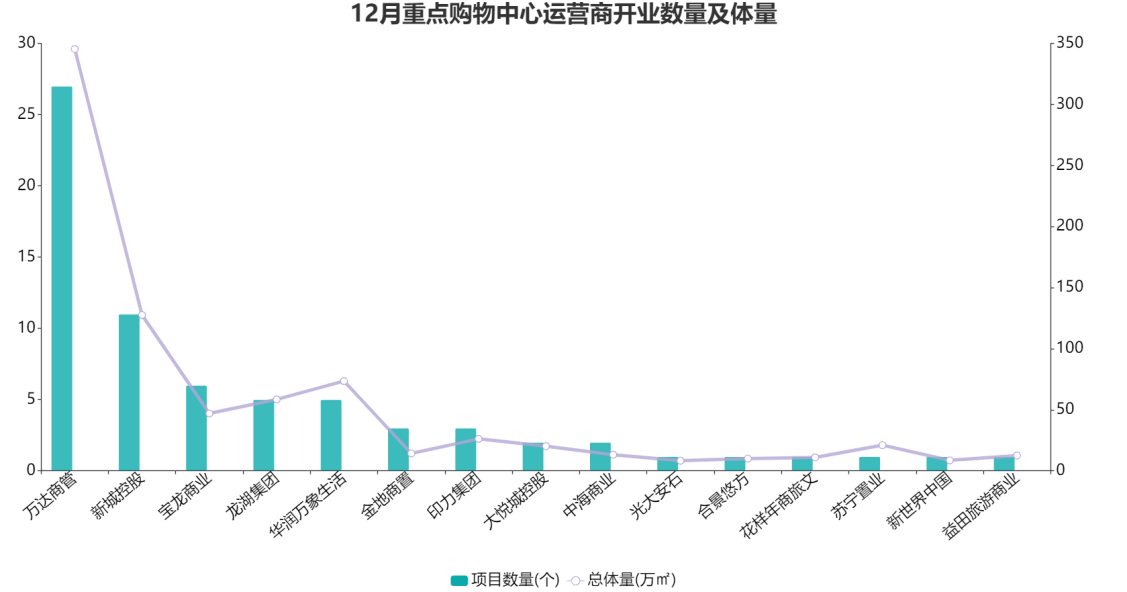

其中,观点指数监测下的15家购物中心运营商均有项目开业,共有70个新项目入市,总体量达797.3万平方米,数量和体量超过月内开业项目的一半。

数据来源:观点指数整理

细分来看,不同发展模式下的购物中心运营商的侧重点不同。以万达、新城等为代表运营商多在三四线城市布局扩张,这种模式的优势主要体现在开业项目数量和体量上。除疫情影响严重的几个月外,其余每月都有新项目开业。

而华润、印力等主要布局一二线城市的购物中心运营商,项目打造所需周期更长,且着眼于长久发展,新开业项目不多,但项目竞争力强。

因此,从开业项目数量和体量上,万达商管最多,近年来实行的轻资产发展战略让其一直处于快速扩张阶段,月内更是开出了2020年以来数量最多的项目,达到27个,总体量超345万平方米。

同样以快速扩张著称的新城控股,月内也有9个项目开业。截至2020年12月25日,新城控股开业、在建及拟建吾悦广场总数量已达到156座,分布在全国118个城市,初步完成全国化布局。

华润、印力等传统商业地产头部企业,发展步伐也有所加速,分别开业5和3个项目。其中,华润万象生活开业的杭州东站万象汇项目模式相比此前有所区别,依托TOD模式进行综合开发,总体量约24万平方米,涵盖漫步式万象汇商业街区、万象企业中心写字楼、悦郡城公寓三大业态,其中商业体量3.6万平方米。

港资企业新世界中国位于武汉的K11在12月终于开业,总体量达24.7万平方米,涵盖购物艺术中心、K11 ATELIER办公楼及K11旗下首个室外休闲慢生活街区AVENUE 11。购物中心业态上,引进了多家华中首店,招商能力较强。

大悦城控股月中开业的鞍山大悦城表现也不错,引进了超180家品牌商户,开业率90.2%,其中38家为鞍山首进品牌。

整体而言,目前国内消费市场情况良好,购物中心新开业项目也都取得不错的业绩。

企业寻求突破,投资和运营成发力重点

除开业项目外,年末购物中心运营商无论是自我发展还是合作开发,都在寻求新的突破和提升。

月内,以太古、大悦城、龙湖为代表的企业表现较为突出。

月内,太古和远洋宣布将扩建颐堤港项目,这是两者在商业地产领域的又一次合作,降低项目开发风险的同时,也能实现资源的优势互补。

可以预见的是,项目落成后将更大限度地辐射周边社区,进一步带动区域经济发展。不过同时也存在未来发展不确定性的隐忧,毕竟颐堤港项目在太古内地项目中表现并不算突出。

可以肯定的是,通过与太古合作,远洋在商业运营上的能力无疑有所增强。年内,其宣布将打造武汉远洋里项目,定位上和远洋太古里类似,均为街区式商业。

另一家购物中心运营商大悦城2020年的发展步伐有所加,月内联合厦门轨道交通集团和厦门住宅建设集团,斥资39.55亿元拿下厦门集美地块,其中规划有10万平方米大悦城,开始在尚未布局的重点城市发展。

与大悦城不同,龙湖采取的是继续在较为熟悉的城市加码,月内以7.9亿元拿下重庆南坪汽车站地块TOD地块,采取较为擅长的TOD开发模式。这是龙湖首次进入重庆南部区域,同时也是在全国范围内布局的第100座商场。

除了项目开发,部分企业也在项目运营上有所突破,特别是疫情下发展较为迅速的线上销售业务方面。

2020年以来,凯德持续发展线上业务,实现全年线上销售额超2亿元,为2019年的10倍。

凯德星商城为凯德旗下在线电子商务网站,主要为凯德星会员提供优质商品和会员增值服务。在线销售商品涵盖零食生鲜、美妆洗护、鞋靴箱包、智能数码、珠宝配饰等在内十种品类。

目前,上线凯德星商城的租户外地购买客户占比55%,其中直播和社群是提升销量的主要手段。自4月以来,线上平台开展了350场直播,累计直播销售额6000万元,最高单场超过1000万,以上途径预计为租户带来30%的增量收入机会。