平安,中国最大“隐形地主”,早不是地产圈秘密。

今年上半年,中国平安2.96万亿元投资资产中,有7.2%配置在不动产,对应金额是2130亿元。这块超2000亿的大蛋糕,其中包括546.57亿元的投资性物业,还有一定比例的股权及债权。

这份殷实的家产,背后最大管家是平安不动产。自1995年“物业管理”起家,到成为“中国平安旗下专业的不动产投资及资产管理平台”,平安不动产注册资本金达200亿元,资产管理规模超3500亿元。

往后走,平安计划着将7.2%不动产投资比例,提升至10%。这意味着,接下来会有更多不动产标的物业纳入平安的资管版图中。

早在2015年,平安证券即在研报中表示,持有型物业资源丰富、土地储备稀缺、拥有一二线核心城市商业地产资源的地产公司,尤其是已被险资持股的房企,都有被险资进一步增持的可能。

据多家媒体报道,今年初,中国平安集团董事长CEO马明哲有意让联席CEO陈心颖(主管平安科技)组建一家纯商业地产投资公司。最新消息是,此重担可能也会落在平安不动产肩上。

虽然一切都还存在变数,但在楼市下行的时代背景下,平安做大商业资管棋局的野心已昭然若揭。从直接买地到间接入股房企,其勇闯地产圈战绩赫然。而现在,它正在向着“存量物业的超级持有人”进化。

1 直接买地到间接入股,勇闯地产圈

平安不动产前身,为1995年成立的深圳市平安物业投资管理有限公司。初始目的是针对中国平安自有物业,提供物业管理服务。

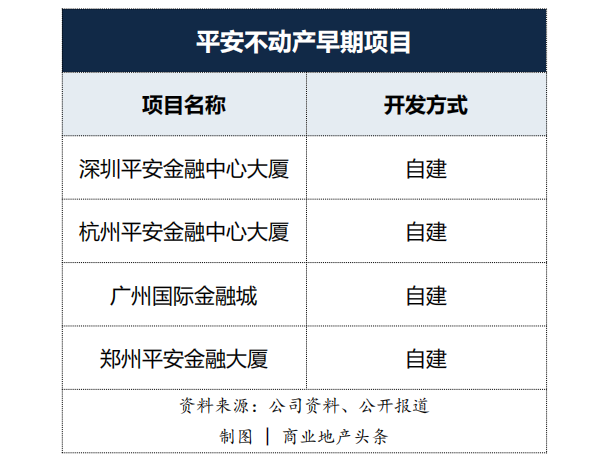

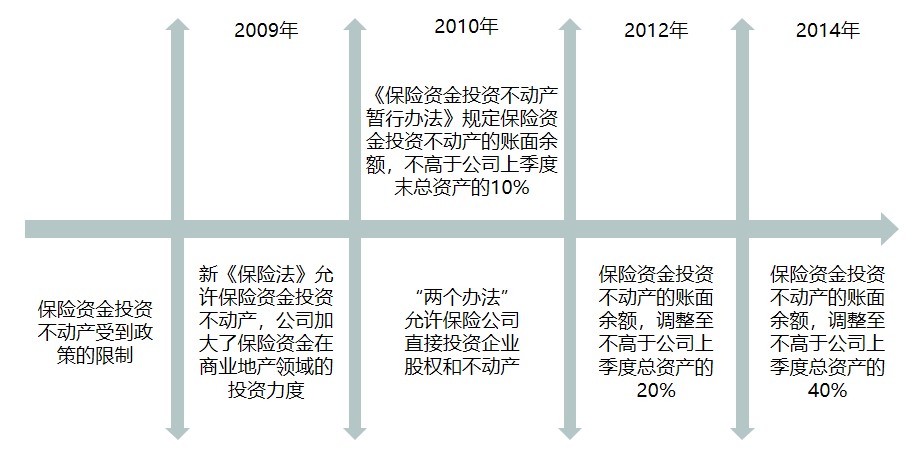

囿于保险资金投资不动产的诸多政策限制,2009年前,其主要不动产投资模式是:通过自有资金扩充土储、自建、开发,竣工后自用或出租。现为平安集团总部的平安国际金融中心,即为该时期代表作。

转折点出现在2010年9月3日,保监会发布了《保险资金投资股权暂行办法》和《保险资金投资不动产暂行办法》,允许保险公司直接投资企业股权和不动产。

唯一要求是:保险资金投资不动产的账面余额,不高于公司上季度末总资产的10%(2012年上调至20%,2014上调至30%)。

险资投资不动产正式开闸。新规颁布同月,平安便从瑞安建业手中收购了成都中汇广场,喝下了险资投资地产的头啖汤。

资料来源:亿翰产城研究中心 制图 | 商业地产头条

2011年,平安拿下了保险资金PE(私募股权投资)、不动产“双牌照”,其投资不动产不再由保监会“一事一议”。

“深圳市平安物业投资管理有限公司”更名为“深圳平安不动产有限公司”,平安的投资策略转向了不动产,触角伸向了商业地产、开发投资、金融产品、产业发展、策略投资等多个领域。

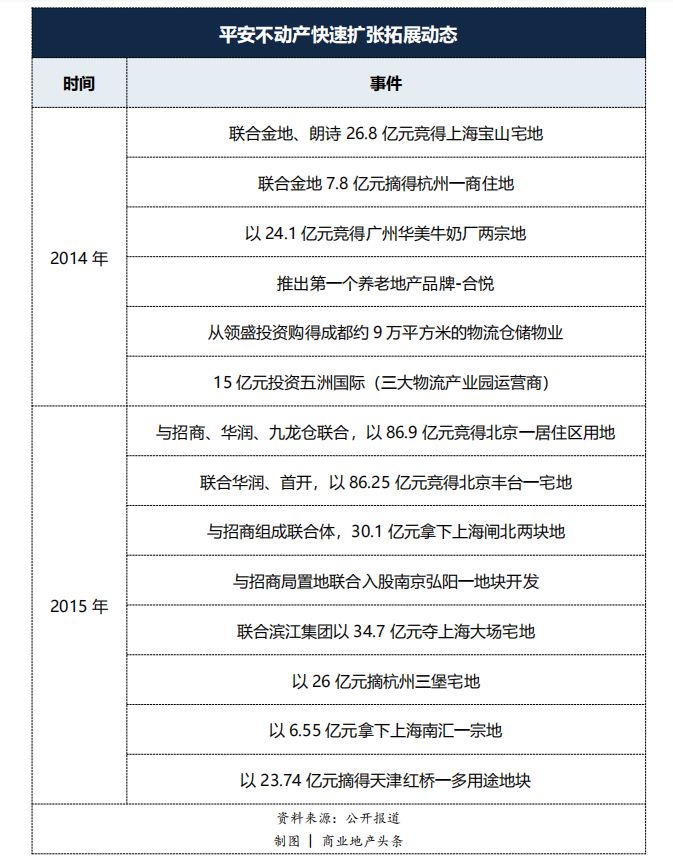

但待到2014年从新鸿基挖来了董事长邹益民后,平安不动产才进入投资加速期,确定“平安不动产有限公司”的名称并沿用至今。

进军住宅,平安不动产的两大主力公司分别为杭州安丰置业、深圳联新。

资料显示,杭州安丰置业有限公司成立于2012年,是深圳平安不动产有限公司在杭州成立的首家公司。该公司在成立当年即拍下杭州钱江新城E03地块。

而作为平安不动产的全资子公司,深圳联新在2014年土拍市场上的表现也很突出。

随着地产版图展开,平安不动产派出了更多的“马甲”去土地市场上寻宝。深圳联新、杭州安丰置业、杭州安东置业及深圳平轩四个子公司从2014年起,斥资167.89亿元先后在广州、杭州、北京、苏州等一线及重点二线城市拿下6幅优质地块。

在2015年的前10个月,其又相继在北京、上海、杭州、天津、苏州等城市单独或联合房企拿下至少14宗地,涉及土地出让金额高达477.32亿元。

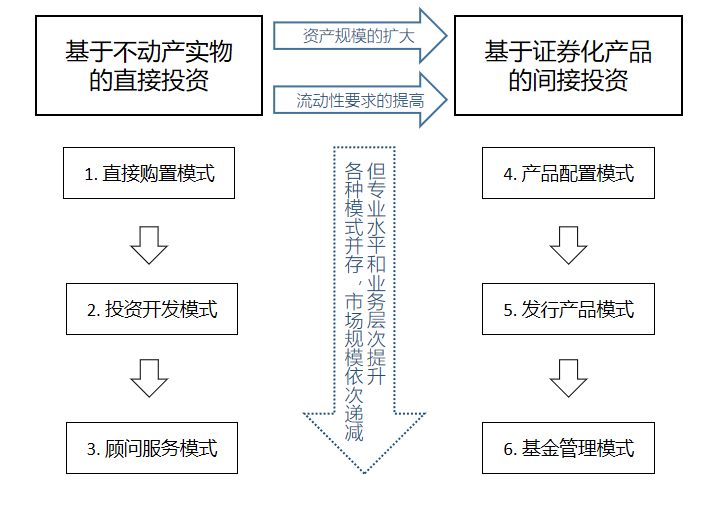

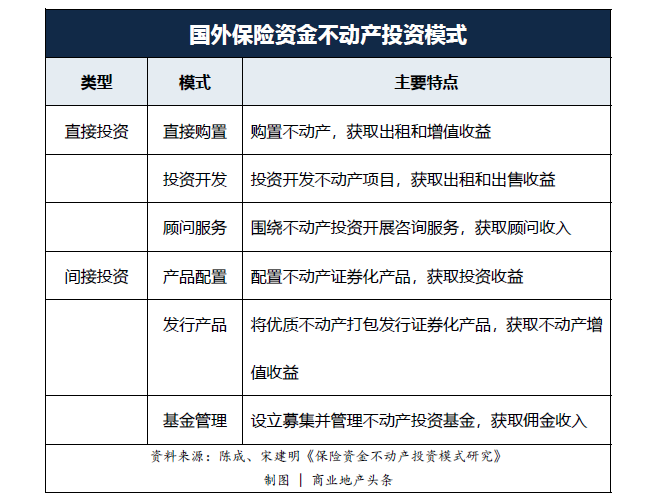

不难看出,探索地产投资的初始阶段,由于缺乏足够多投资经验,有考虑到需要“亲自”熟悉这个市场操作规律,平安不动产侧重于“直接投资”——单独或联合伙伴直接购地开发。

但当其渐渐熟悉了地产圈游戏规则后,开始协同母公司中国平安,大量配置证券化产品,从直接投资更多转向间接投资。

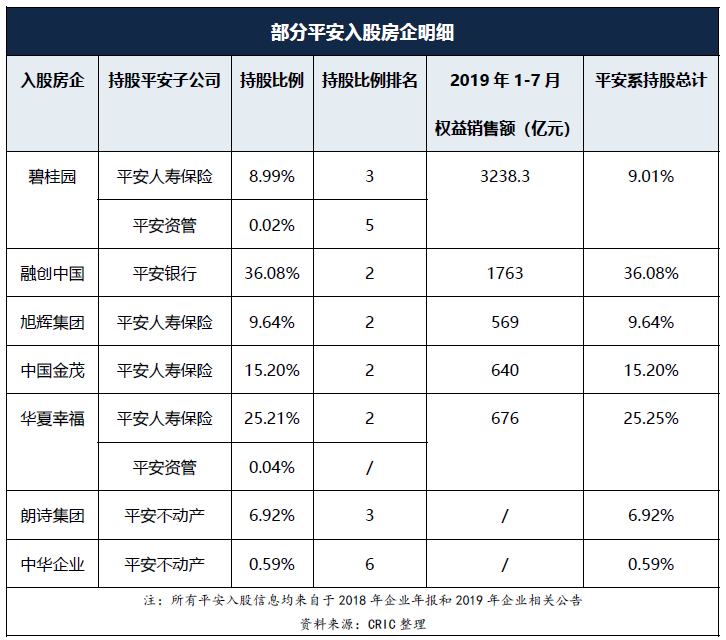

2015年4月1日,中国平安斥资63亿元,成为碧桂园第二大股东,持股9.9%;2017年7月31日,平安人寿19.075亿港元举牌在港上市的旭辉集团,持股比例达9.94%,成为该上市公司第二大股东。

截至今年8月10号,平安总共持股7家重点房企。将这些房企今年1-7月的权益销售额按当前的平安持股比例计算,则平安应占的权益销售额为1211.27亿元。

这个数字,在《2019年1-7月中国房地产企业销售TOP100排行榜》的权益销售额榜单上可排到第8位。可见,平安通过入股房企得到的房地产版图远超自主开发。

2 金融深化,成为存量物业的超级持有人

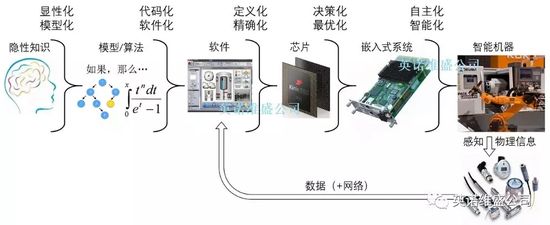

成为隐形地主并不是平安战略的高点,而是其金融深化的开始。从买地开发,到配置股权,下一步是拥有发行金融产品的能力。

在这一阶段,物流、商业地产开始更多出现在了平安不动产的投资图谱中。数据显示,其正式进军物流地产,是在2014年4月,向领盛基金收购了位于成都新地空港物流园。

其商业地产发展路径的起点,则是2007年买下的原中信城市广场(深圳首个大型购物中心,为当时深圳创造了多个商业历史)。4年后,该项目更名为新城市广场。

由于主力店西武百货撤出,加上深圳整个商业重心往西移,2012年新城市广场运营处于极严峻的局面,并未及时调整业态组合和引进租户。2013年商场再度更名为“T1新城市广场”,却仍未能走出困局。

直到2014年,平安不动产接手后,更名“城市广场·深圳”,情况才逐渐好转。也正是在这一年,平安不动产正式成立运作了商业管理部。

城市广场·深圳 图片来源/官方微信

2015年中,彼时任平安不动产有限公司商场管理部董事总经理的梁联昌,在一次大会公开发言时,透露了平安商业地产策略,概括为“高、中、低”三个词。

这三个词对应着“三条产品线”:主打高端的“PAFC”金融中心系列,中端时尚型“City Mall”系列,及生活型社区型购物中心(养老地产、旅游地产系列)“City Plus”系列(西双版纳、乌镇、桐乡)。

2016年,平安首个“PAFC”金融中心系列作品——PAFC Mall亮相,要打造“华南商业新地标”、“深圳最高购物中心”。

该项目商业体量约8万平米,定位为会呼吸的都市精品体验型购物中心,目标客群为高端商务精英、年轻时尚新贵、精英白领女性等。沉淀三年之久,即将开业。

虽“重资产”造mall路有不畅,但其在商业的轻资产运营、投资管理上,收获不少,主要包括两方面:

资产证券化产品

2016年初,平安不动产战略投资获得砂之船集团15%股权,成为后者第三大股东。

据悉,砂之船是中国最大的奥特莱斯运营企业,目前全国共有9个奥莱项目。重庆西奥旗舰项目2015年零售额超过18亿元,位居全国奥莱前列。

该项投资进行两年后,2018年3月,全亚洲首个奥特莱斯房地产投资信托砂之船房地产投资信托在新加坡交易所成功上市。

在这期间,平安不动产还与平安大华基金子公司—平安汇通联袂设立了“平安汇通平安金融大厦资产管理费资产支持专项计划”,标志着平安不动产第一单企业资产证券化产品正式落地。

此外,2018年12月获上交所无异议函的“平安汇通-平安不动产朗诗租赁住房系列资产支持专项计划”,成为国内首单正式获得通过的合作型长租公寓储架REIT;“平安不动产-招创-京基集团酒店资产支持专项计划“则于今年8月发行。

不动产基金管理

发行证券化产品外,平安不动产还于今年正式发布了不动产基金品牌。

公开资料显示,目前基金投资专注于一线和二线城市的核心区域,全面覆盖京津冀、长三角、珠三角、长江中游、成渝城市群的核心城市,储备投资资源已囊括开发投资、商业地产、产业发展及长租公寓等多个板块。

此外,可能组建的纯商业地产投资公司,成了马明哲重启商业地产投资加速键的另一信号。而信号最后指示的方向和动作,还有待官方进一步披露。

但不可否认的是,中国房地产正进入下半场,从增量向存量变迁,需要经历“开发商–地产商–地产资本商”的历程,完成“地产+资本”的产业升级。

轻资产运营、投资管理越来越主流,而重资产担子更多交给金融投资人。长期资金的最大供应者,是险资、公募或者主权基金等,这是发达国家的经验。

这些“供应者”财富的核心是,寻找长期、稳定的回报资产。当住宅市场的回报越来越低时,商业、物流等资产之于险资的吸引力正逐步提高。

平安走着“一条由简单向复杂、由直接向间接、由实体向虚拟的保险资金不动产投资发展路线”。目标是,成为存量物业的超级持有人。

快听,险资们又开始说话了。如果它们瞄准的不再是块冷冰冰的地,而是房企家那些人来人往的商场,谁才能赢得他们的青睐?