夏至未至,资本穿行的港交所,却早已热浪翻滚。

前有网易,360倍超额认购被疯抢,开盘首日股价逆市上扬;今有京东正式登陆港交所,代号“9618”,定价为226港元/股,收盘上涨3.54%。在萧条感袭人的时况下,两个大佬不约而同打了个样。

在“回归即大涨”的喧嚣声中,中概股回港潮至。曾经的它们国内找钱不易,纷纷扑向大洋彼岸寻宝;现在的返程回巢,虽然夹杂着些许叹息,却不失为一个好的选择。

毕竟,它们已经不是个IPO新秀,驰骋资本市场多年,沉淀的口碑实力昭然若见。而港交所也不再稚嫩,规则日趋成熟,接受“同股不同权”就是个鲜明例证。

只不过,这种合拍并非适配每个“美漂”的中概股。如何回来?回来干什么?是它们做出选择的前情提要。

618,京东找了297.71亿港元填坑供应链

618,一个京东首创的购物狂欢节。选在这天回港上市,之于刘强东的意义不言而喻。

2008年,京东第一次开启网上“618”年中促销。2009年,淘宝开启“双十一”促销活动。从此,双十一和618,成了两个最大促销节日的代名词。而三年前,京东似乎到了可以与阿里分庭抗礼的地步。

2017年6月19日凌晨,京东首个618战报,截至6月18日24点(6月1日起),累积下单金额达到1199亿元,与2016年双11阿里平台交易额基本持平(1207亿元)。

可这个节日秀场,自打一开始就没有为“外人”入场设限。往后几年,天猫来势汹汹,拼多多也赶上了趟,京东的增长遇到了“分流”窘状。

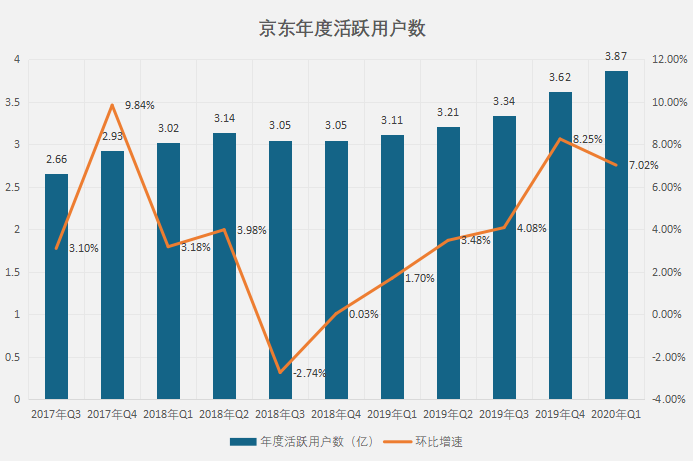

至2018年第三季度,京东年度活用户数环比增速为负,具体为-2.74%,用户流失的挑战和风险骤升。

行至险峰处,京东迅速祭出自救大招。今年一季度,调整组织架构,考核指标聚焦用户体验,已然见底的流量增速出现反弹。

在流量困境外,京东的增长掣肘是后端资源不如阿里。

自营商品,是京东手握的最大王牌。资料显示,2019 年末京东自营占比达88.52%,已从2.4万多家供应商处采购商品,包括数码产品、家用电器等多样消费品类。

招商证券在研报中明确指出,京东自营扩品类带来了规模不经济,履约费用率持续提升,盈利能力没有显著改善。其供应链必须持续加强。

此外,京东“当日达”、“次日达”的高效配送背后,是与日俱增的仓储、配送成本。仓配建设上,京东自2007年开始投资布局全国物流基础设施,截至2019年末,京东物流拥有700多个仓库,总建筑面积约1690万平方米,配送范围覆盖中国几乎所有区县。

疫情之下,京东的用户数环比大涨,新增用户和订单跃升。不断涌入的新购物需求,“逼”着京东向“自营模式+自建仓配”供应链布局倾斜。

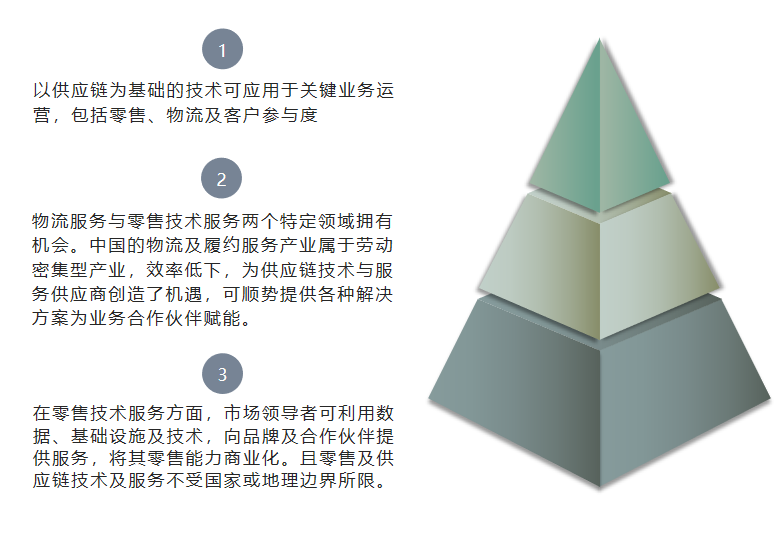

可要实现“供应链为基础的技术与服务方向转型”,需要靠着实打实的资金投入。赴港第二上市,应时而生。

“京东拟将赴港上市所募资金用于投资以供应链为基础的关键技术创新,从而提高客户体验及运营效率。”港交所IPO招股书中,京东之心,一览无遗。

资料来源/招股书、公开资料 制图/商业地产头条

如此看来,赴港二次上市的京东,让资本市场看到了其新的巨头野心。当然,野心不只京东有,从美回归港股的阿里、网易皆有,只是方向不一。

二十年乘风破浪的中概股公司们,在世事迭变中,走到了回流港股的新十字路口。

20年,中概股的出海与回归

中概股,中国金融改革与开放的见证者。

时间回到1995年8月,《设立境外中国产业投资基金管理办法》出炉,允许注册于境外的基金投资于国内的产业。这为美元基金对国内公司进行股权投资打开了大门。

彼时,中国快速成长起来的IT业和互联网公司,或多或少受益于上述美元基金的资本支撑。但于基金方而言,投资最终目的是退出。

为此,它们通过给中概股企业搭建VIE、红筹结构,以进入这些公司的股权体系中,再利用美国分工明确的多层次交易市场完成“初创-上市-退出”投资闭环模式。

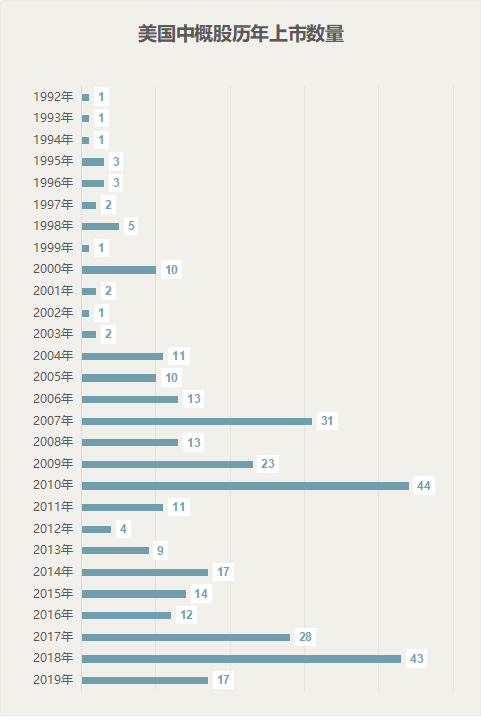

2000年,国内门户网站尖子生新浪、网易、搜狐纷纷赴美上市。第二波高调出海的中概股,则是以BATJ(百度、阿里巴巴、腾讯、京东)为代表的互联网巨头。

数据来源/WIND 制图/商业地产头条

互联网巨头们放弃A、H股市场,背井离乡转投美国,主要有两点:

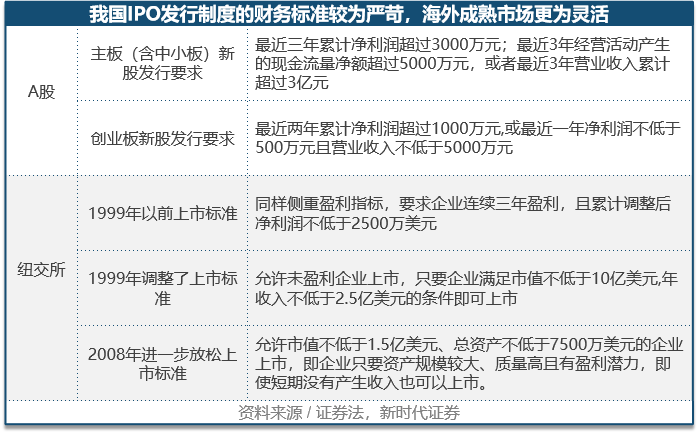

上市审核制度标准方面,过去境外较A、H股灵活

注册制目前尚未有落地案例。以前,根据证监会《首次公开发行股票并上市管理办法》,我国主板(含中小板)新股发行要求企业在上市前必须连续3年盈利,并且累计净利润需要超过3000万;

创业板新股发行要求企业在上市前两年净利润累计不少于1000万元,且持续增长,或最近1年盈利且净利润不少于500万元,,最近一年营业收入不少于5000万元,最近两年营业收入增长率均不低于30%。

A股发行制度中严苛的财务标准,并未有效筛选出符合未来产业发展方向的优质企业。在这轮产业结构转型升级期成长起来的BATJ们,以纳斯达克或纽交所为出口,找了野心膨胀的资本支点。

资本市场结构方面,境外成熟且多元

美国资本市场完善且多元,满足了不同发展阶段企业的资金和股权交易需求,,保证了退出渠道的多样性。

对比之下,当时国内支持经济发展的股权融资形式主要包括在上市前为企业提供资金的私募股权基金、专注服务于创新型小微企业融资与股权转让的新三板系统,以及服务创新型大中小企业融资的主板、中小板和创业板系统。

但十年河东,十年河西。2010年前后高发的中概股信任危机影响下,出海的中概股企业数量骤减。2010年是中概股赴美IPO高峰,共计41家中资企业赴美上市。至2012年,这一数字降至3家。

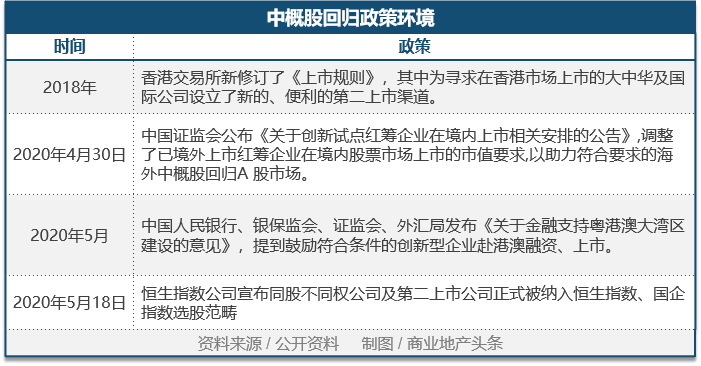

此间冲击不限于IPO新秀们,那些扎在美股数十载的互联网巨头们亦反思着局势之变,筹划着回归之路。而回归A股或港股的条件渐趋成熟,则为这场回潮铺好新路。

同样是在2010年,熟谙中国企业融资需求的李小加成为港交所的掌门人。这个领着港交所实现“第二次跳跃”的男人,在正式告别舞台前,看到了新《香港联合交易所有限公司证券上市规则》的面世。

“允许同股不同权架构的公司在港交所上市”、“允许预期市值超过100亿港元的公司以香港作为第二上市地”,这两项新规让港交所在近2年重回了历史高光点。

小米、美团、重新“回家”的阿里,叠加着网易,以及今日之京东,它们无不证明着:港交所已不是当年那个古板的港交所,融资魅力不逊于纳斯达克。

中概股回潮,时代之必然。只不过,玩家有大小,不是每个都能有阿里网易京东之荣光。究竟选择何种路径回归,是个谨慎的话题。

回归路径不一,H股第二上市或成最优解

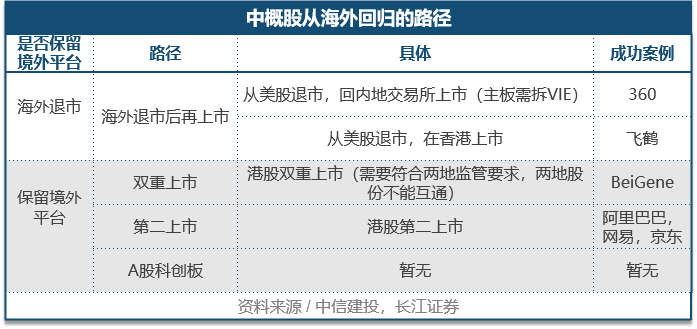

观过往之案例,不难发现中概股存在多种回归路径。

通常做法是,先在美国进行私有化,然后拆掉VIE架构,再经历国内漫长的IPO排队或借壳审批。即使两地市值估值差价甚多,最后真正将这一做法进行到底且成功的案例不多。

第二种方式是双重上市,即将上市地点均作为第一上市地,分别在两地挂牌,同时满足两地监管要求。国内比较常见的双重上市方式是 A+H 双重上市。但此法之下,两地股票无法实现跨市场流通。

无论是私有化退市,或双重上市,囿于其固有之模式缺陷,都在一定程度上阻碍着中概股回潮之路。于是乎,港交所顺时代之变,祭出了“第二上市”之大招。

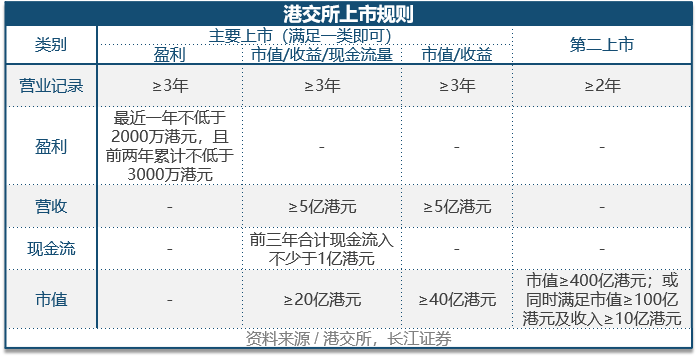

相较之下,这或是接下来中概股回归的最优解。港交所新《主板上市规则》,为这一方式落地提供了可能:

·容许未能通过主板财务资格测试的生物科技公司上市;

·容许拥有不同投票权架构的公司上市;

·为寻求在香港作第二上市的大中华及国际公司设立新的第二上市渠道。

其中,寻求在香港作第二上市的大中华及国际公司,对象主要是在纽约证券交易所、纳斯达克或伦敦证券交易所主市场(并属“高级上市”分类)上市的公司,且至少两个完整会计年度期间保持良好的合规记录。

市值要求方面,如果是同股同权的市值不得少于100亿港元,其他情况则要求上市时市值至少为400亿港元,或上市时市值至少为100亿港元,及最近一个会计年度收益至少为10亿港元。

以上可看出,相比双重上市,第二上市可拥有部分豁免权,且可通过存托凭证实现股票跨市场流通。两地上市后,港股与在美上市的存托凭证通常可自由转换(转换费每100ADR不高于5美元,用时2个工作日)。

此外,在港股完成第二上市的公司,即便由于监管原因被勒令从美国市场退市,可能也不会使其失去上市公司的身份。

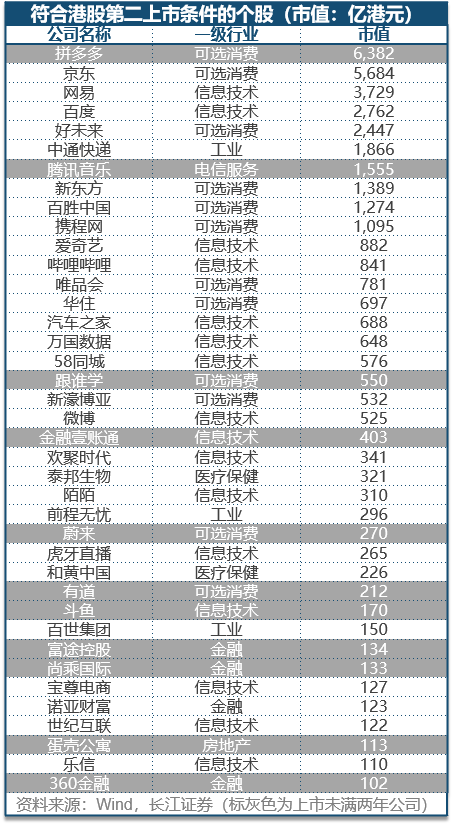

走通这条路的“第一人”是阿里巴巴,现在网易、京东再次证明了其可行性。按长江证券统计,目前包括京东、网易在内,共有40只中概股符合港股“第二上市”的市值、收入和上市时间三个要求。

可预见的是,汹涌而至的中概股回归潮中,生活中喜闻乐见的消费类公司会陆续登台港股,一如百胜中国、唯品会、华住等。它们的出现,将改变房地产业、金融业雄霸港股之固化局面。

而靠着“第二上市”筹募的资金,这些消费类公司亦将继续探寻企业新增长曲线。中国消费市场之变局,已然藏于其中。机遇从来都是属于有准备之人,这次同样不例外。